Факторинг от Сбербанка: понятие, виды, условия. Преимущества факторинга в Сбербанке. Сравнение факторинга и других финансовых инструментов Сбербанка

Для российского рынка такая услуга, как факторинг, является достаточно новой и не слишком распространенной. Тем не менее, все больше и больше компаний успели по достоинству оценить выгоды, которые предоставляет Сбербанк факторинг. Это дочерняя компания известного банка, созданная в ноябре 2014 года. На протяжении двух лет она успешно предоставляет свои услуги клиентам независимо от отрасли экономики, к которой они принадлежат. Давайте подробнее рассмотрим, в чем заключается интерес факторинга для компаний и на каких условиях он предоставляется.

Всю необходимую информацию предоставляет факторинг официальный сайт. В первую очередь стоит отметить, что эта компания входит в состав Ассоциации факторинговых компаний России, в связи с чем она оказывает существенное влияние на тенденции развития рынка данных услуг в нашей стране.

Услуга факторинг направлена на те компании, которые реализуют произведенные или закупленные товары с отсрочкой платежа либо планируют расширение рынков сбыта, что требует постоянного наличия оборотных средств. Согласно договору, факторинг Сбербанк условия предполагают, что на следующие день после отгрузки поставщик получает от факторинговой компании финансирование в рублях в размере до 100% от суммы требования, переданного по уступке. Срок договора не устанавливается. При этом оформления залога не требуется. Далее покупатель оказывается дебитором банка. По согласованию ему может предоставляться отсрочка платежа до 120 дней. Далее поставки с использованием схемы факторинга могут возобновляться на суммы в рамках установленного в договоре лимита.

На Сбербанк факторинг официальный сайт приводится подробная характеристика каждого из возможных типов факторинга, предоставляемых организацией. Реверсивный факторинг может быть:

- с регрессом – при наличии непогашенной задолженности покупателя банк запрашивает требуемую сумму у поставщика (с учетом комиссии);

- без регресса – факторинговая организация решает вопрос с отсутствием оплаты непосредственно с должником, финансирование поставщика сохраняется за ним.

Весь документооборот совершается электронно. Такая возможность удаленного обслуживания позволяет экономить время, трудозатраты, а также получать финансирование в сжатые сроки независимо от региона нахождения.

Преимущества факторинга от Сбербанка для участников сделки

Основное предназначение факторинга – сокращение кассового разрыва. В случае факторинга без регресса риск неоплаты снижается до нуля. Отсутствие задолженности по отгруженному товару существенно увеличивает скорость оборачиваемости капитала, позволяя не прерывать процессы производства или закупок. Это способствует планомерному развитию бизнеса, увеличивая объемы продаж и позволяя расширять ассортимент предлагаемой продукции. На первый взгляд может показаться, что кредитование также может выступать дополнительным источником финансирования. Однако Сбербанк факторинг сайт рассказывает, что в отличие от кредитора фактор берет на себя решение вопросов, связанных с дебиторской задолженностью: контроль ее размеров и сроков погашения, предоставление финансовой отчетности, мониторинг состояние дебиторов и другие. Покупатель же, в свою очередь, может получить дополнительные бонусы в виде отсрочки платежа либо предоставлении дисконта при оплате по факту отгрузки. За свои услуги компания берет комиссию, вычисляемую в индивидуальном порядке.

В статье разберем условия факторинга в Сбербанке. Узнаем, сколько стоят услуги банка и какие требования предъявляются к поставщикам. Мы расскажем, как подать онлайн-заявку и остановимся на отзывах о факторинге в Сбербанке.

О компании

Услуги факторинга в Сбербанке осуществляет его дочерняя компания, именуемая Сбербанк Факторинг. Данный участник финансового рынка успешно работает с 2014 года и входит в число лучших среди факторинговых организаций РФ.

Услуги факторинга в Сбербанке осуществляет его дочерняя компания, именуемая Сбербанк Факторинг. Данный участник финансового рынка успешно работает с 2014 года и входит в число лучших среди факторинговых организаций РФ.

Качественное обслуживание и развитие российского бизнеса — основные цели Сбербанк Факторинг. Здесь используются передовые технологии, благодаря которым клиенты повышают уровень своей деятельности и получают выгоду.

Условия факторинга

Сбербанк оказывает несколько видов факторинговых услуг, а именно:

- С регрессом и без права регресса.

- Реверсивный (закупочный).

Перечень возможных покупателей есть на официальном сайте фактора, однако по тарифу Стандарт — ограничений в выборе дебиторов не существует. Условия для продавца следующие:

- Финансирование — максимум 100%.

- Длительность отсрочки — до 180-200 дней (в зависимости от выбранного продукта).

- Стоимость услуг — рассчитывается индивидуально.

- Проценты за неиспользованный лимит, рассмотрение заявки — 0%.

- Период рассмотрения заявки — до 3-10 дней.

- Лимит — минимум 5 000 000 рублей.

- Требования по оформлению залога — отсутствуют.

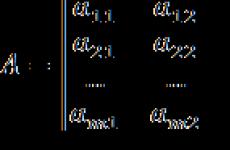

Условия финансирования по тарифам Сбербанка:

Требования к компаниям

Сбербанк предлагает гибкие условия финансирования (возможность увеличения отсрочки, страхование риска неплатежа), однако далеко не все поставщики могут стать его клиентами. Требования таковы:

- Стаж работы на рынке предпринимательских услуг — от 12 месяцев.

- Соответствующая графа в контракте между продавцом и покупателем (отсрочка платежа).

Отказать могут предприятиям с большим количеством должников, производящим узкоспециализированные продукты, работающим с физическими лицами, и бюджетным организациям.

Онлайн-заявка на факторинг

На официальном сайте Сбербанка можно подать заявку на факторинг. Процесс изучения потенциального клиента займет некоторое время — до 3-10 дней в зависимости от вида факторинга. Можно также позвонить в банк по телефону или прийти в отделение.

Получив одобрение от факторинговой компании, потребуется подготовить документы. Если все хорошо, вас пригласят для подписания договорной документации. Далее фактор переводит вам деньги за полученный дебитором товар (частично или полностью). Когда покупатель выплатит задолженность, факторинговая компания получит свой процент.

Факторинговая платформа Сбербанка

Факторинговая платформа представляет собой единую систему, рассчитанную на удобное взаимодействие со всеми участниками рынка. В Сбербанке разработан новейший функционал:

- Сверка данных по поставкам проводится в автоматическом режиме.

- За счет встречных требований можно бронировать отправку груза.

- Электронная многосторонняя подпись документов.

Посредством платформы между поставщиком и дебитором осуществляется обмен EDI и ЭДО. Все документы загружаются в систему, производится финансирование, формируются соответствующие реестры. Блокчейн-факторинг является «детищем» совместной работы Сбербанка и Альфа-Банка. Регистрация участников в системе — бесплатная.

Продукт позволяет свести к минимуму вероятность мошенничества в сфере бизнеса. С его помощью легче принимать решения по заявкам предприятий. Посторонние пользователи сюда не смогут проникнуть, т. к. информация имеет высокий уровень защиты.

Преимущества факторинга в Сбербанке

Заключение сделки с дочерней компанией Сбербанка имеет веские преимущества и для продавца, и для покупателя. Кредитор находит себе потребителя и не тратит время на утомительные переговоры. Деньги за товар он получает сразу, до 100% от суммы. Это расширяет его возможности, увеличивает обороты, быстрее приносит доход.

В экономической сфере факторинг считается типовой услугой. Она распространена во многих международных банках, а вот в России немногие кредитные учреждения используют его. Одним из немногих банков является Сбербанк.

Понятие и актуальность факторинга сегодня

Факторингом называют получение отсрочки платежа для организаций, ведущих торговую деятельность. Она актуальна как для производителей, так и для поставщиков.

Тяжелая кризисная ситуации в России обусловила небольшое количество предложений по факторингу на финансовом рынке. Этим занимаются исключительно большие банки.

Сбербанк предоставляет factoring-услугу не от своего имени. Этим занимается его дочерняя компания. Но по сути, обе организации тесно взаимодействуют, поэтому в надежности «Сбербанк факторинга» сомневаться не приходится.

Какой тип факторинга предоставляет Сбербанк?

Сегодня Сбербанк предлагает своим клиентам классический тип факторинга. Под этим понятием понимается предоставление средств под дебиторскую задолженность. Причем деньги могут выделяться как поставщикам, так и производителям. По сути, такой тип факторинга можно назвать товарным кредитом.

При этом схема предоставления довольно типовая. Одна сторона по условиям договора предоставляет другой стороне определенную продукцию. При этом средства за нее выплачиваются второй стороной несколько позднее, то есть она получает отсрочку платежа.

При этом факт отгрузки товара должен быть подтвержден документально. В Сбербанк предоставляются подписанные обеими сторонами накладные и счета-фактуры. Эти документы являются основанием выплаты поставщику денежных средств по договору. Задолженность покупателя при этом погашает Сбербанк. Он может взять на себя 90–100% всей суммы.

После этого поставщик должен уведомить своего покупателя, что средства он должен перечислить уже не на счет продавца, а в Сбербанк факторинг.

После уплаты задолженности в кредитную организацию, заканчивается финансовый цикл. Если же Сбербанк факториингом было погашено 90% от суммы, то оставшиеся 10% за вычетом комиссии выплачивает покупатель. В конечном итоге никто никому ничего не должен.

Очень важно понимать, что без документального подтверждения поставок Сбербанк предоставлять услуги факторинга не будет. При этом весь этот поток документации координирует сама факторинговая организация, то есть Сбербанк. Делается это по специальной технологии под названием E-Factoring. При этом процесс обработки поступающих данных значительно ускоряется, что позволяет как можно быстрее предоставлять денежные средства одной из сторон.

Ко всему прочему, факторинговая компания занимается и портфелем дебиторской задолженности поставщика. Специалисты следят за сроками поступления платежей, уведомляют дебиторов о необходимости погасить задолженность по отсроченному платежу. Они же взыскивают задолженность, если это необходимо.

Разновидности факторинговых сделок

Сегодня Сбербанк предлагает своим клиентам несколько программ факторинга. Это собственно факторинг и реверсивный факторинг (финансирование между поставщиками и подрядчиками). Оба они могут иметь одну из следующих разновидностей:

- С правом регресса. Тут предусмотрено в случае неоплаты по отсрочке возвращение средств банку со стороны поставщика. В таком случае требовать оплату будет сам поставщик.

- Без права регресса. В такой ситуацию задолженность с неплательщика взимает сам Сбербанк.

Конечно, второй вид факторинга для поставщика является более предпочтительным и надежным.

Общие выгоды факторинга

Существует ряд выгод, которые свойственны факторингу не только в Сбербанке. К ним можно отнести:

- Существенное снижение кассового разрыва. Что это значит? Поставщик произвел товар, потратил на это деньги, поставил продукцию, но вознаграждения за это не получил. При этом нередко приходится приостанавливать производство или уменьшать его объем. Чтобы этого не произошло, как раз и используется факторинг.

- Получение дополнительных средств, которые можно получить по договору факторинга.

- Существенное снижение риска неуплаты. При этом Сбербанк занимается их оценкой, управлением.

- Более высокий уровень управления имеющейся у организации дебиторской задолженностью. Эти заботы берет на себя кредитное учреждение.

- Оптимизированный документооборот. Этим также занимается факторинговая компания.

Выгоды, свойственные факторингу в Сбербанке

Факторинг оформляется без залогов, поручительств и прочих видов обеспечения. При этом договор не имеет срока давности.

Сегодня Сбербанк предоставляет услуги факторинга не только поставщикам, но и покупателям. То есть, если последнему нужна отсрочка, он может обратиться в кредитное учреждение для оплаты отсрочки платежа. Фактически возникает финансирование уже не дебиторской, а кредиторской задолженности.

При этом покупатель получает следующие выгоды:

- Получение возможности расширения собственного бизнеса посредством получения кредитного плеча. При этом для самого покупателя абсолютно неважно, перед кем у него возникла задолженность. Зато оборот компании значительно возрастает.

- Получение скидок на поставляемую продукцию за счет предоставления 100% оплаты, которую предоставляет факторинговая компания.

Возможности факторинга в Сбербанке, тенденции

Сбербанк готов предоставить своим клиентам финансирование в размере до 100%. При этом условия предоставления средств рассматриваются для каждого обратившегося индивидуально, исходя из ряда факторов.

Отсрочить платеж можно не более чем на 120 дней. По истечению этого срока задолженность должна быть погашена в полном размере.

За предоставляемые услуги факторинговая компания получает определенное вознаграждение, которое исчисляется индивидуально для каждого клиента. Нужно понимать, что эта услуга не бесплатна. По сути, факторинг – это некий вид кредитования, за счет которого пополняются оборотные средства, за что клиент и выплачивает проценты.

Cбербанк факторинг как отдельный вид услуг своим бизнес-клиентам стал предлагать одним из первых в РФ, ещё в 90-е года. На данный момент именно он оформляет больше всего таких договоров, что указывает на доверие со стороны бизнес-клиентов.

На каких условиях оформляется договор факторинга в Сбербанке, предусмотрена ли какая-либо защита клиента при отсутствии возможности погасить задолженность? Что необходимо для того, чтобы получить финансирование со стороны банка для оплаты поставок?

Общие условия факторинга в Сбербанке

Мнение эксперта

Ирина Леонидовна Курцер

Специалист по факторингу

Общие условия факторинга в Сбербанке следующие:

- сумма финансирования – от 5 миллионов рублей и выше;

- размер выплаты – до 95% от всей суммы по договору;

- срок по выплате обязательств – до 180 дней с возможностью получения отсрочки;

- регресс по договору – составляется без регресса , то есть, без рисков для поставщика;

- рассмотрение и утверждение заявки – до 3-х рабочих дней с момента получения запроса;

- процентная ставка – от 10,9% (дифференциальная, поэтому по каждой заявке рассчитывается индивидуально с учетом всевозможных рисков для банка).

Соответственно, такие условия факторинга будут подходящими только для крупных компаний.

С малым и средним бизнесом в этом сегменте банк не сотрудничает.

Ещё одна особенность – клиент вправе оформить дополнительный страховой договор. Но в этом случае оплата услуг страховой компании дебитор берет на себя.

Размер финансирования вправе указать клиент при подаче заявки. Но банк имеет возможность предложить иные условия, если запрашиваемые выполнить он по каким-то причинам не может (ориентируясь на кредитную историю клиента в качестве предпринимателя или юридического лица).

Услуги факторинга предоставляются во всех регионах. Единственное дополнительное требование к предпринимателю, которое выдвигает банк – это срок функционирования не менее 1 года. Естественно, речь идет именно об активном бизнесе, а не банальной регистрации ИП или ООО с последующей нулевой отчетностью. Все эти данные проверяются, банк имеет возможность отправить запрос в налоговую.

Что необходимо для оформления договора факторинга?

За подачей заявки на оформление факторинга должен обращаться именно кредитор, то есть, поставщик продукции (при согласовании с покупателем). Подается она на официальном сайте факторинга Сбербанка http://sberbank-factoring.ru . Также за помощью можно обратиться к персональному менеджеру (если заявитель уже является клиентом Сбербанка).

Из документов на начальном этапе потребуются

только:

- удостоверение личности;

- анкета по установленной форме.

При подаче заявки на сайте необходимо указывать следующие данные :

- наименование компании;

- идентификационный код;

- регион;

- отрасль;

- данные о финансовом обороте предприятия;

- контактные данные;

- данные покупателей (тех, кому предоставляются поставки, необходима лишь базовая информация о них).

Заявка рассматривается до 3-х рабочих дней, о решении банк сообщает звонком на номер, указанный в заявке. Если ответ положительный, то клиенту предлагается в течение следующих 3-х дней обратиться в ближайшее отделение Сбербанка для подписания договора. Предусмотрена возможность выезда представителя банка в офис к клиенту.

При оглашении решения Сбербанк также указывает используемую процентную ставку по договору. После его подписания она не может меняться вплоть до выполнения всех обязательств со стороны дебитора (лица, за которого деньги и выплачиваются банком).

Возможные покупатели

Условия факторинга в Сбербанке в 2018 году таковы, что финансовая выплата выполняется только в том случае, если в качестве дебитора выступает компания-партнер. На текущий момент таковых всего порядка 20 брендов (в том числе торговые сети, имеющиеся во всех регионах РФ). Ознакомиться с их списком можно на официальном сайте http://sberbank-factoring.ru/partneri

/

Условия факторинга в Сбербанке в 2018 году таковы, что финансовая выплата выполняется только в том случае, если в качестве дебитора выступает компания-партнер. На текущий момент таковых всего порядка 20 брендов (в том числе торговые сети, имеющиеся во всех регионах РФ). Ознакомиться с их списком можно на официальном сайте http://sberbank-factoring.ru/partneri

/

Однако банк может рассмотреть заявку и в том случае, если в качестве покупателя выступает любая другая компания . Естественно, вероятность получения отказа в этом случае выше, предлагаемая процентная ставка – больше. Ещё одно ограничение в этом случае – начальная сумма не менее 50 миллионов рублей, решение предоставляется в течение 10 дней (это время необходимо для полноценного аудита по сделке).

Отсрочка по платежам факторинга

Услуга предоставляется всем клиентам без исключения при соблюдении следующих условий:

- Нет задолженностей по ранее оформленным договорам факторинга.

- Положительная кредитная история (предприятия, а не физического лица);

- Дебитор имеет возможность частично погасить задолженность (начисленная комиссионная ставка).

Максимально допустимый период отсрочки – до 200 дней с момента подачи заявки на продление. Клиенты, с которыми банк сотрудничает не первый год, могут запрашивать и повторную отсрочку, но не более чем на 100 дней. Такие заявки рассматриваются в индивидуальном порядке, банк оставляет за собой право отказать.

Оформление документов

Получение финансирования возможно только после отгрузки товара.

Подтверждением этому будет счет-фактура, выданная покупателем. С ней кредитор обращается в банк и получает до 95% от суммы, указанной в счете. Остальную часть он получает тогда, когда дебитор выполнит свои обязательства перед Сбербанком.

Получение финансирования возможно только после отгрузки товара.

Подтверждением этому будет счет-фактура, выданная покупателем. С ней кредитор обращается в банк и получает до 95% от суммы, указанной в счете. Остальную часть он получает тогда, когда дебитор выполнит свои обязательства перед Сбербанком.

Деньги переводятся на расчетный счет. Получить их наличными не получится, перевод на счет физического лица тоже не допускается. Следует учитывать, что за сам перевод предусмотрена комиссия до 3% (если расчетный счет кредитора зарегистрирован в другом банке, если в Сбербанке, то комиссия будет намного ниже).

Банк оставляет за собой право в отдельных случаях оформить договор на особенных условиях по согласованию с клиентом. Для тех, кто постоянно пользуется факторингом предлагается более низкая процентная ставка, решение по заявкам принимается практически мгновенно.

Преимущества и недостатки факторинга в Сбербанке

К преимуществам факторинга в Сбербанке можно отнести:

- максимальная сумма финансирования – не ограничена,

- рассмотрение заявки – всего до 3 дней, чаще всего ответ дают в течение рабочего дня;

- без регресса, поэтому клиент ничем не рискует, обязательства перед ним будут своевременно выполнены, даже если условия договора будут нарушены со стороны дебитора;

- предусмотрена страховка;

- есть отсрочка по платежам.

Из минусов же чаще всего клиенты упоминают.

Среди предложений российских банков она встречается достаточно редко. С учетом текущей экономической ситуации ее предлагают только крупные банки. - предлагает факторинг не от «своего имени»: эту слугу продвигает на рынок дочерняя компания «Сбербанк факторинг». Хотя сути дела это, конечно же, не меняет.

На что распространяется

В принципе, самый крупный банк России предоставляет классический факторинг - финансирование под уступку права требования к дебиторам. Иными словами – финансирование производителей и поставщиков под дебиторскую задолженность, образующуюся в результате отгрузок с отсрочкой платежа (суть – товарный кредит).

Вкратце, схема выглядит классическим образом. Поставщик (производитель) по договору, предусматривающему отсрочку платежа за поставленную продукцию, отгружает покупателю товары в долг (то есть товар сегодня, а деньги – позже).

Факт отгрузки подтверждается подписанными накладными и счетами-фактур. На основании этих документов «Сбербанк факторинг» выплачивает поставщику от 90 до 100 % суммы задолженности покупателя и уведомляет последнего о том, что теперь покупатель должен заплатить за поставку не поставщику, а данной компании.

При наступлении срока платежа по очередной поставке с «отсрочкой» дебитор- покупатель платит не поставщику, а в факторинговую компанию. Финансовый цикл замыкается – никто никому не должен (если поставщик получил только 90 % суммы поставки, то после оплаты дебитором всей поставки, он получает оставшиеся 10 % за минусом комиссионного вознаграждения).

В этой цепочке взаимодействия Сбера, поставщика и покупателя огромное значение имеет документооборот – все движения денег происходят только на основании документов (договоров поставок, отсрочки платежа, накладных, счетов-фактур и т.д.). Управление потоком документов берет на себя банк, причем предоставляет услугу электронного документооборота (технология E-Factoring), что позволяет существенно ускорить и оптимизировать обработку документации – как следствие- ускорить процесс финансирования.

Также «Сбербанк факторинг» берет на себя заботы по управлению портфелем дебиторской задолженности поставщика: отслеживание сроков платежей, напоминание дебиторам о том, что приближается срок оплаты по очередной «отсрочке», ведет работы по взысканию дебиторской задолженности.

Важный момент во всех факторинговых сделках – что делать, если покупатель-дебитор не платит за поставку? В этом случае возможно две схемы. "С регрессом" – поставщик должен вернуть компании полученную оплату за дебитора и сам разбираться со своим контрагентом, почему тот не платит. "Без регресса" – компания занимается взысканием просроченной задолженности с дебитора. «Сбербанк факторинг» предоставляет оба вида.

Качественные отличия

Для начала назовем классические выгоды данной услуги для всех участников процесса, а потом отдельно отметим «фишки» именно Сбербанка.

Основные выгоды получает, конечно же, поставщик

Снижается кассовый разрыв, который объективно возникает при отсрочках платежа (денежные средства на производство-то уже потрачены, а за поставленную продукцию, когда еще поступят)

Как следствие – высвобождаются собственные денежные средства, которые можно направить на развитие бизнеса,

Снижаются – факторинговая компания (не зря же она – дочерняя банковская) берет на себя и оценку, и управление финансовыми рисками возникновения задолженности. А это уж, поверьте мне, основной «хлеб» банков и финансовых компаний

Повышается качество управления дебиторской задолженностью – особенно это актуально для новых контрагентов, да и со «старыми» теперь «меньше возни» будет

Оптимизация документооборота

А теперь о «фишках»

В отличие от кредита, услуга оформляется без обеспечения (никаких залогов и проч.) к тому же договор – бессрочный.

Сбербанк - одна из немногих факторинговых компаний, кто предоставляет эту услугу не только (классически) поставщику, но и покупателям. То есть, если компания имеет много поставщиков (как правило, это интересно ритейлу), то в рамках данной услуги она может получить у поставщиков отсрочку платежа, которую по факту оплатит банк. То есть по сути уже идет финансирование не дебиторской, а кредиторской задолженности.

Выгоды такого покупателя очевидны:

Возможность . С точки зрения бизнес-процесса, не имеет значение, перед кем возникла задолженность: перед банком или перед поставщиком – главное, что оборот растет. А как известно, вся розница «живет с оборота».

Возможность получить дополнительную скидку у поставщиков (или другие преференции по поставкам). Да, стопроцентная предоплата – это «манна небесная» для поставщика.

Основные тенденции

Как мы уже писали выше, «Сбербанк факторинг» готов финансировать до 100 % отсроченной суммы платежа (да, волшебная приставка «до» говорит о том, что условия финансирования определяются индивидуально).

Максимальная отсрочка платежа, которая может совместно предоставляться – до 120 дней.

Размер комиссионного вознаграждения – определяется индивидуально. Да, факторинг не бесплатен, да и в принципе – суть кредитование на пополнение оборотных средств, только в случае займа вы платите проценты, а здесь – комиссию за обслуживание.