Общая классификация налоговых ставок. Средняя и предельная ставки налога

Различают среднюю и предельную ставку налога.

Средняя ставка налога - это отношение налоговой суммы к величине дохода, выраженное в процентах:

Предельная ставка налога - это процентное отношение величины прироста налоговой суммы к величине прироста дохода. Она показывает, на сколько увеличивается сумма налога при увеличении дохода на единицу:

Предположим, что в экономике действует такая система налогообложения, при которой доход до 50 тыс. дол. облагается налогом по ставке 20%, а свыше 10 тыс. дол. - по ставке 50%. Если человек получает 60 тыс. дол. дохода, то он выплачивает сумму налога, равную 15 тыс. дол. (50´0,2 + 10´0,5 = 10+5 = 15), т.е. 10 тыс. дол. с суммы в 50 тыс. дол. и 5 тыс. дол. с суммы, превышающей 50 тыс. дол., т.е. с 10 тыс. дол. Средняя ставка налога будет равна 15/60 = 0,25 или 25%, а предельная ставка налога равна 5/10 = 0,5 или 50%.

Ставка процента (t), которая используется в формуле макроэкономической налоговой функции, представляет собой предельную налоговую ставку, и величина налоговой суммы рассчитывается по отношению к приросту величины валового внутреннего продукта или национального дохода.

Пропорциональные, прогрессивные и регрессивные налоги

В зависимости от того, как устанавливается средняя налоговая ставка, различают три типа налогов (налогообложения): пропорциональные, прогрессивные и регрессивные.

Пропорциональные налоги предполагают, что средняя налоговая ставка остается неизменной независимо от величины дохода. Поэтому сумма налога пропорциональна величине дохода.

Прямые налоги (за исключением личного подоходного налога и в некоторых странах налога на прибыль) являются пропорциональными.

Прогрессивные налоги - увеличивается по мере роста величины дохода . Такие налоги предполагают не только большую абсолютную сумму, но также и более значительную долю взимаемого дохода по мере его роста.

Примером прогрессивного налога в большинстве стран служит личный подоходный налог. Такая система налогообложения в максимальной степени способствует перераспределению доходов, однако не стимулирует повышение эффективности производства. (В России с 2001 г. введен пропорциональный налог на личные доходы. Налоговая ставка установлена в размере 13% от любой суммы личного дохода).

Регрессивные налоги - это налоги, средняя налоговая ставка которых уменьшается по мере роста дохода. Таким образом, при увеличении дохода его доля, выплачиваемая в виде налога, сокращается

В явном виде регрессивная система налогообложения в современных условиях наблюдается крайне редко. Однако все косвенные налоги с точки зрения доли, которую они составляют в доходе покупателя, имеют регрессивный характер, причем, чем выше ставка налога, тем в большей степени регрессивным он является. Поскольку косвенный налог - это часть цены товара, то в зависимости от величины дохода покупателя доля этой суммы в его доходе будет тем больше, чем меньше доход. Наиболее регрессивный характер поэтому имеют акцизные налоги. Например, если акциз на пачку сигарет составляет 10 руб., то доля этой суммы в бюджете покупателя, имеющего доход 1000 руб., равна 0,1%, а в бюджете покупателя, имеющего доход 5000 руб., - лишь 0,05%.

Во многих странах ставка налога, применяемая к определенному налогоплательщику, зависит от его уровня дохода. Другими словами, применяемая налоговая ставка возрастает вместе с ростом доходов. Такая практика носит название системы прогрессивного налогообложения , целью которой является перемещение налогового бремени на налогоплательщиков с более высоким уровнем доходов. Такая система может быть достаточно сложной, поскольку каждая налоговая ставка применяется к соответствующей категории доходов, то есть налогоплательщик не всегда платит налог по одной и той же ставке со всех своих доходов. Вместо этого к различным частям дохода применяется своя налоговая ставка, а налоговую ставку, которая будет применена к самой высокой части дохода, называется предельной налоговой ставкой (англ. Marginal Tax Rate ).

Предельная налоговая ставка может быть также определена как сумма, которую платит налогоплательщик с последней денежной единицы самой высокой части своего дохода. Не стоит также путать ее с общей или средней ставкой налога , поскольку она применяется исключительно к самой высокой части дохода и не затрагивает остальные из них. Поэтому повышение налоговых ставок не всегда затрагивает все слои налогоплательщиков, а может быть сфокусировано на лицах с очень высокими доходами.

Распространенное заблуждение относительно о предельной налоговой ставке состоит в том, что она может существенно увеличить сумму налога при переходе в следующую налоговую категорию (англ. Tax Bracket ). На самом деле по более высокой ставке налога облагается только та часть дохода, которая попала в более высокую налоговую категорию, а не весь доход налогоплательщика. Хотя это и приведет к тому, что средняя ставка налога для данного налогоплательщика возрастет, тем не менее, она будет ниже, чем предельная налоговая ставка. Чтобы лучше разобраться в ситуации рассмотрим ее на простом примере.

Пример . Допустим, что налоговое законодательство в данной юрисдикции предполагает систему прогрессивного налогообложения с тремя налоговыми категориями, которая выглядит следующим образом:

- доходы до 15000 у.е. облагаются налогом по ставке 20%;

- доходы от 15000 до 40000 у.е. облагаются налогом по ставке 30%;

- доходы свыше 40000 у.е. облагаются налогом по ставке 40%.

Рассмотрим налогоплательщика с годовым доходом 50000 у.е., который попадает во все налоговые категории. Сумма налога к уплате будет рассчитана следующим образом. С первых 15000 у.е. своего дохода он обязан уплатить налог по ставке 20%, что составит 3000 у.е. Вторая налоговая категория (доходы от 15000 до 40000 у.е.) облагается налогом по ставке 30%, что составит 7500 у.е. (25000*0,3). С наиболее высокой части своего дохода в размере 10000 у.е. (50000-40000) налогоплательщик заплатит налог по предельной налоговой ставке 40%, что составит 4000 у.е. (10000*0,4). Таким образом, общая сумма налога к уплате составит 14500 у.е., а предельная налоговая ставка будет применена только к той части дохода, который попадает в последнюю налоговую категорию.

Однако повышение предельной налоговой ставки может существенно затронуть налогоплательщиков с высоким уровнем доходов, большая часть которых попадает в самую высокую налоговую категорию. Существует точка зрения, что такой подход наносит вред развитию экономики, поскольку высокими налогами наказывают тех, кто стремится зарабатывать больше. Такая практика дестимулирует людей работать больше, чтобы больше зарабатывать, поскольку эффективность их усилий искусственно снижается по мере роста их доходов.

Некоторые экономисты отклоняют прогрессивную систему налогообложения, которая предполагает наличие предельной налоговой ставки. Вместо этого они предлагают плоскую шкалу налогообложения, которая предполагает единую ставку налога для всех уровней дохода. Противники этого подхода считают, что такая практика дискриминирует лиц с низким уровнем дохода, поскольку одна налоговая ставка, одновременно являющаяся предельной, применяется и к лицам с очень высокими доходами, что нарушает базовые принципы социальной справедливости.

Налоговая ставка представляет собой сумму налога, подлежащую уплате, приходящуюся на единицу налогообложения. Так, для налога с владельцев транспортных средств налоговая ставка составляет 50 коп. с 1 л. с. мощности двигателя, если общая мощность двигателя не превышает 100 л. с.

В зависимости от типа группировки налоговые ставки могут дифференцироваться:

По методу установления - на твердые и процентные, иначе называемые

специфическими и адвалорными;

По экономическому содержанию - на предельные (маргинальные),

фактические и экономические.

При установлении налоговых ставок в виде специфических ставок (твердых сумм) в законе фиксируется определенная твердая сумма налога, подлежащая уплате с единицы обложения. Например, при обложении земельным налогом в Москве для первой территориально-экономической зоны города (внутри Садового кольца) установлена базовая ставка 300 277 руб. с гектара, а для 13-й зоны (Сокольников) - 39 742 руб. с гектара. Аналогично в виде твердых ставок установлены ставки налога с владельцев транспортных средств, ряда акцизов, налога на имущество физических лиц (в части транспортных средств) и некоторые другие.

Адвалорные (процентные) ставки устанавливаются в процентах от единицы налогообложения. Например, ставка налога на прибыль (в федеральной ее части) составляет 11\% с каждого рубля полученной и подлежащей налогообложению прибыли.

Наиболее яркий пример использования сочетания специфических и адвалорных ставок - обложение акцизами. Основные категории подакцизных товаров, такие как алкогольная продукция, нефть и газовый конденсат, облагаются с использованием твердых или специфических ставок. Например, на спирт этиловый установлен акциз 12 руб. 60 коп., а на шампанское 9 руб. 45 коп. за литр. Пример использования адвалорных (процентных) ставок - акцизы на ювелирные изделия со ставкой 5\% стоимости изделий.

Относительно второго аспекта проблемы формирования ставок - их экономического содержания - можно выделить предельные (или маргинальные) ставки налога, фактические (средние или эффективные) и экономические.

Предельные налоговые ставки - номинальные налоговые ставки, указанные в соответствующих законодательных актах. Так, если Законом о подоходном налоге с физических лиц в 2000 г. установлено, что налоговая ставка в размере 12\% применяется к доходам до 50 тыс. руб., а налоговая ставка в размере 20\% применяется к доходам, превышающим 50 тыс. руб., но менее 150 тыс. руб., то именно эти ставки и являются предельными для соответствующих интервалов доходов, установленных законом.

Фактическая (или средняя налоговая) ставка - отношение реально

уплаченной суммы налога к расчетной величине налоговой базы.

Фактическая ставка практически всегда меньше предельной, поскольку установленная законом ставка применяется не ко всей сумме налоговой базы, а к той ее части, которая подлежит налогообложению. Например, вся стоимость имущества предприятия составляет 100 тыс. руб. Но в состав этого имущества входят мобилизационные мощности в размере 10 тыс. руб., которые в соответствии с действующим законодательством не подлежат налогообложению. В этом случае сумма уплаченного налога при ставке 2\% должна составить 1800 руб. Таким образом, фактическая ставка составит 1,8\%, а налоговая ставка в 2\%, устанавливаемая законодательством, будет представлять предельную или номинальную ставку.

Экономическая ставка налога - обычно отношение всей суммы

уплаченного налога ко всему полученному доходу налогоплательщика.

Как правило, этот термин обычно используют в отношении подоходных и сходных с ними по своему экономическому содержанию налогов. Например, вся сумма годового дохода гражданина составила 30 тыс. руб., в том числе государственная пенсия 10,8 тыс. руб., был уплачен налог (с учетом всех причитающихся вычетов) 2041 руб. В этом случае экономическая налоговая ставка составит (2041 руб.: 30000 руб.) 100\% = 6,8\%, а фактическая 100\% = 10,6 \%.

С проблемой установления налоговых ставок непосредственно связан применяемый в каждом конкретном случае

метод налогообложения - порядок изменения налоговой ставки в

зависимости от роста налоговой базы:

Равное налогообложение;

Пропорциональное налогообложение;

Прогрессивное налогообложение;

Регрессивное налогообложение.

Равное налогообложение предполагает установление фиксированной суммы налога, взимаемой с налогоплательщика. В этом случае вообще нет зависимости между налоговыми ставкой и базой. Примером такого равного налогообложения может служить подушный налог, исторически один из наиболее ранних. Его платили еще в Китае в XII в. В России подушное налогообложение введено при Петре I в 1724 г. В современных условиях в экономически развитых странах подушный налог используется достаточно редко. В Японии взимается 3200 иен в год с каждого жителя, а во Франции этот налог задействован в качестве одного из источников формирования местных бюджетов.

Пропорциональное налогообложение: для каждого налогоплательщика устанавливается фиксированная ставка, которая не меняется в зависимости от динамики налоговой базы. При таком налогообложении налог растет пропорционально росту налоговой базы.

Большинство российских налогов строится именно на основе использования пропорционального метода. Так, по налогу на прибыль устанавливается единая ставка (не зависящая от величины полученной прибыли): 11\% (федеральная составляющая) и 19\% (максимально возможная ставка субъектов Федерации). По НДС установлены две ставки: 20 и 10\%. Причем ни та ни другая не зависит об объемов налоговой базы.

В 2001 г. налог на доходы физических лиц в России взимается на основе пропорционального метода налогообложения.

Прогрессивное налогообложение предполагает рост налоговой ставки по мере увеличения налоговой базы. Этот вид налогообложения используется, как правило, при обложении доходов и, несколько реже, при обложении имущества. Выделяют несколько возможных подходов к построению прогрессии в налогообложении.

Первый - простая поразрядная прогрессия, при которой выделяются ступени или разряды налогооблагаемой базы и для каждого из разрядов устанавливается налоговый оклад в твердой сумме. Например, первый разряд составляет от 1 до 1000 руб., второй - от 2001 до 5000 руб., третий - от 5001 до 10 000 руб., четвертый - от 10 001 до 15 000 руб. и т. д. Для каждого из разрядов устанавливается сумма налога. Например, для первого разряда 1 руб., для второго - 100 руб., для третьего - 500 руб. и т. д. В современных условиях такая система практически не используется, поскольку при таком ее построении невозможно обеспечить прогрессивность в рамках разрядов. Более того, чем шире рамки разрядов, тем менее справедлива данная схема.

Второй из возможных подходов - простая относительная прогрессия, при которой устанавливают разряды и фиксированные ставки по этим разрядам, применяемые ко всей сумме налоговой базы по каждому из разрядов. Так, для первого разряда ставка может составить 2\%, для второго - 8, для третьего - 10, для четвертого - 15 и т. д. И эти ставки должны применяться ко всей сумме полученного дохода. Неудобство такого подхода связано с тем, что на стыках разрядов при относительно незначительных различиях в полученных доходах (например, 9999 и 10 000 руб.) различия в уровне фактических налоговых ставок будут весьма ощутимы: 999 и 1500 руб.

Третий способ прогрессивного налогообложения - сложная прогрессия, наиболее часто встречающаяся в современных налоговых системах. Суть ее в распределении дохода (или налоговой базы иного вида) на несколько разрядов и применении налоговой ставки к части полученного дохода, попавшей в данный разряд. Фактически это означает, что предельная налоговая ставка применяется не ко всему объему налоговой базы, а только к ее части, соответствующей данному разряду.

В рамках российской налоговой системы до 2001 г. было три налога, основанных на принципах прогрессивного налогообложения: подоходный налог с физических лиц, налог с имущества, преходящего в порядке наследования или дарения (ставки по этим двум налогам были установлены на базе сложной прогрессии), налог на имущество физических лиц, ставки которого формируются на базе принципа простой относительной прогрессии.

С 2001 г. в отечественной налоговой системе ставки лишь двух налогов - на имущество физических лиц и с наследств и дарений - установлены на основе прогрессии.

Возможны и иные варианты построения прогрессии. Например, скрытые формы прогрессивности обложения, когда формирование налоговых ставок может и не носить прогрессивного характера, а основываться на пропорциональной базе. Сама же прогрессия может достигаться применением различных вычетов или, напротив, введением в дополнение к подоходному некоторых налогов (дополнительного пропорционального и др.). В качестве примера можно привести схемы, действующие в ряде канадских провинций, где за счет дополнительных налогов усиливается номинальная прогрессивность основной сетки подоходного налогообложения.

Самостоятельное направление в рамках моделей налогообложения представляет собой регрессивное налогообложение. Строго говоря, регрессивное налогообложение может рассматриваться как разновидность прогрессивного, но предполагающего отрицательный коэффициент прогрессии. При регрессивном налогообложении налоговая ставка не растет по мере роста налоговой базы, а, напротив, снижается. В чистом виде данный метод в современной экономической практике встречается крайне редко.

Тем не менее российская налоговая система с 2001 г. использует регрессивный метод обложения таким налогом, как единый социальный.

Однако если рассматривать не номинальные (предельные) налоговые ставки, а экономические и соотносить сумму уплаченных налогов с общим объемом доходов налогоплательщика, то среди современных налогов можно найти много регрессивных: практически все косвенные налоги - НДС, акцизы, таможенные пошлины.

Рассмотрим следующий пример. Первый налогоплательщик имеет доходы

15 тыс. руб. в год и полностью их тратит на приобретение товаров и услуг.

Доходы второго - 50 тыс. руб., из которых только на 35 тыс. руб.

приобретаются товары и услуги, а остальные 15 тыс. руб. направляются на

сбережения (например, на счет в Сбербанке). В процессе приобретения

товаров и услуг первый уплачивает НДС в размере 2,5 тыс. руб. (при ставке

НДС на все товары 20\%), второй платит существенно больше - 5,8 тыс. руб.

Однако если мы определим экономическую ставку налога и соотнесем сумму

уплаченного налога с общей величиной полученного дохода, то для первого

налогоплательщика она составит 16,67\%, а для второго - всего лишь 11,6\%.

Строго говоря, регрессивность налогообложения косвенными налогами имеет место не в отношении налогоплательщиков (каковыми являются предприятия и иные юридические лица), а в отношении носителя налогов - населения. При прочих равных условиях чем ниже уровень доходов того или иного человека, той или иной социальной группы, тем большую долю в его доходах составляют косвенные налоги.

Налоговая система и ее принципы. Как писал Бенджамин Франклин, «в жизни нет ничего неизбежного, кроме смерти и налогов». Налог – это принудительное изъятие государством у домохозяйств и фирм определенной суммы денег не в обмен на товары и услуги (безо всякого встречного удовлетворения).

Налоги появляются с возникновением государства, поскольку представляют собой основной источник доходов государства . Государство должно иметь средства для выполнения своих функций, основными из которых являются:

1) определение правил ведения экономической деятельности – «правил игры» (антимонопольное законодательство, поддержание развития частного сектора экономики, защита прав собственности, свободы конкуренции, защита прав потребителей и др.);

2) поддержание экономической стабильности (борьба с инфляцией и безработицей, обеспечение экономического роста);

3) производство общественных благ (обеспечение безопасности, правопорядка, образования, здравоохранения, развития фундаментальной науки);

4) социальная политика (социальное обеспечение малоимущих за счет перераспределения доходов, выплата пенсий, стипендий, пособий по безработице и т. д.);

5) борьба с отрицательными внешними эффектами (экологическая безопасность и др.).

Средствами для оплаты расходов государства в первую очередь выступают налоги. Поскольку услугами государства (которые, разумеется, не могут предоставляться бесплатно) пользуются все члены общества, то государство собирает плату за эти услуги со всех граждан страны. Таким образом, налоги представляют собой основной инструмент перераспределения доходов между членами общества и имеют целью уменьшение неравенства в доходах.

Налоговая система включает в себя: а) субъект налогообложения (кто должен платить налог); б) объект налогообложения (что облагается налогом); в) налоговые ставки (процент, по которому рассчитывается сумма налога).

Величина, с которой выплачивается налог, называется налогооблагаемой базой. Чтобы рассчитать сумму налога (T ), следует величину налогооблагаемой базы (BT ) умножить на налоговую ставку (t ):

Т = BT ? t.Принципы налогообложения были сформулированы еще Адамом Смитом в его великом произведении «Исследование о природе и причинах богатства народов», опубликованном в 1776 г. По мнению Смита, налоговая система должна быть, во-первых, справедливой (она не должна обогащать богатых и делать нищими бедных); во-вторых, понятной (налогоплательщик должен знать, за что он платит тот или иной налог и почему именно он); в-третьих, удобной (налоги должны взиматься тогда и таким образом, когда и каким образом это удобно налогоплательщику, а не налогосборщику); в-четвертых, недорогой (сумма налоговых поступлений должна существенно превышать расходы по сбору налогов).

В основу современной налоговой системы положены принципы справедливости и эффективности. Налоговая система должна обеспечивать эффективное распределение и использование ресурсов на микроуровне (уровне отдельного производителя). Справедливость должна быть вертикальной (это означает, что люди, получающие разные доходы, должны платить неодинаковые налоги) и горизонтальной (подразумевающей, что люди с равными доходами должны платить равные налоги).

Виды налогов. Различают два основных вида налогов: прямые и косвенные . Прямой налог – это налог на определенную денежную сумму (доход, наследство, денежную оценку имущества и т. п.). К прямым налогам относятся подоходный налог, налог на прибыль, налог на наследство, налог на имущество, налог с владельцев транспортных средств и др. Особенностью прямого налога является то, что налогоплательщик и налогоноситель – это один и тот же агент.

Косвенный налог – это часть цены товара или услуги. Поскольку данный налог входит в стоимость покупок, то он носит неявный характер. Косвенный налог может быть включен в цену товара либо как фиксированная сумма, либо как процент от цены. К косвенным налогам относятся налог на добавленную стоимость – НДС (этот налог имеет наибольший вес в налоговой системе России), налог с оборота, налог с продаж, акцизный налог (подакцизными товарами являются сигареты, алкогольные напитки, автомобили, ювелирные изделия, меха), таможенная пошлина (включаемая в цену импортных товаров).

Особенностью косвенного налога является то, что налогоплательщик и налогоноситель – разные агенты. Налогоплательщиком является покупатель товара или услуги (именно он оплачивает налог при покупке), а налогоносителем – фирма, которая произвела этот товар или услугу (она выплачивает налог государству).

В развитых странах две трети налоговых поступлений составляют прямые налоги, а в развивающихся странах и странах с переходной экономикой аналогичную долю налоговых поступлений составляют косвенные налоги. Это связано с тем, что косвенные налоги собирать легче и объем налоговых поступлений в этом случае зависит от цен товаров и услуг, а не от доходов экономических агентов (которые они по возможности, если позволяет налоговая система, пытаются укрыть от налогообложения). По этой же причине государству выгоднее использовать косвенные, а не прямые налоги в период инфляции. Это позволяет минимизировать потерю реальной стоимости налоговых поступлений в условиях обесценения денег.

В зависимости от того, как устанавливается налоговая ставка, различают три типа налогообложения: 1) пропорциональный налог; 2) прогрессивный налог; 3) регрессивный налог.

При пропорциональном налоге налоговая ставка не зависит от величины дохода, поэтому сумма налога пропорциональна величине дохода. Прямые налоги (за исключением подоходного налога и в некоторых странах налога на прибыль) являются пропорциональными. С точки зрения способа установления налоговой ставки пропорциональными налогами выступают также косвенные налоги.

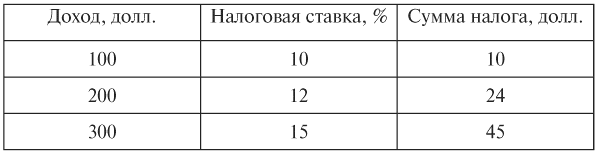

Пропорциональный налогПри прогрессивном налоге налоговая ставка увеличивается по мере роста величины дохода и уменьшается по мере сокращения величины дохода. Пример прогрессивного налога – подоходный налог. Такая система налогообложения в максимальной степени способствует перераспределению доходов, однако она вряд ли содействует повышению эффективности производства.

Прогрессивный налог

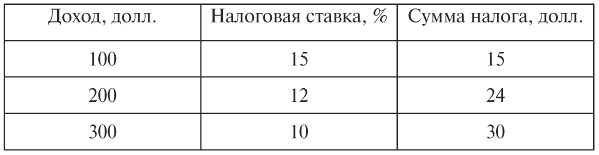

При регрессивном налоге налоговая ставка увеличивается по мере сокращения дохода и уменьшается по мере роста дохода.

Регрессивный налог

В явном виде регрессивная система налогообложения в современных условиях не наблюдается – прямых регрессивных налогов нет. Однако все косвенные налоги с точки зрения доли, которую они занимают в доходе покупателя (а не с точки зрения установления ставки налога), являются регрессивными, причем чем выше ставка налога, тем в большей степени регрессивным он является.

Наиболее регрессивный характер имеют акцизные налоги. Поскольку косвенный налог – это часть цены товара, то в зависимости от величины дохода покупателя доля этой суммы в его доходе будет тем больше, чем меньше доход, и тем меньше, чем больше доход. Например, если акцизный налог на пачку сигарет составляет 10 руб., то доля этой суммы в бюджете покупателя, имеющего доход 1000 руб., равна 0,1 %, а в бюджете покупателя, имеющего доход 5000 руб. – лишь 0,05 %.

В макроэкономике налоги также делятся на автономные и подоходные. Автономные (или аккордные) налоги (?Т) – это налоги, которые не зависят от уровня дохода. Подоходные налоги зависят от уровня дохода, их величина определяется по формуле: tY, где t – налоговая ставка, Y – совокупный доход (национальный доход или валовой внутренний продукт).

Сумма налоговых поступлений (налоговая функция) равна

Различают среднюю и предельную ставки налога. Средняя ставка налога – это отношение налоговой суммы к величине дохода:

tср = (Т / Y) ? 100 %.Предельная ставка налога – это величина прироста налоговой суммы на каждую дополнительную единицу увеличения дохода (она показывает, на сколько увеличивается сумма налога при росте дохода на единицу).

Предположим, что в экономике действует прогрессивная система налогообложения и доход до 50 тыс. долл. облагается налогом по ставке 20 %, а свыше 50 тыс. долл. – по ставке 50 %. Если человек получает 60 тыс. долл. дохода, то он выплачивает сумму налога, равную 15 тыс. долл. (50 ? 0,2 + 10 ? 0,5 = 10 + 5 = 15), т. е. 10 тыс. долл. с суммы в 50 тыс. долл. и 5 тыс. долл. с суммы, превышающей 50 тыс. долл., т. е. с 10 тыс. долл. Средняя ставка налога будет равна 15 / 60 = 0,25, или 25 %, а предельная ставка налога равна 5 / 10 = 0,5, или 50 %.

Соотношение средней и предельной налоговых ставок позволяет определить систему налогообложения: а) при прогрессивной системе налогообложения предельная ставка налога больше средней; б) при пропорциональной системе налогообложения средняя и предельная ставки налога равны; в) при регрессивной системе налогообложения предельная ставка налога меньше средней.

Ставка процента (t ), которая используется в формуле макроэкономической налоговой функции, представляет собой предельную налоговую ставку, и величина налоговой суммы рассчитывается по отношению к приросту величины валового внутреннего продукта или национального дохода.

Воздействие налогов на экономику. Налоги оказывают влияние как на совокупный спрос, так и на совокупное предложение.

1. Совокупный спрос. Налоги воздействуют на два основных компонента совокупного спроса – потребительские расходы и инвестиционные расходы и поэтому оказывают косвенное влияние на совокупный спрос.

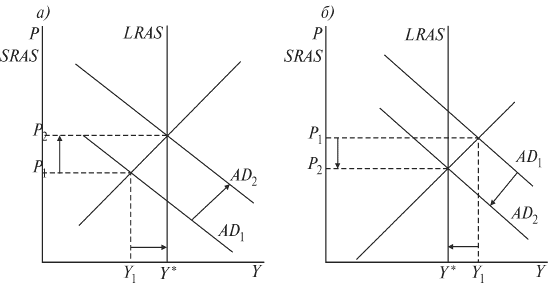

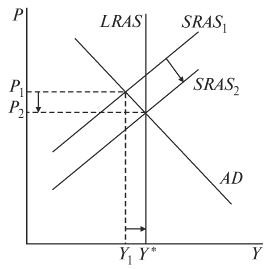

Рост налогов ведет к снижению и потребительских (поскольку сокращается располагаемый доход), и инвестиционных расходов (поскольку сокращается величина прибыли фирм после выплаты налогов, часть которой служит источником чистых инвестиций) и, следовательно, к сокращению совокупного спроса (рис. 10.1, б ). И наоборот, снижение налогов увеличивает совокупный спрос (рис. 10.1, а ).

Рис. 10.1. Воздействие изменения налогов на совокупный спрос:

Рис. 10.1. Воздействие изменения налогов на совокупный спрос:

а ) снижение налогов; б ) рост налогов

Снижение налогов ведет к сдвигу кривой AD вправо (от AD 1 до AD 2), что обусловливает рост реального ВВП (от Y 1 до Y *). Следовательно, эта мера может использоваться для стабилизации экономики и борьбы с циклической безработицей в период спада, стимулируя деловую активность и уровень занятости. Однако одновременно с ростом ВВП снижение налогов обусловливает и рост уровня цен (от Р 1 до Р 2) и вследствие этого является проинфляционной мерой (провоцирует инфляцию). Поэтому в период бума (инфляционного разрыва), когда экономика «перегрета», в качестве антиинфляционной меры, инструмента снижения деловой активности и стабилизации экономики может использоваться увеличение налогов (рис. 10.1, б ).

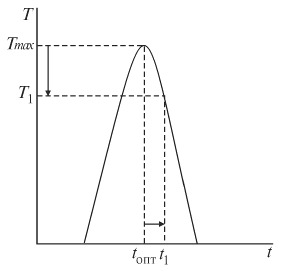

2. Совокупное предложение. Поскольку фирмы рассматривают налоги как издержки, то рост налогов ведет к сокращению совокупного предложения, а уменьшение налогов – к росту деловой активности и объема производства. Опыт подробного изучения воздействия налогов на совокупное предложение принадлежит экономическому советнику президента США Р. Рейгана, американскому экономисту, одному из основоположников концепции экономической теории предложения Артуру Лафферу. Лаффер построил гипотетическую кривую (рис. 10.2), с помощью которой показал воздействие изменения ставки налога на общую величину налоговых поступлений в государственный бюджет. (Гипотетической эта кривая называется потому, что свои выводы Лаффер делал не на основе анализа статистических данных, а на основе гипотезы, т. е. логических рассуждений и теоретического умозаключения.) В своем анализе Лаффер исходил из налоговой функции: Т = tY , т. е. рассматривал воздействие изменения ставки подоходного налога на уровень деловой активности и величину налоговых поступлений.

Рис. 10.2. Кривая Лаффера

Рис. 10.2. Кривая Лаффера

Лаффер показал, что существует оптимальная ставка налога (t опт), при которой налоговые поступления максимальны (Тmax ). Если увеличить ставку налога (например, до t 1), то уровень деловой активности снизится и налоговые поступления сократятся (до Т 1) вследствие уменьшения налогооблагаемой базы. Поэтому в целях борьбы со стагфляцией (одновременным спадом производства и инфляцией) Лаффер в начале 1980-х гг. предложил такую меру, как снижение ставки налога (и на доходы экономических агентов, и на прибыль корпораций). По его мысли, ставки подоходных налогов, существовавшие в американской экономике, превышали оптимальную величину, поэтому экономика находилась на «плохой стороне» кривой (точка А). Снижение ставок подоходного налога (от t 1 до t опт), по его мнению, должно было послужить стимулом повышения деловой активности (т. е. роста совокупного предложения), что одновременно позволило бы решить две проблемы: во-первых, преодолеть стагфляцию и, во-вторых, увеличить (в результате роста налогооблагаемой базы) налоговые поступления в бюджет, который находился в состоянии хронического дефицита. При этом Лаффер исходил из предположения, что в отличие от воздействия снижения налогов на совокупный спрос, увеличивающего объем производства, но провоцирующего инфляцию (рис. 10.1, а ), влияние снижения налогов на совокупное предложение имеет антиинфляционный характер. Рост производства (от Y 1 до Y *) сочетается в этом случае со снижением уровня цен (от Р 1 до Р 2) (рис. 10.3) и поэтому может служить средством борьбы со стагфляцией.

Рис. 10.3. Воздействие снижения налогов на совокупное предложение

Рис. 10.3. Воздействие снижения налогов на совокупное предложение

Таким образом, налоги являются не только основным источником доходов государства, но и важным инструментом стабилизации экономики .

Твердые ставки устанавливаются в абсолютной сумме на единицу обложения независимо от размеров доходов или прибыли. Указанные ставки применяются обычно при обложении земельными налогами, налогами на имущество. В российском налоговом законодательстве такие ставки нашли широкое применение в обложении акцизным налогом.

Процентные ставки устанавливаются к стоимости объекта обложения и могут быть пропорциональными, прогрессивными и регрессивными.

Пропорциональные ставки действуют в одинаковом проценте к объекту обложения. Примером пропорциональной ставки могут служить, в частности, установленные российским налоговым законодательством ставки налогов на прибыль, на добавленную стоимость, на доходы физических лиц.

Прогрессивные ставки построены таким образом, что с увеличением стоимости объекта обложения увеличивается их размер. При этом прогрессия ставок налогообложения может быть простой и сложной . В случае применения простой прогрессии налоговая ставка увеличивается по мере роста всего объекта налогообложения. При применении сложной ставки происходит деление объекта налогообложения на части, при этом каждая последующая часть облагается повышенной ставкой. Ярким примером прогрессивной процентной ставки в российской налоговой системе явилась действовавшая до 2001 г. шкала обложения физических лиц подоходным налогом. Вся сумма годового совокупного облагаемого налога дохода граждан была разделена на три части. Первая часть (до 50 тыс. руб.) облагалась по ставке 12%, вторая часть (от 50 до 150 тыс. руб.) – по ставке 20% и третья часть (более 150 тыс. руб.) – по ставке 30%.

Регрессивные с тавки налогов уменьшаются с увеличением дохода. В российском налоговом законодательстве указанные ставки установлены по введенному с 2001 г. ЕСН налогу.

Налоговые ставки в нашей стране по федеральным налогам установлены федеральным законом – НК РФ. Ставки региональных и местных налогов устанавливаются соответственно законами субъектов Федерации и нормативными правовыми актами представительных органов местного самоуправления. При этом ставки местных налогов могут быть установлены этими органами лишь в пределах, зафиксированных в федеральном законе по каждому виду налогов.

Маргинальные – это налоговые ставки, приведенные в налоговом законодательстве.

Фактические налоговые ставки представляют собой отношение суммы уплаченного налога к величине налоговой базы.

Экономические ставки определяются как отношение суммы уплаченного налога к размеру всего полученного дохода.

Пример расчета ставок налога на доходы физических лиц

Льготами по налогам и сборам – признаются предусмотренные законодательством преимущества, предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

Нормы законодательства о налогах и сборах, определяющие основания, порядок и условия применения льгот, не могут носить индивидуальный характер (ст. 56 Кодекса).

Следовательно, налоговые льготы используют для сокращения размера налогового обязательства налогоплательщика и для отсрочки или рассрочки платежа (в этом случае кредит налогоплательщику предоставляется как бы бесплатно или на льготных условиях). При этом налогоплательщик может отказаться от использования льгот либо приостановить ее использование на один или несколько налоговых периодов .

В зависимости от того, на изменение какого из элементов структуры налога направлены налоговые льготы, они подразделяются на три вида:

- изъятия – это налоговые льготы, направленные на выведение из-под налогообложения отдельных предметов (объектов) налогообложения. Изъятия могут предоставляться как на постоянной основе, так и на ограниченный срок; как всем плательщикам налога, так и отдельной категории налогоплательщиков;

- скидки – это льготы, направленные на сокращение налоговой базы. Они подразделяются на лимитированные (размер скидок ограничен) и нелимитированные (налоговая база может быть уменьшена на всю сумму расходов налогоплательщиков). Скидки бывают общими (ими пользуются все налогоплательщики) и специальными (для отдельных категорий субъектов); стандартными и нестандартными. Так, в России при налогообложении граждан льготы подразделяются на четыре группы:

1) стандартные налоговые вычеты;

2) социальные налоговые вычеты;

3) имущественные налоговые вычеты;

4) профессиональные налоговые вычеты;

- налоговые кредиты – это льготы, направленные на уменьшение налоговой ставки или налогового оклада. Большинство видов этого кредита являются и безвозвратными и бесплатными. Существуют следующие формы предоставления налоговых кредитов: снижение ставки налога, вычет из налогового оклада (валового налога), отсрочка или рассрочка уплаченного налога, возврат ранее уплаченного налога (или части налога), зачет ранее уплаченного налога, целевой (инвестиционный) налоговый кредит.

Сокращение налогового оклада (валового налога) может быть частичным и полным, на определенное время и бессрочно. Полное освобождение от уплаты налога на определенный период времени называется налоговыми каникулами.

Отсрочка уплаты налога – перенос предельного срока уплаты полной суммы налога на более поздний срок.

Рассрочка уплаты налога – деление суммы налога на части с установлением сроков уплаты этих частей. Порядок и условия предоставления отсрочки или рассрочки по плате налога и сбора определены ст. 64 Кодекса. (Предоставление отсрочек или рассрочек имеет платный характер. За предоставляемые отсрочки (рассрочки) по уплате налогов в части, зачисляемой в федеральный бюджет, взимается плата в виде процентов в размере 0,5 ставки рефинансирования Центрального банка РФ).

Одновременно налоговые льготы могут реализовываться в различных формах отдельно для каждого налога в соответствии с целями национальной налоговой политики. Одним из видов налоговой льготы является необлагаемый минимум – наименьшая часть объекта налогообложения, освобожденная от налога. Налоговые льготы могут также выступать в виде вычетов из облагаемого дохода, уменьшения ставки налога вплоть до установления нулевой ставки, скидки с исчисленной суммы налога.

Необходимо отметить, что индивидуализация налоговых льгот не разрешается, как правило, налоговым законодательством. Они могут лишь дифференцироваться по региональным, отраслевым, социальным и др. категориям налогоплательщиков, но не по отдельным хозяйствующим субъектам и гражданам.

Налоговый оклад представляет собой сумму налога, уплачиваемую налогоплательщиком с одного объекта обложения. Бюджет – основной элемент правильной уплаты налога, поэтому случаи уплаты налога не в тот бюджет налоговые органы квалифицируют как недоимку .

Порядок уплаты налога как элемент закона о налоге предполагает решение след. вопросов:

- направление платежа (бюджет или внебюджетный фонд);

- средство уплаты налога (в рублевых средствах, валюте);

- механизм платежа (в безналичном или наличном порядке, в кассу сборщика налогов и др.);

- особенности контроля за уплатой налога.

Уплата налогов производится разовой уплатой всей суммы налога либо в ином законодательно установленном порядке. Подлежащая уплате сумма налога уплачивается (перечисляется) налогоплательщиком или налоговым агентом в установленные сроки. Уплата налогов производится в наличной или безналичной форме. При отсутствии банка налогоплательщик или налоговый агент, являющийся физическим лицом, может уплачивать налоги иным способом (например, через государственную организацию связи). Конкретный порядок уплаты налога устанавливается налоговым законодательством применительно к каждому налогу.