Ндфл исчисленный удержанный и перечисленный. Удержание ндфл: возможности налогового агента

Любой налоговый агент, являющийся налогоплательщиком, обязан сделать исчисления НДФЛ из заработной платы своих сотрудников, и сделать перечисления налоговых сумм в Казну Государства. Результаты полученных данных по налоговым обязательствам представляются в расчете по форме 6-НДФЛ, которая ежеквартально сдается в фискальный орган. Зачастую после расчетов отличается сумма исчисленного и удержанного налога, 6-НДФЛ отображает эти суммы в Разделе 1 в разных строках. Рассмотрим в чем разница этих показателей.

Что означает исчисленный НДФЛ?

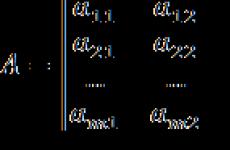

Исчисленный налог – это НДФЛ расчеты, которые производятся путем перемножения суммы исчисленного НДФЛ с доходов работников и ставки налогообложения. Нужно отметить, что размер полученной прибыли при расчете может быть меньше на размер налоговых вычетов (если таковые применяются к определенному сотруднику). Прописывается в поле 040 «сумма исчисленного налога», начисленный доход пишется в поле 020, а налоговые вычеты – поле 030.

Таким образом, ячейка 040 6-НДФЛ рассчитывается по следующему выражению:

Где СН – ставка налогообложения.

Приложений к форме может быть несколько потому, как полученный доход сотрудниками предприятия может облагаться различными ставками НДФЛ. Соответственно расчетов исчисленного и направленного в Казну налогов будет несколько. Каждый расчет нумеруется.

Важно отметить, что форма 6-НДФЛ содержит еще такие строки:

- начисленный доход в виде дивидендов – «025»;

- исчисленный налог с доходов в виде дивидендов – «045».

Поле 045 с ячейками определяется путем перемножения суммы начисленного дохода в виде дивидендов и суммы ставки налогообложения, применяемой к данному виду налогооблагаемого дохода. Отметим, что указанная сумма полученного доходов в этом выражении и сумма исчисленного на него налога указывается в том числе, то есть она включается в общий размер дохода начисленного и в общий размер исчисленного НДФЛ.

Что означает удержанный НДФЛ?

Удержанный НДФЛ – это размер налога, который в обязательном порядке удерживается из заработной платы и иных видов дохода физлиц. Важным моментом считается то, что удержания налога производятся только из фактически полученных сумм дохода. Работодатель обязан при получении выплат сотрудниками сумму налоговых удержаний направить платежным поручением в Казну (ст.226 абз.1 п.4 НК РФ). В 6-НДФЛ поле 070 прописывает сумму удержанных налоговых обязательств в общем размере по всем налоговым ставкам. Размер налога указывается нарастающим итогом с начала отчетного периода (года).

В случае, когда доход наемным работником получен в виде материальной выгоды, либо в натуральной форме, удержание НДФЛ становится невозможным. Но он все-таки должен быть удержан из любых других видов денежных получений. При данном расчете действует правило, согласно статье 226 абз.2 п.4 НК РФ сумма удержаний не может превышать 50% получения дохода в денежном выражении. Сумма удержанного налога в 6-НДФЛ отображается в строке 070 только с тех выплат, которые были произведены на дату составления отчета.

Нюансы заполнения

При заполнении формы нужно знать важный нюанс, сумма исчисленного налога рассчитывается тогда, когда наемный работник получил доход. Например, заработная плата считается выплаченной:

- последнего числа месяца начисления зарплаты;

- последний рабочий день при увольнении либо при расторжении трудового договора до окончания месяца начисления зарплаты;

Если дело касается премий, либо пособий по временной потере трудоспособности, датой выплаты считается дата фактического получения денежных средств. Следовательно, в отчете 6-НДФЛ будут отражены пособия и премии, которые были фактически выплачены работникам на дату составления отчета. То есть, если 6-НДФЛ подается за полугодие, значит, в строку дохода включаются все фактические выплаты пособий и премий, произведенные до 30 июня. А начисленные, но не выплаченные суммы в расчет не включаются (в т.ч. отпускные).

"Кадровый вопрос", 2012, N 1

ОБЩИЙ ПОРЯДОК УДЕРЖАНИЯ НДФЛ

В соответствии с нормами п. 4 ст. 226 НК РФ удерживать НДФЛ из налогооблагаемых доходов физических лиц обязаны налоговые агенты - организации и индивидуальные предприниматели, которые эти доходы им выплачивают. Налоговые агенты обязаны удержать налог непосредственно из доходов работника при каждой их выплате. Это нужно сделать за счет любых денег, причитающихся работнику. При этом можно удержать не больше половины суммы выплаты.

Основной доход большинства людей (налоговых резидентов и нерезидентов) - это заработная плата. Это те средства, которые фирма или предприниматель платит работникам за труд. Порядок их начисления зависит от принятой на фирме системы оплаты труда. Эти деньги агент платит работникам на основе тарифных ставок и окладов за отработанное время, по сдельным расценкам, в процентах от выручки, в долях от прибыли и т. д.

Из зарплаты налогового резидента РФ удерживают НДФЛ по ставке 13%. Его рассчитывают нарастающим итогом с начала года по итогам каждого месяца с зачетом удержанной в предыдущие месяцы текущего года суммы налога.

Пример. В октябре 2011 г. работник Раков, имеющий статус налогового резидента, получил следующие доходы:

Заработная плата - 25 000 руб.;

Подарок от фирмы ко дню рождения - 50 000 руб.

Права на стандартные налоговые вычеты в сентябре Раков не имеет.

Источником всех этих доходов является фирма-работодатель, которая является налоговым агентом и обязана рассчитать, удержать и перечислить в бюджет НДФЛ.

Заработная плата налогового резидента в сумме 25 000 руб. облагается налогом по основной ставке - 13%.

Стоимость подарка в сумме 4000 руб. от налога освобождена.

Стоимость подарка в сумме 46 000 руб. (50 000 руб. - 4000 руб.) облагается налогом по основной ставке - 13%.

Таким образом, за октябрь агент должен удержать из доходов Ракова и перечислить в бюджет НДФЛ с зарплаты в сумме 3250 руб. (25 000 руб. x 13%).

Со стоимости подарка, превышающей 4000 руб., Раков самостоятельно рассчитает и перечислит НДФЛ в бюджет. Для этого не позднее 30 апреля следующего года он представит в налоговую инспекцию декларацию, где отразит сумму налога в размере 5980 руб. ((50 000 руб. - 4000 руб.) x 13%).

Пример. В организацию принят на работу сотрудник с окладом 25 000 руб. Других выплат, связанных с исполнением служебных обязанностей, договором не предусмотрено. Сотрудник имеет ребенка в возрасте до 18 лет.

До достижения совокупного годового дохода величиной в 40 000 руб. сотрудник имеет право на "личный" вычет в 400 руб.; до величины 280 000 руб. - на "детский" вычет в размере 1000 руб.

Бухгалтер будет рассчитывать НДФЛ с зарплаты сотрудника следующим образом:

|

Месяц |

Сумма |

Совокупный |

Налоговая база, руб. |

Сумма |

Заработная |

|

23 600 |

|||||

|

24 000 |

|||||

|

24 000 |

|||||

|

24 000 |

|||||

|

24 000 |

|||||

|

24 000 |

|||||

|

24 000 |

|||||

|

24 000 |

|||||

|

Сентябрь |

24 000 |

||||

|

24 000 |

|||||

|

24 000 |

|||||

Если работник не является налоговым резидентом, с его доходов удерживают НДФЛ по ставке 30%. Налоговая база в данном случае соответствует полной сумме доходов работника. Если он ежемесячно получает зарплату, налог удерживают с полной суммы заработка при каждой его выплате.

Пример. В российскую фирму в июне текущего года по срочному трудовому договору (для выполнения сезонных работ) сроком на три месяца принят иностранец. Ему установили месячный оклад в размере 15 000 руб. Других выплат, связанных с исполнением служебных обязанностей, договором не предусмотрено. Сотрудник имеет ребенка в возрасте 14 лет. Иностранец находится на территории России с мая текущего года. Значит, налоговым резидентом РФ он не является и не станет им до окончания трудового договора.

Нерезидент на стандартные налоговые вычеты права не имеет. Поэтому налоговая база за каждый месяц работы у иностранца будет равна сумме его месячной зарплаты по договору. Ставка, по которой он должен платить НДФЛ, равна 30%. Сумма налога, которую нужно ежемесячно удерживать из его зарплаты, составляет 4500 руб. (15 000 руб. x 30%). На руки работнику выдается 10 500 руб. (15 000 руб. - 4500 руб.) в месяц.

За три месяца с него удержат НДФЛ в сумме 13 500 руб. (4500 руб. x 3 мес.), а на руки он получит 31 500 руб. (10 500 x 3).

В том случае, если фирма выплачивает зарплату деньгами, никаких проблем с удержанием налога на доходы не возникает - его удерживают при выплате денежного дохода. Но зарплату по разным причинам нередко выдают не деньгами, а в натуральной форме.

Из зарплаты налогоплательщиков в натуральной форме, так же как и из зарплаты в денежной форме, удерживают НДФЛ. Получая заработную плату в натуральной форме, сотрудник-резидент имеет такие же права на стандартные налоговые вычеты, как и при "денежной" форме оплаты труда.

Удержать налог на доходы из "натуральной" части зарплаты нельзя. Поэтому НДФЛ удерживают из денежной доли зарплаты. Но при этом существует ограничение: удержать можно не больше половины выплат, которые причитаются к выдаче.

Пример. Сотруднику Яковлеву, являющемуся налоговым резидентом, в апреле начислена заработная плата в размере 25 000 руб., 20% которой с его согласия выплачено продукцией предприятия (10 ед. по цене 500 руб., в том числе НДС). В этом месяце Яковлев имеет право на стандартные вычеты - "личный" в размере 400 руб. и "детский" в размере 1000 руб.

Рассчитаем налоговую базу Яковлеву за апрель: 23 600 руб. (25 000 - 400 - 1000). Сумма НДФЛ, которую нужно удержать из зарплаты Яковлева, равна 3068 руб. (23 600 руб. x 13%).

В день выплаты зарплаты Яковлев получит продукцию предприятия на сумму 5000 руб. (25 000 руб. x 20%). Из оставшейся, "денежной", части зарплаты работника бухгалтер удержит начисленный налог и выдаст ему из кассы 16 932 руб. (25 000 руб. - 5000 руб. - 3068 руб.).

Право каждого сотрудника на отпуск предусмотрено Трудовым кодексом (гл. 19 ТК РФ). Оплата отпускных является одной из разновидностей заработной платы. Отпуска могут быть разные: основной, дополнительный или учебный. Проблем с удержанием НДФЛ с отпускных, как правило, не возникает. Как известно, отпускные полагается выплачивать работнику в полной сумме за три дня до начала отпуска.

Налоговый кодекс обязывает налоговых агентов удерживать сумму НДФЛ в момент фактической выдачи денежных средств. Выплата отпускных исключением не является.

Пример. Предположим, что работник не имеет права на стандартные налоговые вычеты. Ему положены отпускные за июнь и июль в размере 40 000 руб. Причем половина суммы приходится на первый месяц отпуска, а половина - на другой. Сумма НДФЛ, которую бухгалтер должен удержать с этой выплаты, равна 5200 руб. (40 000 руб. x 13%). На руки человек получит 34 800 руб. (40 000 руб. - 5200 руб.).

Если фирма предоставила сотруднику отпуск авансом, то отпускные при этом положено рассчитывать точно так же, как и после года работы. Если после досрочного отпуска сотрудник уволится, так и не "заработав" его, у бухгалтера возникнет масса проблем. В частности, придется пересчитать отпускные и "отобрать" у работника их часть. Кроме того, фирма должна вернуть увольняемому часть налога на доходы с отпускных.

Пример. Кузьмин был принят на работу в фирму 1 июня прошлого года. В текущем году с 1 по 28 февраля включительно по его заявлению ему был предоставлен ежегодный оплачиваемый отпуск. Ежемесячный заработок Кузьмина составил 10 290 руб., среднедневной заработок для расчета отпускных - 350 руб., сумма отпускных составила 9800 руб. Для упрощения примера стандартные вычеты не рассматриваем.

Сумма налога на доходы с отпускных Кузьмина составила 1274 руб. (9800 руб. x 13%).

С 1 марта текущего года Кузьмин уволился. Бухгалтер фирмы рассчитал, какую сумму отпускных он должен вернуть.

К моменту увольнения сотрудник проработал на фирме 10 месяцев.

Количество отпускных дней, которые он "заработал" за это время:

28 дн. / 12 мес. x 10 мес. = 23 дн.

Пересчитаем сумму отпускных. Время отпуска в феврале и отпускные суммы исключаются из расчетного периода. Тогда средний дневной заработок для оплаты отпуска составит:

10 290 руб. x 7 мес. / 29,4 календ. дн. / 7 мес. = 350 руб.

Сумма отпускных за эти дни равна:

350 руб. x 23 дней = 8050 руб.

С отпускных надо удержать НДФЛ в сумме:

8050 руб. x 13% = 1046,50 руб.

Таким образом, лишние отпускные составили:

9800 руб. - 8050 руб. = 1750 руб.

Сумма налога на доходы, которую фирма должна вернуть по Кузьмину, равна:

1274 руб. - 1046,50 руб. = 227,50 руб.

Всего работник заплатит в кассу фирмы:

1750 руб. - 227,50 руб. = 1522,50 руб.

Фирма может выплачивать деньги тем людям, которые не являются ее сотрудниками. Чаще всего это происходит по гражданско-правовым договорам.

Вот наиболее распространенные виды гражданско-правовых договоров между физическим лицом и фирмой-агентом, по которым человек может получать от фирмы доходы:

Договор подряда;

Договор аренды;

В день выплаты доходов, полученных по гражданско-правовым договорам физлицами, не являющимися индивидуальными предпринимателями, фирма обязана удержать НДФЛ.

При выплате доходов по гражданско-правовым договорам агент должен удержать НДФЛ по ставке 13% с доходов налоговых резидентов РФ и по ставке 30% - с доходов нерезидентов Российской Федерации.

Налоговые резиденты, получающие доходы по гражданско-правовым договорам, имеют право на стандартные вычеты. Человек для получения вычета вправе подать любому налоговому агенту письменное заявление, представив при этом все необходимые документы.

Чтобы получить стандартный налоговый вычет в размере 400 руб. в месяц, от налогового резидента достаточно одного заявления. В нем необходимо указать, что он в других организациях не работает и этот вычет не получает.

Налоговый резидент (не индивидуальный предприниматель), который получает доход по договору гражданско-правового характера, имеет право на получение у налогового агента и профессионального вычета.

Для получения этого вычета человек должен написать заявление и приложить документы, подтверждающие расходы (п. 2 ст. 221 НК РФ).

Лица, не являющиеся налоговыми резидентами РФ, не имеют права на получение каких-либо вычетов по НДФЛ.

Начисленную сумму налога организация удерживает непосредственно из доходов налогоплательщика при их фактической выплате.

Один из самых распространенных видов гражданско-правовых договоров, которые заключают фирмы с физическими лицами, не являющимися индивидуальными предпринимателями, - это договор подряда.

По договору подряда одна сторона (подрядчик) обязуется выполнить по заданию другой стороны (заказчика) определенную работу и сдать ее результат заказчику, а заказчик обязуется принять результат работы и оплатить его (ст. 702 ГК РФ).

Если подрядчик - физическое лицо, не являющееся индивидуальным предпринимателем, то фирма-заказчик (налоговый агент) обязана удержать из его дохода, полученного по договору подряда, НДФЛ.

Пример. Для ремонта помещений фирма привлекла людей "со стороны": Семенова, не являющегося индивидуальным предпринимателем, и иностранного гражданина - нерезидента Кныш, тоже не являющегося индивидуальным предпринимателем. За выполненные работы обоим положено вознаграждение по договорам подряда в сумме 35 000 руб. каждому. При выполнении работ подрядчики приобрели материалы для ремонта, каждый на сумму 1500 руб.

Семенов подал письменное заявление о предоставлении ему профессиональных вычетов и приложил подтверждающие документы, а также заявление с просьбой предоставить стандартный налоговый вычет в размере 400 руб. в месяц, указав, что в других организациях не работает и этот вычет не получает.

Кныш никаких заявлений не писал, поскольку не является налоговым резидентом и на налоговые вычеты права не имеет.

По окончании работ бухгалтер фирмы удержал из доходов подрядчиков НДФЛ.

Поскольку Семенов является резидентом Российской Федерации и не является индивидуальным предпринимателем, организация обязана удержать с его доходов НДФЛ по ставке 13%. При этом Семенов имеет право на основании заявлений и приложенных документов получить профессиональный вычет по НДФЛ в сумме 1500 руб. и стандартный вычет в сумме 400 руб.

Таким образом, налоговая база Семенова составила 33 100 руб. (35 000 руб. - 1500 руб. - 400 руб.).

Сумма НДФЛ, которая подлежит удержанию при выплате дохода, составит 4303 руб. (33 100 руб. x 13%). На руки Семенов получил 30 697 руб. (35 000 руб. - 4303 руб.).

Поскольку Кныш не является резидентом Российской Федерации и не является индивидуальным предпринимателем, организация обязана удержать с его доходов НДФЛ по ставке 30%. При этом Кныш не имеет права на налоговые вычеты, какие получил Семенов. Таким образом, налоговая база Кныша составила 35 000 руб. Сумма НДФЛ, которую удержали при выплате дохода, составила 10 500 руб. (35 000 руб. x 30%). На руки Кныш получил 24 500 руб. (35 000 руб. - 10 500 руб.).

По договору аренды (имущественного найма) арендодатель (наймодатель) обязуется предоставить арендатору (нанимателю) имущество за плату во временное владение и пользование или во временное пользование (ст. 606 ГК РФ).

Если арендодатель - физическое лицо, не являющееся индивидуальным предпринимателем, то фирма-арендатор (налоговый агент) обязана удержать из его дохода НДФЛ. Как правило, отчетным периодом по договору аренды является месяц. Дату выплаты дохода определяют в договоре.

Пример. Организация в декабре заключила с Ломовым, не являющимся индивидуальным предпринимателем, договор аренды квартиры для проживания сотрудников фирмы во время командировок. Сумма арендной платы в месяц составляет 30 000 руб.

Заявления на налоговые вычеты Ломов не представил.

Поэтому бухгалтер определил Ломову налоговую базу в размере 30 000 руб. Сумма НДФЛ по ставке 13% равна 3900 руб. (30 000 руб. x 13%). Ее он удержал из начисленной арендодателю суммы и выплатил ему вознаграждение по договору аренды в сумме 26 100 руб. (30 000 руб. - 3900 руб.).

Если человек сдает фирме помещение по договору аренды и по условиям договора компания выплачивает ему арендную плату и, кроме этого, возмещает расходы по оплате коммунальных услуг, то НДФЛ нужно удерживать и с арендной платы, и с возмещаемых сумм.

Платить коммунальные платежи - обязанность собственника помещения независимо от того, сам он использует это помещение или сдает в аренду (ст. 210 ГК РФ). Поэтому, если арендодатель подаст заявление и приложит подтверждающие эти расходы документы, фирма обязана предоставить ему профессиональный налоговый вычет в размере понесенных коммунальных расходов.

Пример. В декабре фирма заключила с Ломовым, не являющимся индивидуальным предпринимателем, договор аренды квартиры для проживания сотрудников фирмы во время командировок. Сумма арендной платы в месяц составляет 30 000 руб. Кроме этого, по условиям договора фирма возмещает арендодателю коммунальные расходы. В декабре по документам, предоставленным Ломовым, сумма коммунальных расходов составила 4300 руб.

Ломов написал заявление с просьбой предоставить ему профессиональный налоговый вычет.

Бухгалтер начислил Ломову вознаграждение по договору аренды, которое составило:

30 000 руб. + 4300 руб. = 34 300 руб.

Затем бухгалтер на основании заявления и подтверждающих документов применил к доходу Ломова профессиональный налоговый вычет и определил налоговую базу. Она равна:

34 300 - 3000 = 21 300 руб.

Сумма НДФЛ по ставке 13% равна 3900 руб. (30 000 x 13%). Ее бухгалтер удержал из начисленной арендодателю суммы и выплатил ему вознаграждение по договору аренды в сумме 30 400 руб. (34 300 руб. - 3900 руб.).

По договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

Договор займа считается заключенным с момента передачи денег или других вещей (ст. 807 ГК РФ).

Если фирма получила заем от гражданина (например, от своего учредителя), то для него проценты, которые фирма будет платить, считаются доходом. Поэтому при их выплате фирма обязана удержать НДФЛ (с резидента - по ставке 13%, с нерезидента - по ставке 30%).

Пример. Российская фирма 2 июля получила от гражданина России, налогового резидента Шарова, который не является сотрудником фирмы, денежный заем в сумме 200 000 руб. под 10% годовых сроком на 3 месяца. По договору проценты начисляются и выплачиваются Шарову в конце срока действия договора вместе с возвратом суммы долга. Заем был возвращен ему 2 октября.

В этот день бухгалтер фирмы начислил проценты в сумме 5041,10 руб. (200 000 руб. x 10% / 365 дн. x 92 дн.). Права на налоговые вычеты Шаров не имеет.

Сумма начисленных процентов полностью является налогооблагаемым доходом Шарова. С нее бухгалтер удержал НДФЛ по ставке 13%. Он равен 655 руб. Шаров получил на руки проценты по займу в сумме 4386,10 руб. (5041,1 руб. - 655 руб.).

Если заем беспроцентный, то налог на доходы удерживать будет не с чего (у человека никакого дохода не возникает). Если договор займа составлен в иностранной валюте, фирма - получатель такого займа должна учесть один нюанс.

Если сумма займа в денежном эквиваленте в момент возврата долга превысит сумму этого займа в денежном эквиваленте на момент получения, физическое лицо получит доход в виде курсовой разницы. Он носит характер материальной выгоды. Однако ст. 212 НК РФ содержит исчерпывающий перечень случаев, когда материальную выгоду признают доходом для удержания НДФЛ. Этот перечень не включает курсовые разницы. Поэтому курсовая разница не может быть признана доходом физического лица и, соответственно, не должна облагаться НДФЛ.

Физические лица могут заключать с организациями авторские договоры на создание, исполнение или использование произведений науки, литературы и искусства.

По таким договорам люди, не являющиеся индивидуальными предпринимателями, получают вознаграждение. Фирма при этом является налоговым агентом и обязана удержать из начисленных доходов налог на доходы.

Пример. Издательство заключило с автором, не являющимся индивидуальным предпринимателем и работником фирмы (налоговым резидентом), авторский договор на публикацию его статьи в еженедельнике. Авторское вознаграждение по условиям договора составляет 5000 руб. Автор подал заявление на получение стандартных вычетов на себя и своего ребенка в возрасте до 18 лет и профессиональных вычетов в размере 2500 руб. При этом свои расходы автор документально не подтвердил.

При расчете налоговой базы на основании заявления и документов на ребенка автору были предоставлены стандартные вычеты: в размере 400 руб. ("личный" вычет) и в размере 1000 руб. ("детский" вычет). А профессиональный вычет в заявленной сумме предоставить нельзя, поскольку расходы документально не подтверждены. Поэтому этот вычет предоставлен в размере норматива - 20% начисленного гонорара, т. е. 1000 руб. (5000 руб. x 20%).

5000 руб. - 400 руб. - 1000 руб. - 1000 руб. = 2600 руб.

Следовательно, удержанный НДФЛ равен 338 руб. (2600 руб. x 13%).

Основные изменения налогового законодательства

в области НДФЛ

1. Налоговые агенты самостоятельно разрабатывают формы регистров налогового учета и порядок отражения в них сведений о выплаченных физлицу доходах (п. 1 ст. 230 НК РФ).

2. Прописан порядок возврата излишне удержанных налоговым агентом сумм НДФЛ (п. 1 ст. 231 НК РФ).

3. Излишне удержанный НДФЛ в связи с приобретением работником статуса налогового резидента возвращается налоговой инспекцией при подаче физлицом декларации по итогам года (п. 1.1 ст. 231 НК РФ).

4. Налоговый агент при определении базы по операциям с ценными бумагами и ФИСС, операциям РЕПО с ценными бумагами и операциям займа ценными бумагами должен учитывать документально подтвержденные расходы физического лица, произведенные без участия этого налогового агента (п. 18 ст. 214.1 НК РФ).

5. Вступила в силу ст. 214.3 НК РФ, которая устанавливает особенности определения налоговой базы по операциям РЕПО, объектом которых являются ценные бумаги.

6. При расчете налоговой базы по доходам в виде материальной выгоды от приобретения ценных бумаг рыночную стоимость последних следует определять на дату заключения сделки (п. 4 ст. 212 НК РФ).

7. Доходы от реализации акций или долей участия в уставном капитале российских организаций при соблюдении определенных условий не облагаются НДФЛ (п. 17.2 ст. 217 НК РФ).

8. Установлен порядок учета субсидий, получаемых субъектами малого и среднего предпринимательства (п. 4 ст. 223 НК РФ).

9. НДФЛ не облагаются средства, полученные из бюджета на развитие личного подсобного хозяйства (п. 13.1 ст. 217 НК РФ).

10. Доходы от осуществления трудовой деятельности соотечественников, а также членов их семей, переселившихся на постоянное место жительства в РФ, облагаются НДФЛ по ставке 13% (п. 3 ст. 224 НК РФ).

1. Исчисление налога - это первая стадия налогового производства, которая представляет собой совокупность действий соответствующего лица по определению суммы налога, причитающейся к уплате в бюджет.

Исчисление налога представляет собой процесс, в ходе которого происходит установление размеров конкретного налогового обязательства конкретного налогоплательщика.

Можно выделить пять последовательных стадий процесса исчисления налога:

1) определение объекта налога;

2) определение базы налога;

3) выбор ставки налога;

4) применение налоговых льгот;

5) расчет суммы налога.

2. Обязанность по исчислению налога может быть возложена на налогоплательщика, налоговые органы и налоговых агентов.

В зависимости от того, кто осуществляет исчисление налога, в науке налогового права выделяют налоги окладные, исчисляемые налоговым органом, и неокладные, исчисляемые самостоятельно налогоплательщиком или иными лицами. Исчисление окладных налогов завершается принятием налоговым органом документа, называемого извещением, в котором отражен размер суммы налога (налоговый оклад), который плательщик должен внести в бюджет в установленном порядке.

Российские юридические лица, выступая налогоплательщиками, обязаны самостоятельно исчислять сумму налога. Так, в соответствии с п. 1 ст. 8 Закона о налоге на прибыль «сумма налога определяется плательщиками на основании бухгалтерского учета и отчетности самостоятельно».

В то же время в отношении физических лиц в некоторых случаях существует упрощенный порядок исчисления налога, который проявляется в том, что в ряде случаев обязанности по исчислению налогов лежат непосредственно на налоговом органе или на том лице, которое выступает источником дохода. Так, Закон РФ от 9 декабря 1991 г. «О налогах на имущество физических лиц» обязывает налоговые органы собрать сведения, необходимые для налогообложения, исчислить налог и вручить налогоплательщикам извещение на уплату налогов не позднее 1 августа текущего года".

В ряде случаев обязанность по исчислению налогов, а также по их удержанию и перечислению в бюджет возлагается на так называемых налоговых агентов, т. е. лиц, осуществляющих выплаты тех или иных доходов как физическим, так и юридическим лицам.

Налоговое законодательство предусматривает четыре случая исчисления и уплаты налогов через налоговых агентов. Самым распространенным случаем является обязанность работодателей по исчислению, удержанию и уплате подоходного налога, удержанного с физических лиц. В отношении иностранных организаций у источника выплаты существует обязанность по удержанию налога на их доходы и налога на добавленную стоимость. Исчисление налогов производится налоговым агентом также в случае, когда предприятие выплачивает дивиденды либо доходы от долевого участия своим акционерам (дольщикам).

1. «Российская газета» от 14 февраля 1992 г.

Еще по теме § 8.1. Понятие и основные стадии исчисления налога. Лица, исчисляющие налог:

- 32). Аккордный налог (lump-sum tax) - установление одинаковой суммы налога для каждого налого- плательщика - физического лица (гл.

54684

- Темы:

- Ставки НДФЛ

- По заявлению работника

Бухгалтер ошибся в исчислении НДФЛ - не удержал налог из заработка работника или удержал не в полной сумме. Что нужно сделать в этом случае, вы узнаете из статьи.

Организации, индивидуальные предприниматели, нотариусы и адвокаты, которые осуществляют выплаты физическим лицам, обязаны правильно и своевременно рассчитать, удержать и перечислить в бюджет НДФЛ (подп. 1 п. 3 ст. 24 НК РФ). Эти обязанности возложены на них как на налоговых агентов. Форма 3-НДФЛ образец заполнения вы можете найти перейдя по ссылке.

Ответственность налоговых агентов за не удержание НДФЛ

За невыполнение своих обязанностей налоговые агенты привлекаются к налоговой ответственности. Так, за неправомерное неудержание (неполное удержание) налога на доходы физических лиц согласно статье 123 Налогового кодекса налагается штраф в размере 20% от суммы, подлежащей удержанию, а за несвоевременное перечисление налоговый агент должен уплатить пени (п. 1 ст. 75 НК РФ). Пени рассчитываются за каждый календарный день просрочки в процентах от неуплаченной суммы НДФЛ. В отношении доходов в виде заработной платы исчисление периода просрочки начинается со дня, следующего за днем получения (перечисления) денежных средств для выплаты дохода. Процентная ставка пени равна 1 / 300 ставки рефинансирования ЦБ РФ, действующей в период просрочки.

Что можно сделать для минимизации потерь от применения налоговых санкций? Только одно - постараться исправить ошибку.

Перечень и последовательность действий, производимых с целью исправления ошибки, приведшей к недоплате НДФЛ в бюджет, зависит от того, возможно ли удержание дополнительной суммы налога данным налоговым агентом или такой возможности у него нет.

Удержание НДФЛ: возможности налогового агента

Наличие возможности налогового агента удержать ставка НДФЛ из доходов физического лица определяется несколькими условиями.

Во-первых , между налогоплательщиком и налоговым агентом существуют договорные взаимоотношения, предполагающие выплату дохода. То есть работник не уволен, а продолжает трудиться и получать зарплату, исполнитель по гражданско-правовому договору исполняет согласованный объем работ за вознаграждение и т. д.

Во-вторых , договором предусмотрена выплата налоговым агентом дохода налогоплательщику в денежной форме, то есть вознаграждение осуществляется не только в натуральной форме.

В-третьих , сумма дохода, подлежащего выплате, достаточна для удержания НДФЛ. Соотношение суммы начисленных выплат, из которой удерживается налог, и суммы налога регулируется Налоговым кодексом. Сумма НДФЛ не должна превышать 50% суммы выплаты (п. 4 ст. 226 НК РФ).

В-четвертых , не завершены расчеты между налоговым агентом и физическим лицом по налоговому периоду, из доходов которого следует удержать НДФЛ. Например, заработная плата, начисленная за декабрь, выплачивается в январе следующего года. В период до дня ее выдачи налоговый агент имеет возможность удержать НДФЛ. Позже этой возможности уже нет. Такой вывод следует из положений пунктов 3 и 4 статьи 226 Налогового кодекса. Если обстоятельства складываются иным образом - из четырех выше перечисленных условий хотя бы одно не выполняется, налоговый агент не имеет возможности удержать НДФЛ из доходов налогоплательщика.

Пятый случай - смерть налогоплательщика, когда налоговый агент не имеет возможности удержать НДФЛ, в данной статье мы рассматривать не будем. Если налогоплательщик умирает, налог не может быть удержан. На основании статьи 44 Налогового кодекса в связи со смертью налогоплательщика обязательства по уплате НДФЛ прекращаются.

Рассмотрим порядок действий налогового агента, не полностью удержавшего НДФЛ с доходов физического лица.

Налоговый агент может удержать НДФЛ из доходов физического лица

Если налоговый агент на момент обнаружения недоплаты НДФЛ сохраняет договорные отношения с физическим лицом, выплачивает ему доходы в денежной форме, величина выплат удовлетворяет условиям пункта 4 статьи 226 Налогового кодекса и расчеты по налоговому периоду, к которому относится ошибка, не завершены, налоговый агент обязан удержать не полностью удержанный НДФЛ, перечислить его в бюджет, начислить пени и уплатить их. При этом налоговому агенту придется оформить ряд документов.

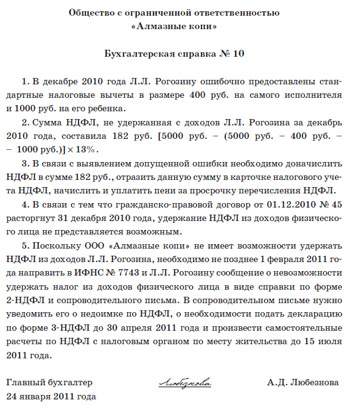

Фиксируем ошибку в бухгалтерской справке

В первую очередь факт выявления ошибки необходимо отразить в бухгалтерской справке. Может возникнуть вопрос, зачем создавать дополнительные бумаги? Постараемся ответить.

Прежде всего бухгалтерская справка нужна самому бухгалтеру как документ, описывающий факт, имеющий значение для бухгалтерского и налогового учета, для контроля взаимодействия между налогоплательщиком и налоговым органом. Также она может потребоваться в случае проведения налоговой проверки для восстановления истории событий по исправлению ошибки, доказательства, что ошибка действительно обнаружена и исправлена самим налоговым агентом, а не налоговым инспектором.

На основании бухгалтерской справки производится доначисление НДФЛ, осуществляются дополнительные расчеты с налогоплательщиком и бюджетом, вносятся исправления в регистры бухгалтерского и налогового учета. Рассмотрим содержание бухгалтерской справки в данном случае. В этом документе следует:

- описать суть ошибки, дату, когда она была допущена, и ее причину;

- указать, с каких доходов налогоплательщика и когда будет произведено удержание доначисленной суммы НДФЛ;

- привести расчет суммы пеней за просрочку перечисления налога в бюджет;

- установить дату перечисления в бюджет недоимки и пеней по НДФЛ;

- предложить корректирующие записи для регистров налогового и бухгалтерского учета.

Составление бухгалтерской справки рассмотрим на примере.

Пример 1

В межрасчетный период 18 января 2011 года менеджеру по продажам ООО «Пирамида» Н.Г. Галушко была выплачена доплата к пособию по временной нетрудоспособности, предусмотренная системой оплаты труда на предприятии, в сумме 4530,77 руб. По ошибке бухгалтера эта сумма не была включена в состав облагаемого дохода работницы за январь 2011 года.

Заработная плата за вторую половину января была выплачена 5 февраля 2011 года. С суммы доплаты к пособию по временной нетрудоспособности не был начислен и не был удержан налог в сумме 589 руб.

Ошибка обнаружена 28 февраля 2011 года, когда работнице была выдана материальная помощь на приобретение лекарственных средств. Приказом директора материальная помощь назначена в сумме 1200 руб. Необходимо составить бухгалтерскую справку.

Решение

Образец бухгалтерской справки смотрите ниже.

Образец бухгалтерской справки об удержании НДФЛ

Уведомлять ли налогоплательщика?

Согласно части 1 статьи 136 Трудового кодекса при выплате заработной платы работодатель обязан в письменной форме извещать каждого работника о составных частях заработной платы, причитающейся ему, а также о размерах и об основаниях произведенных удержаний и, конечно, об общей денежной сумме, подлежащей выплате. Это извещение осуществляется путем выдачи работнику расчетного листка. Его форма утверждается работодателем (ч. 2 ст. 136 ТК РФ).

Готовить специальный документ, уведомляющий работника об ошибке, которая устраняется в течение налогового периода, не имеет смысла. Налоговое законодательство не вменяет налоговому агенту такой обязанности.

Отдельное уведомление об удержании из начисленного дохода недоимки по НДФЛ может понадобиться для информирования физического лица, не связанного с налоговым агентом трудовыми отношениями. Например, когда получатель дохода - исполнитель по гражданско-правовому договору. Ему может быть направлена просто копия бухгалтерской справки.

Вправе ли налогоплательщик воспротивиться удержанию недоимки и заплатить ее самостоятельно?

Если налоговый агент имеет возможность удержать исчисленный налог, то обязан это сделать. Налогоплательщик не вправе решать вопрос о самостоятельной уплате НДФЛ, если это прямо не указано в Налоговом кодексе.

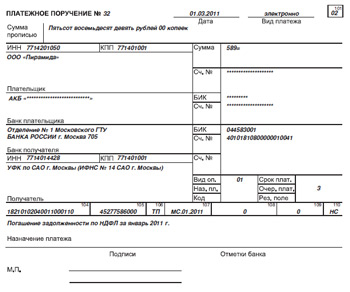

Платим НДФЛ и пени

Разберемся, как при погашении задолженности по НДФЛ составить платежные документы.

Платежное поручение на уплату НДФЛ. Поля платежного поручения заполняются в порядке, который установлен приказом Минфина России от 24.11.2004 № 106н.

В поле 101 (верхняя правая часть бланка) указывается двузначный показатель статуса налогоплательщика. При перечислении НДФЛ указывается код 02 - налоговый агент .

В поле 104 (нижняя часть бланка) отражается показатель кода бюджетной классификации (КБК) в соответствии с классификацией доходов бюджетов РФ.

В поле 105 указывается значение кода ОКАТО муниципального образования в соответствии с Общероссийским классификатором объектов административно-территориального деления, в котором находится налоговый агент.

В поле 106 указывается основание платежа: ТП - платежи текущего года.

В поле 107 указывается налоговый период, за который доплачивается налог в случае самостоятельного обнаружения ошибки в расчете налога и добровольной уплаты доначисленного НДФЛ. Например, МС.01.2011 - месячные платежи за январь 2011 года.

В поле 108

В случае добровольного погашения задолженности по истекшим налоговым периодам при отсутствии требования об уплате налогов (сборов) от налогового органа (значение показателя основания платежа равно ЗД) в поле 109 платежного поручения проставляется ноль (0).

В поле 110 платежного поручения указывается показатель типа платежа: НС - уплата налога или сбора.

Платежное поручение на уплату пени. При перечислении пени за просрочку платежа применительно к нашему примеру в платежном поручении следует указать соответствующий КБК, в поле 106 «Основание платежа» - ТП, в поле 107 «Налоговый период» - МС.01.2011, в поле 108 и 109 проставляются нули, в поле 110 «Тип платежа» - ПЕ.

Образец оформления платежного поручения

Отметим, что, если налоговому агенту удалось исправить допущенную ошибку и удержать НДФЛ в полной сумме, придется уплатить только пени, от штрафа он освобождается.

Дополнительные записи в регистрах налогового учета НДФЛ

С 2011 года налоговые агенты обязаны вести учет доходов физических лиц, исчисленного и удержанного налога в новом регистре налогового учета. Причем его форма должна быть разработана налоговым агентом самостоятельно.

Перечень информации, которая должна быть отражена в регистрах налогового учета по НДФЛ, приведен в пункте 1 статьи 230 Налогового кодекса.

В № 1 журнала «Зарплата» за этот год опубликован образец налогового регистра по учету НДФЛ - налоговая карточка. В № 2 дан порядок ее заполнения. В этом налоговом регистре будут показаны исправления, касающиеся ошибок, допущенных в расчете НДФЛ в 2011 году.

После проведения исправительных операций их необходимо отразить в регистре налогового учета НДФЛ.

Перечисление недоимки произведено в течение налогового периода. Показатели указываются в графах тех месяцев, когда проведены операции. Покажем это на примере.

Пример 2

Воспользуемся данными примера 1. Налоговая база за январь 2011 года занижена на 4530,77 руб. - на сумму доплаты к пособию по временной нетрудоспособности. Недоимка по НДФЛ в сумме 589 руб. образовалась в январе 2011 года, выявлена в феврале, перечислена в марте. Необходимо отразить операции в карточке налогового учета, разработанной по образцу из журнала «Зарплата», № 1, 2011.

Решение

Дополнительные записи на сумму доплаты к пособию по временной нетрудоспособности 4530,77 руб. должны быть показаны в графе «Январь»:

Доначисление НДФЛ в сумме 589 руб. покажем в графе «Январь» таблицы 12 «НДФЛ по ставке 13%», там же укажем дату доначисления - 28.02.2011.

Перечисление недоимки по НДФЛ отразим в графе «Март» таблицы 13 «Перечисление НДФЛ по ставке 13%» в сумме 589 руб. с указанием даты - 01.03.2011.

Перечисление недоимки произведено в следующем налоговом периоде. Если исправления осуществляются на стыке налоговых периодов, порядок отражения исправлений несколько меняется.

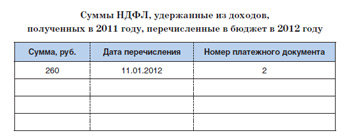

Пример 3

В июле 2011 года при формировании облагаемой базы по доходам, облагаемым НДФЛ по ставке 13%, не учтена сумма премии в размере 2000 руб. Ошибка выявлена в декабре 2011 года. Удержание недоимки по налогу на доходы физических лиц в сумме 260 руб. произведено 11 января 2012 года из невыданной зарплаты, начисленной за декабрь 2011 года. Как внести записи в налоговую карточку по учету НДФЛ?

Решение

Сумма премии, не учтенной при формировании облагаемой базы по НДФЛ (2000 руб.), будет показана в налоговой карточке по учету НДФЛ за 2011 год в графе «Июль»:

- в таблице 7 «Доходы, облагаемые по ставке 13%»;

- в таблице 9 «Сумма облагаемых доходов»;

- в таблице 11 «Облагаемая база».

Доначисление НДФЛ в сумме 260 руб. покажем в графе «Июль» таблицы 12 «НДФЛ по ставке 13%», там же будет указана дата доначисления - 31.12.2011.

Поскольку перечисление недоимки по НДФЛ произошло в следующем налоговом периоде, показать его в таблице 13 не представляется возможным. Карточка по налоговому учету НДФЛ не предусматривает отражение операций, относящихся к следующему налоговому периоду. Вы вправе дополнить эту форму справочной информацией. Образец смотрите ниже.

Образец справочного блока в налоговой карточке

Кроме того, сумму 260 руб. следует включить в показатель по строке «по ставке 13%» графы «Перечислено» в таблице 20 «Общая сумма налога по итогам налогового периода».

У налогового агента нет возможности удержать НДФЛ из доходов физического лица

Налоговый агент, который не имеет возможности удержать НДФЛ, обязан передать эту функцию налоговому органу по месту своего учета. Так же как и в первой ситуации (при наличии возможности удержать НДФЛ), налоговый агент должен оформить ряд документов. Рассмотрим последовательность и порядок их составления в данном случае.

Бухгалтерская справка

Независимо от обстоятельств обнаружения ошибки ее необходимо отразить в бухгалтерской справке. В данном случае в справке следует:

- описать суть ошибки, дату, когда она была допущена и ее причину;

- дать правильный вариант расчета НДФЛ и зафиксировать дату осуществления пересчета;

- обозначить сумму НДФЛ, которую необходимо доначислить;

- заявить о необходимости уведомления налогового органа о невозможности удержать недоимку по НДФЛ из доходов налогоплательщика;

- указать на необходимость направления налогоплательщику сообщения о неполном удержании НДФЛ и описать способ его осуществления;

- предложить корректирующие записи для регистров налогового учета.

Особенности содержания бухгалтерской справки о выявлении факта неполного удержания НДФЛ в случае, когда произвести дополнительное удержание не представляется возможным, рассмотрим на примере.

Пример 4

В декабре 2010 года бывший работник ООО «Алмазные копи» Л.Л. Рогозин исполнил работы в соответствии с заключенным гражданско-правовым договором. Ему начислено вознаграждение в сумме 5000 руб. Заявление на вычеты исполнитель не подавал. Однако при исчислении налога на доходы физических лиц бухгалтер ошибочно предоставил Л.Л. Рогозину стандартные налоговые вычеты в размере 400 руб. на самого исполнителя и 1000 руб. на его ребенка. НДФЛ был занижен на 182 руб. × 13%.

Вознаграждение выплачено 20 декабря 2010 года. Гражданско-правовой договор расторгнут 31 декабря 2010 года. Ошибка в расчете НДФЛ выявлена 24 января 2011 года.

Необходимо составить бухгалтерскую справку.

Порядок сообщения налоговому органу и налогоплательщику о невозможности удержать НДФЛ

Прежде чем непосредственно коснуться направления сообщений, остановимся на некоторых положениях налогового законодательства.

Прежний порядок уведомления. В 2010 году до внесения поправок в главу 23 Налогового кодекса Федеральным законом от 27.07.2010 № 229-ФЗ действовали прежняя редакция пункта 5 статьи 226 и пункт 5 статьи 228 Налогового кодекса. В совокупности они предписывали налоговому агенту в случае отсутствия возможности удержания НДФЛ направить в адрес налоговой инспекции письменное сообщение об этом. А налоговая инспекция в свою очередь письменно уведомляла физическое лицо о сумме задолженности по НДФЛ. И на основании этого уведомления налогоплательщик производил доплату НДФЛ.

Новый порядок. С 1 января 2011 года пункт 5 статьи 228 утратил силу (п. 14 ст. 2 Федерального закона № 229-ФЗ). Налоговый орган больше не обязан уведомлять физических лиц о недоимках по НДФЛ. В соответствии с новой редакцией пункта 5 статьи 226 Налогового кодекса налоговый агент обязан не позднее одного месяца с даты окончания налогового периода (до 1 февраля следующего года) направить и в налоговый орган, и физическому лицу сообщение о том, что не имеет возможности удержать налог из доходов налогоплательщика.

Пунктом 2 приказа ФНС России от 17.11.2010 № ММВ-7-3/611@ установлено, что сообщение о невозможности удержать налог и сумме налога в соответствии с пунктом 5 статьи 226 Налогового кодекса представляется по форме 2-НДФЛ.

Две ипостаси одного документа

Налоговый кодекс предусматривает составление справки по форме 2-НДФЛ в нескольких случаях. Они предусмотрены пунктом 18 статьи 214.1, пунктами 2 и 3 статьи 230, пунктом 5 статьи 226 НК РФ. Для целей нашего изложения важны две причины для составления справки.

Первая - ежегодная подача сведений о доходах физического лица, полученных им от налогового агента в течение истекшего налогового периода (п. 2 ст. 230 НК РФ). Налоговые агенты обязаны представлять в налоговый орган по месту своего учета сведения о доходах физических лиц по форме 2-НДФЛ ежегодно не позднее 1 апреля года, следующего за истекшим налоговым периодом (п. 2 ст. 230 НК РФ). О новой форме сведений по доходам, полученным в 2010 году по форме 2-НДФЛ, утвержденной приказом Федеральной налоговой службы России от 17.11.2010 № ММВ-7-3/611@ читайте на с. 35. В поле «Признак» такой справки проставляется цифра 1.

Вторая - сообщение о невозможности удержать НДФЛ с доходов физического лица (п. 5 ст. 226 НК РФ). В поле «Признак» такой справки проставляется цифра 2.

Ответственность налогового агента за несоблюдение сроков представления справок по форме 2-НДФЛ.

Ответственность за непредставление в установленный срок в налоговые органы документов или иных сведений предусмотрена как налоговым, так и административным законодательством.

Непредставление (несвоевременное представление) справки по форме 2-НДФЛ влечет наложение штрафа в размере 200 руб. за каждый

непредставленный документ (п. 1 ст. 126 НК РФ), а также административную ответственность должностных лиц в виде штрафа в размере от 300 до 500 руб. (п. 1 ст. 15.6 КоАП РФ).

Ответственность налогового агента в отношении соблюдения сроков представления справки по форме 2-НДФЛ распространяется на все случаи их составления.

Для обоих оснований представления справки установлены единая форма и единые рекомендации по заполнению.

Вихрь из справок по форме 2-НДФЛ

Как мы выяснили, обязанность представить в налоговый орган справку по форме 2-НДФЛ возникает у налогового агента по разным основаниям и в разные сроки. В зависимости от соотношения этих сроков с датой выявления недоимки по НДФЛ, которую невозможно удержать из доходов налогоплательщика, вырисовывается несколько вариантов документооборота справок по форме 2-НДФЛ.

Ошибка по закрытому налоговому периоду «нашлась» до 1 февраля следующего налогового периода. Например, ошибка совершена в 2010 году, но обнаружена в период с 1 по 31 января 2011 года. В этом случае налоговый агент подает справку по форме 2-НДФЛ, выполняющую роль сообщения об отсутствии возможности удержать НДФЛ из доходов налогоплательщика (в поле «Признак» код 2). При этом оснований для наложения штрафных санкций за просрочку представления документа не возникает.

Кроме того, налоговый агент освобождается от обязанности еще раз в срок до 1 апреля подавать сведения о доходах физического лица за истекший налоговый период (справку с признаком 1).

Ошибка по закрытому налоговому периоду «нашлась» после 1 февраля до 1 апреля следующего налогового периода. Речь идет о ситуации, в которой ошибка совершена в 2010 году, но обнаружена в период с 1 февраля до 1 апреля 2011 года. При подготовке сведений о доходах физического лица за истекший налоговый период налоговый агент должен:

- включить в состав облагаемого дохода те выплаты, с которых налог не был фактически удержан. Эти выплаты следует включить в состав доходов тех месяцев в разделе 3 справки по форме 2-НДФЛ, когда доходы были начислены физическому лицу;

- отразить выявленную недоимку по НДФЛ в разделе 5 справки по форме 2-НДФЛ по строке 5.7 «Сумма налога, не удержанная налоговым агентом».

При этом за непредставление до 1 февраля сообщения об отсутствии возможности удержать НДФЛ из доходов налогоплательщика (справка с признаком 2) налоговый агент заплатит штраф (п. 1 ст. 126 НК РФ).

Ошибка по закрытому налоговому периоду «нашлась» после 1 апреля следующего налогового периода. Если ошибка обнаружена после сдачи справки по форме 2-НДФЛ, налоговый агент должен направить в налоговую инспекцию уточненную справку по форме 2-НДФЛ (п. 1 и 4 ст. 54 НК РФ).

В уточненной справке необходимо отразить все доходы и вычеты, которые полагаются работнику за отчетный год, а не только те сведения, в которых была допущена ошибка.

При составлении уточненной справки взамен ранее представленной необходимо правильно указать номер справки и дату составления (раздел 1 Рекомендаций по заполнению сведений о доходах физических лиц по форме № 2-НДФЛ, утвержденных приказом ФНС России от 17.11.2010 № ММВ-7-3/611@).

В поле «№____» следует указать номер первоначальной справки, которая была представлена в налоговые органы и содержала ошибки.

В поле «от ________» необходимо указать новую дату составления справки.

В поле «Признак» проставляется цифра 2.

В разделе 3 отражаются все доходы, полученные работником организации за истекший налоговый период с учетом обнаруженной ошибки, а в разделе 4 - все стандартные, социальные и имущественные вычеты, которые работодатель обязан был предоставить работнику.

В разделе 5 рассчитывается общая сумма дохода (строка 5.1), налоговая база (строка 5.2) и сумма исчисленного налога (строка 5.3) по итогам прошедшего налогового периода. В уточненной справке по форме № 2-НДФЛ эти показатели отражаются с учетом выявленной ошибки.

По строке 5.4 «Сумма налога удержанная» необходимо указать ту сумму налога на доходы физических лиц, которая была отражена в первоначальной справке.

Разница между строками 5.4 и 5.3 в случае выявления недоимки проставляется также по строке 5.7 «Сумма налога, не удержанная налоговым агентом».

Будут ли санкции при сдаче уточненки? Если первичный вариант справки по форме 2-НДФЛ (справка с признаком 1) был представлен налоговому органу в установленный срок, то в налоговой инспекции нет оснований для привлечения организации к налоговой ответственности. Поскольку ответственность за представление документов, заполненных с ошибками, Налоговым кодексом не установлена.

Отметим, что данную точку зрения разделяет и большинство арбитражных судов (постановления ФАС Западно-Сибирского округа от 06.03.2008 № Ф04-1417/2008(1520-А75-19), ФАС Восточно-Сибирского округа от 24.10.2006 № А33-11706/06-Ф02-5481/06-С1, ФАС Северо-Кавказского округа от 18.10.2007 № Ф08-6589/07-2556А и ФАС Центрального округа от 28.08.2006 № А35-9977/05-С18).

В то же время известно по крайней мере одно решение, в котором суд в аналогичном споре поддержал налоговый орган (постановление ФАС Северо-Кавказского округа от 03.05.2007 № Ф08-2447/2007-988А).

По нашему мнению, штраф будет назначен в связи с непредставлением в установленный срок (до 1 февраля) сообщения о невозможности удержать НДФЛ из доходов налогоплательщика (справка с кодом 2).

Уточняем сведения в новой справке по форме 2-НДФЛ. Налоговый агент правильно рассчитал и удержал НДФЛ по ставке 13%, представил в налоговые органы соответствующую справку. При этом он не удержал НДФЛ с доходов, облагаемых по иной ставке (35%, 30%, 9%), и не представил справку по форме 2-НДФЛ по этим доходам.

При обнаружении такой ошибки налоговый агент не должен «уточнять» ранее представленную справку, составленную в отношении доходов, облагаемых по ставке 13%. Ему нужно представить новую справку по форме 2-НДФЛ с указанием соответствующей ставки налога, в поле «Признак» такой справки будет стоять цифра 2.

Поскольку справка будет представлена в налоговые органы с опозданием, налоговому агенту придется заплатить штраф в размере 200 руб. (п. 1 ст. 126 НК РФ).

Штраф за неполное удержание НДФЛ

Норма статьи 123 Налогового кодекса о наложении на налогового агента штрафа за неполное удержание суммы НДФЛ в размере 20% от суммы неудержанного налога применяется в тех случаях, когда налоговый агент имел возможность исчислить и удержать НДФЛ. Если возможности по удержанию НДФЛ, исчисленного своевременно в соответствии со сроками, установленными статьей 226 Налогового кодекса, у него не было, эта норма не применяется.

Пени за просрочку НДФЛ

Напомним, что пени рассчитываются за каждый календарный день просрочки в процентах от неуплаченной суммы налога. При этом днем окончания периода просрочки считается день уплаты налога. В отношении сумм НДФЛ, удержать которые не представляется возможным, дата окончания периода просрочки не так очевидна.

Окончание периода просрочки при невозможности удержать НДФЛ. Период, за который ведется расчет пеней, начинается со дня, когда налог следовало перечислить в бюджет, и заканчивается днем представления в налоговый орган сообщения о невозможности удержать налог в виде справки по форме 2-НДФЛ.

Не позже, но и не раньше. Налоговым кодексом этот день указывается в следующей формулировке: «не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства» (п. 5 ст. 226 НК РФ).

Прямое применение данной нормы означает, что налоговому агенту предписано подать сообщение строго в период с 1 по 31 января следующего года, то есть сразу после выявления недоимки, которую невозможно удержать в момент обнаружения ошибки. Или в течение налогового периода налоговый агент не должен посылать сообщение, ведь оно может оказаться ложным. Например, если у физического лица и налогового агента возобновятся договорные отношения спустя несколько месяцев после расторжения предыдущего договора и налогоплательщик станет получать от налогового агента доход в денежной форме, из которого можно удержать налог на доходы физических лиц.

Из закона вытекает, что налоговый агент не имеет права досрочно подать сообщение о невозможности удержать налог из доходов налогоплательщика. Он не имеет возможности кардинально уменьшить сумму пеней.

Сумма пеней от действий налогового агента почти не зависит. Рассмотрим пример. Бухгалтер допустил ошибку при исчислении НДФЛ. Недоимка в сумме 5000 руб. образовалась 21 января 2010 года. Ошибка выявлена 25 января 2010 года, когда работник уже уволился. Сообщение о невозможности удержать НДФЛ подано в налоговую инспекцию 14 января 2011 года. Сумма пеней за 359 календарных дней составила 463,71 руб. (5000 руб. × 7,75% × 1 / 300 × 359 календ. дн.).

Если бы налоговый агент имел право выслать сообщение о невозможности удержать НДФЛ сразу при обнаружении ошибки, 25 января 2010 года, сумма пеней за пять календарных дней составила бы 6,46 руб. (5000 руб. × 7,75% × 1 / 300 × 5 календ. дн.). Это почти в 72 раза меньше первого показателя.

Таким образом, наши расчеты показывают, чем позднее (в течение налогового периода) совершена ошибка, тем меньше сумма начисляемых пеней.

От редакции. Возможно, норма, применение которой приводит к такому результату, будет скорректирована, специалисты Федеральной налоговой службы РФ в ближайшее время дадут разъяснения и рекомендации.

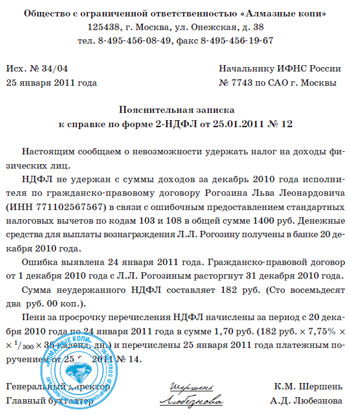

Сопроводительное письмо в налоговую инспекцию

Направляя в налоговый орган сообщение о невозможности удержать НДФЛ из доходов физического лица в виде справки по форме 2-НДФЛ, нелишним будет приложить сопроводительное письмо с пояснениями. Может возникнуть закономерный вопрос: зачем оно нужно? Ответ прост. Письмо облегчит жизнь налоговому инспектору, который будет проводить камеральную проверку по факту представления справки по форме 2-НДФЛ. Форма письма произвольна. Его образец смотрите ниже.

Образец сопроводительного письма

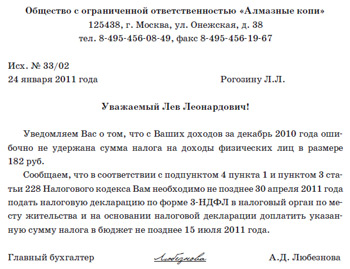

Дополнительные разъяснения налогоплательщику

С момента направления сообщения обязанность по уплате недоимки и все обременения, связанные с выполнением этой обязанности, возлагаются на самого налогоплательщика. Рассмотрим, какие именно действия должен совершить налогоплательщик.

Обязанности налогоплательщика, с доходов которого налоговый агент не имеет возможности удержать НДФЛ. В соответствии с подпунктом 4 пункта 1 статьи 228 Налогового кодекса физические лица, из доходов которых не был удержан налог налоговыми агентами, исчисление и уплату налога производят самостоятельно.

Согласно пункту 3 статьи 228 Налогового кодекса они обязаны не позднее 30 апреля года, следующего за истекшим налоговым периодом (п. 1 ст. 229 НК РФ), представить в налоговый орган по месту своего жительства соответствующую налоговую декларацию по форме 3-НДФЛ, утвержденной приказом ФНС России от 25.11.2010 № ММВ-7-3/654@.

Уплатить сумму налога, исчисленную исходя из налоговой декларации, налогоплательщик должен в срок не позднее 15 июля года, следующего за истекшим налоговым периодом.

Последствия неисполнения обязанностей налогоплательщика. Если физическое лицо станет уклоняться от исполнения своих обязанностей, налоговая инспекция вправе в судебном порядке обратить взыскание недоимки на его имущество. Кроме того, недобросовестный налогоплательщик может столкнуться с другими неприятными последствиями, такими как отказ в выдаче загранпаспорта или запрет выезда за пределы территории РФ уже непосредственно в ходе регистрации на рейс в аэропорту.

Имеет ли налогоплательщик право на информацию? Известная формула гласит: «Незнание закона не освобождает от ответственности за его неисполнение». Все ли физические лица знакомы со своими обязанностями налогоплательщиков НДФЛ? Ответ очевиден - нет. Большинство имеют очень туманное представление о Налоговом кодексе и его требованиях. Тем более сейчас, в начале 2011 года, когда никто еще практически не применял новый порядок погашения недоимки по НДФЛ, который налоговый агент не имел возможности удержать из доходов физического лица.

Реквизиты справки по форме 2-НДФЛ не предусматривают подробных письменных пояснений. Получив такой документ, не всякий человек догадается, что ему делать. Мы призываем и без того загруженных бухгалтеров позаботиться о налогоплательщиках. Направьте им вместе со справкой по форме 2-НДФЛ еще одно письмо об обстоятельствах совершения ошибки, ее причинах и, главное, о том, что нужно сделать самому налогоплательщику.

От редакции. Налоговый агент не обязан направлять налогоплательщику вместе со справкой по форме 2-НДФЛ пояснительное письмо. Но на всякий случай его образец мы все же приводим.

Образец письма налогоплательщику

Записи в регистрах налогового учета НДФЛ

В регистре налогового учета НДФЛ налоговый агент показывает записи только по начислению налога, поскольку удержать и перечислить НДФЛ у него нет возможности.

Сумма НДФЛ, исчисленного в результате проведенного пересчета, указывается в графе того месяца, когда был начислен доход, с которого налог удержан не в полной сумме (допущена ошибка). Например, налог не полностью удержан в мае 2010 года. Доначисление показывают в графе «Май» формы 1-НДФЛ за 2010 год.

Бухгалтерский учет

В случае когда налоговый агент не имеет возможности удержать налог, в бухгалтерском учете доначисление НДФЛ не отражается.