Налоговая декларация по налогу ндс. Что является объектами налогообложения НДС. Общая форма декларации НДС

Как правильно заполнять и что нужно учитывать при заполнении декларации на НДС? Кто оплачивает налог НДС? Какая ответственность за нарушение сроков подачи декларации на НДС? Какие изменения ждут налогоплательщиков при подаче декларации НДС в 2015 году? Ответы на эти и другие вопросы, касающиеся налога на добавочную стоимость (НДС), мы осветили в нашей статье.

Коммерческие и некоммерческие организации и индивидуальные предприниматели, осуществляющие свою деятельность на основе общей системы налогообложения, а также, ведущие внеэкономическую деятельность, кроме ежегодной отчетной документации, обязаны ежеквартально предоставлять в налоговую службу декларацию на НДС (Налог на добавленную стоимость).

Условно налогоплательщики НДС делятся на тех, кто:

- уплачивает налог НДС при реализации товаров и предоставлении услуг на территории РФ;

- уплачивает налог НДС при ввозе товаров на территорию РФ;

- уплачивает налог НДС в случае перехода на упрощенную систему налогообложения.

В соответствии со ст. 145 НК РФ от уплаты налога НДС могут быть освобождены организации и предприниматели, чья сумма общей выручки за три предшествующих последовательных календарных месяца составила менее 2 млн рублей, о чем в налоговую службу подается уведомление.

Организации и предприниматели на обязаны платить налог НДС если:- деятельность осуществляется при применении системы налогообложения ЕСХН (Единый сельскохозяйственный налог);

- применяется система налогообложения УСН (Упрощенная система налогообложения);

- применяется ПСН (Патентная система налогообложения);

- применяется ЕНВД (Единый налог на вмененный доход) для некоторых видов деятельности;

- участники инновационного проекта «Сколково» (согласно ст.145.1 НК РФ).

В случаях выставления покупателям товаров и услуг счетов с выделенной суммой НДС, вышеназванные лица обязаны произвести уплату налога НДС.

Что является объектами налогообложения НДС

- импорт товаров на территорию РФ;

- операции по реализации товаров и услуг, а также имущественных прав, включая их безвозмездную передачу, осуществляемые на территории РФ;

- передача товаров и услуг, предназначенных для собственных нужд, и по которым расходы не учитываются при расчете на прибыль.

Сроки оплаты налога и сдачи налоговой декларации НДС

Уплату налога НДС необходимо производить равными долями по итогам каждого налогового периода до 20-го числа месяца, следующего за истекшим налоговым периодом (к примеру, налог за I квартал уплачивается до 20 апреля и т.д.).

Лица, не являющиеся плательщиками НДС, но имеющие счета с выделенной суммой НДС, обязаны уплатить полную сумму исчисленного налога не позднее 20-го числа месяца, следующего за истекшим налоговым кварталом.

Также как и уплата налога, налоговая декларация НДС должна быть представлена в налогоплательщиком в налоговую службу по месту учета ведения деятельности в срок до 20го числа месяца, следующего за истекшим налоговым периодом. Сумма исчисленного налога НДС поступает в доход федерального бюджета, поэтому не потребуется составления и сдачи декларации отдельным подразделениям

Несоблюдение сроков представления налоговой декларации НДС влечет за собой штрафные санкции в размерах, определяемых ст.119 НК РФ, и которые составляют 5% «неуплаченной суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 1 000 рублей». Нарушение сроков сдачи отчетности влечет за собой штраф в размере 200 рублей (письмо ФНС России от 11.04.14 № ЕД-4-15/6831).

С 1 квартала 2014 года налоговую декларацию по НДС можно подавать в электронном виде, декларация за весь истекший период может быть представлена как в электронном, там и в бумажном виде (если численность сотрудников за предыдущий год составляет мене 100 человек).

В соответствии с изменениями главы 21 НК РФ, начиная с 2015 года, налоговая декларация НДС в виде электронной отчетности будет подаваться до 30-го числа месяца, следующего за отчетным кварталом, в бумажном виде – до 25го числа. Сроки уплаты налога НДС не изменятся.

Нулевая декларация НДС: кто должен сдавать, как заполнять?

Нулевая декларация на НДС может быть подана индивидуальными предпринимателями и организациями, работающими на общей системе налогообложения.В нулевой декларации НДС заполняются 1 и 2 страницы, обязательно указывается КПП – для организаций, прочерки – для ИП. Код 400 всегда присутствует в декларации НДС, он означает сдачу декларации по месту постановки на учет налогоплательщика. Далее обязательно указывается код налогового периода: 21 - I квартал, 22 - II квартал, 23 - III квартал, 24 - IV квартал (при ликвидации - 51-I, 54-II, 55-III, 56-IV). Код ОКТМО указывается с учетом каждого отдельного региона, КБК НДС идентичен. Срок сдачи нулевой декларации НДС - до 20-го числа месяца, следующего за истекшим налоговым кварталом, за не предоставление либо несвоевременную сдачу нулевой декларации НДС штрафов не предусмотрено.

Общая форма декларации НДС

С 1 января 2015 года отчетность по НДС будет сдаваться в соответствии с новыми формами и форматом. Теперь налогоплательщики НДС не будут вести журналы учета счетов-фактур, а составление декларации будет выполняться на основании информации из книги покупок и продаж. Для посреднических услуг заполнение налоговой декларации НДС из журнала учета счетов-фактур сохраняется.

- счет-фактуры могут подписывать представители предпринимателя;

- налоговая база недвижимости, реализуемой на территории РФ, определяется на дату, которая указана в акте безвозмездной передачи.

Содержание налоговой декларации по НДС

Титульный лист и 1 раздел налоговой декларации «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщик» заполняется всеми налогоплательщиками, включая нулевую налоговую базу.

Разделы со 2-го по 7й, приложения к декларации заполняются и включаются в финансовую отчетность в случаях осуществления налогоплательщиком соответствующих операций.

Правильность заполнения налоговой декларации НДС осуществляется налоговой службой на основе параметров «Контрольных соотношений к налоговой декларации».

Скачать бланк налоговой декларации по НДС

Заполнение налоговой декларации НДС

Налоговая декларация НДС заполняется шариковой ручкой черными, синими или фиолетовыми чернилами. Не допускается:

- исправление ошибок посредством корректора

- двусторонняя печать декларации на бумажном носителе

- использование способа скрепления листов декларации, который может привести к порче финансово-отчетного документа (степлер и т.д.).

Каждое поле декларации должно быть заполнено – либо одним конкретным показателем, либо прочерком. Поля декларации заполняются слева направо числовыми показателями. После заполнения всех листов декларация нумеруется в поле «стр.».

Налоговая декларация НДС заполняется в полных рублях с округлением до 50 копеек – в меньшую сторону, более 50 копеек – до рубля.

Новая декларация по НДС (Чистякова Л.)

Дата размещения статьи: 20.03.2015

Новая форма налоговой декларации по НДС и Порядок ее заполнения были утверждены ФНС России в конце октября 2014 г. Данная форма и Порядок ее заполнения применяются начиная с налогового периода 2015 г., т.е. с 1 апреля 2015 г.

Новый Приказ ФНС России

Итак, ФНС России в своем Приказе от 29.10.2014 N ММВ-7-3/558@ (далее - Приказ ФНС России N ММВ-7-3/558@) утвердила:

- форму налоговой декларации по НДС (далее - декларация по НДС);

- Порядок заполнения налоговой декларации по НДС (далее - Порядок заполнения декларации по НДС).

Помимо вышеуказанного Приказом ФНС России N ММВ-7-3/558@ утверждены также:

- Формат представления налоговой декларации по НДС;

- Формат представления сведений из книги покупок об операциях, отражаемых за истекший налоговый период, передаваемых в налоговой декларации по НДС;

- Формат представления сведений из дополнительного листа книги покупок, передаваемых в налоговой декларации по НДС;

- Формат представления сведений из книги продаж об операциях, отражаемых за истекший налоговый период, передаваемых в налоговой декларации по НДС;

- Формат представления сведений из дополнительного листа книги продаж, передаваемых в налоговой декларации по НДС;

- Формат представления сведений из журнала учета выставленных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший налоговый период, передаваемых в налоговой декларации НДС;

- Формат представления сведений из журнала учета полученных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший налоговый период, передаваемых в налоговой декларации НДС;

- Формат представления сведений из счетов-фактур, выставленных лицами, указанными в п. 5 ст. 173 НК РФ, передаваемых в налоговой декларации по НДС.

Приказ ФНС России N ММВ-7-3/558@ был опубликован 29 декабря 2014 г. и вступил в силу по истечении 10 дней с момента его опубликования.

Приказ Минфина России от 15.10.2009 N 104н, которым была утверждена ранее применявшаяся форма налоговой декларации по НДС, утратил силу с 9 января 2015 г. (Приказ Минфина России от 01.12.2014 N 141н).

Структура новой декларации по НДС

Декларация по НДС включает в себя:

а) титульный лист;

б) разд. 1 "Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика";

в) разд. 2 "Сумма налога, подлежащая уплате в бюджет, по данным налогового агента";

г) разд. 3 "Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным п. п. 2 - 4 ст. 164 НК РФ".

К разд. 3 предусмотрены 2 Приложения:

1) Приложение 1 к разд. 3 декларации "Сумма налога, подлежащая восстановлению и уплате в бюджет за истекший календарный год и предыдущие календарные годы";

2) Приложение 2 к разд. 3 декларации "Расчет суммы налога, подлежащей уплате по операциям по реализации товаров (работ, услуг), передаче имущественных прав, и суммы налога, подлежащей вычету, иностранной организацией, осуществляющей предпринимательскую деятельность на территории Российской Федерации через свои подразделения (представительства, отделения)";

д) разд. 4 "Расчет суммы налога по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0% по которым документально подтверждена";

е) разд. 5 "Расчет суммы налоговых вычетов по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0% по которым ранее документально подтверждена (не подтверждена)";

ж) разд. 6 "Расчет суммы налога по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0% по которым документально не подтверждена";

з) разд. 7 "Операции, не подлежащие налогообложению (освобождаемые от налогообложения); операции, не признаваемые объектом налогообложения; операции по реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации; а также суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев";

и) разд. 8 "Сведения из книги покупок об операциях, отражаемых за истекший налоговый период".

К разд. 8 предусмотрено Приложение 1, в котором отражаются сведения из дополнительных листов книги покупок;

к) разд. 9 "Сведения из книги продаж об операциях, отражаемых за истекший налоговый период".

В Приложении 1 к разд. 9 декларации по НДС отражаются сведения из дополнительных листов книги продаж;

л) разд. 10 "Сведения из журнала учета выставленных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший налоговый период";

м) разд. 11 "Сведения из журнала учета полученных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший налоговый период";

н) разд. 12 "Сведения из счетов-фактур, выставленных лицами, указанными в п. 5 ст. 173 НК РФ".

Титульный лист и разд. 1 "Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика" должны представлять все налогоплательщики (налоговые агенты), если иное не предусмотрено п. 3 Порядка заполнения декларации по НДС. Разделы 2 - 12, а также Приложения к разд. 3, 8 и 9 декларации по НДС включаются в состав представляемой в налоговые органы декларации при осуществлении налогоплательщиками соответствующих операций.

Обратите внимание! В налоговую декларацию подлежат включению сведения, указанные в книге покупок и книге продаж налогоплательщика (абз. 1 п. 5.1 ст. 174 НК РФ).

В случае выставления и (или) получения счетов-фактур при осуществлении налогоплательщиком (налоговым агентом) предпринимательской деятельности в интересах другого лица на основе договоров комиссии, агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (агента), или на основе договоров транспортной экспедиции, а также при выполнении функций застройщика в налоговую декларацию включаются сведения, указанные в журнале учета полученных и выставленных счетов-фактур в отношении указанной деятельности (абз. 2 п. 5.1 ст. 174 НК РФ).

Лица, указанные в п. 5 ст. 173 НК РФ, включают в налоговую декларацию сведения, указанные в выставленных счетах-фактурах (абз. 3 п. 5.1 ст. 174 НК РФ). В связи с изложенным новая форма декларации по НДС дополнена новыми разд. 8 - 12, в которые включены сведения из книг покупок и продаж, журнала учета полученных и выставленных счетов-фактур - в случае выставления и (или) получения посредниками счетов-фактур при осуществлении посреднической деятельности, а также сведения из счетов-фактур - в случае выставления их лицами, указанными в п. 5 ст. 173 НК РФ.

Какие лица и в каком объеме должны составлять декларацию по НДС и представлять ее в налоговые органы

В соответствии с абз. 1 п. 5 ст. 174 НК РФ налоговые декларации по НДС должны быть представлены в налоговые органы по месту своего учета:

а) плательщиками НДС. К ним относятся организации и индивидуальные предприниматели, которые находятся на общем режиме налогообложения или совмещают его с другими (специальными) режимами налогообложения. К плательщикам НДС, обязанным представлять декларации по этому налогу, относятся также плательщики НДС, которые вывозят (экспортируют) товары за пределы РФ (в т.ч. в государства - члены ЕАЭС);

б) налоговыми агентами. К ним относятся организации и индивидуальные предприниматели, которые совершают операции, указанные в ст. 161 НК РФ;

в) лицами, которые указаны в п. 5 ст. 173 НК РФ. К ним относятся лица (организации и индивидуальные предприниматели), которые не признаются плательщиками НДС или освобождены от обязанностей плательщиков НДС, но обязаны уплатить налог в случае выставления ими счетов-фактур с выделенной суммой НДС. Сюда же относятся и лица, выставившие счета-фактуры с выделенной суммой НДС при совершении операций, которые не облагаются НДС.

Вышеуказанные лица налоговую декларацию по НДС должны представлять по установленному формату в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота.

Напомним, что согласно пп. 3 п. 28 Административного регламента, утвержденного Приказом Минфина России от 02.07.2012 N 99н, представление налоговой декларации (расчета) не по установленной форме (установленному формату) является основанием для отказа в приеме налоговой декларации (расчета).

Кроме того, нарушение установленного способа представления налоговых деклараций (расчетов) влечет ответственность, предусмотренную ст. 119.1 НК РФ.

Учитывая наименование ст. 119.1 НК РФ, необходимо отметить, что для ее целей под порядком представления налоговой декларации понимается способ представления налоговой декларации.

Согласно ст. 119.1 НК РФ несоблюдение порядка представления налоговой декларации (расчета) в электронной форме в случаях, предусмотренных НК РФ, влечет взыскание штрафа в размере 200 руб.

Ответственность, установленная ст. 119.1 НК РФ, применяется в случае, если форма налоговой декларации соответствует установленной, но нарушен способ представления налоговой декларации, указанный в ст. 80 НК РФ. Таким образом, представление декларации по НДС на бумажном носителе (в случае, когда установлена обязанность по ее представлению в электронной форме) будет квалифицировано как нарушение порядка представления налоговой декларации, которое предусматривает налоговую ответственность по ст. 119.1 НК РФ и повлечет взыскание штрафа в размере 200 руб. (Письмо ФНС России от 11.04.2014 N ЕД-4-15/6831).

Налоговая декларация по НДС должна быть представлена в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом, если иное не предусмотрено гл. 21 НК РФ.

Обратите внимание! С 1 января 2015 г. срок для выполнения обязанности по представлению декларации по НДС изменился. Налогоплательщики, налоговые агенты по НДС, а также лица, указанные в п. 5 ст. 173 НК РФ, обязаны представлять налоговую декларацию по НДС по установленному формату в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в срок не позднее 25-го (а не 20-го) числа месяца, следующего за истекшим налоговым периодом. Указанные изменения были внесены Федеральным законом от 29.11.2014 N 382-ФЗ. В утвержденном до этой даты Порядке заполнения налоговой декларации по НДС упоминается еще ранее установленная п. 5 ст. 174 НК РФ дата - не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

В соответствии с абз. 2 п. 5 ст. 174 НК РФ налоговые агенты, не являющиеся налогоплательщиками или являющиеся налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, обязаны представить в налоговые органы по месту своего учета соответствующую налоговую декларацию в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом.

Обратим внимание, что в абз. 2 п. 5 ст. 174 НК РФ не уточняется, что налоговые агенты, не являющиеся плательщиками НДС или являющиеся налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, обязаны представлять налоговую декларацию по НДС в электронной форме.

Исходя из этого можно прийти к выводу, что налоговые агенты, не являющиеся плательщиками НДС или являющиеся налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, вправе представлять декларацию по НДС на бумажном носителе. Однако указанное возможно в случае, если в отношении их не выполняются условия, перечисленные в абз. 3 п. 5 ст. 174 НК РФ.

Так, исходя из абз. 3 п. 5 ст. 174 НК РФ следует, что вышеуказанные лица обязаны представить в налоговые органы по месту своего учета в установленный срок соответствующую налоговую декларацию по установленному формату в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в случае выставления и (или) получения ими счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица:

а) на основе договоров комиссии, агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (агента);

б) или на основе договоров транспортной экспедиции (если при определении налоговой базы в порядке, установленном гл. 23, 25, 26.1 и 26.2 НК РФ, в составе доходов учитываются доходы в виде вознаграждения при исполнении договоров транспортной экспедиции);

в) а также при выполнении функций застройщика.

Обратим внимание, что вопрос о том, в какой форме - бумажной или электронной - установлена обязанность по представлению декларации по НДС, решен в п. 5 Порядка заполнения налоговой декларации по НДС.

Исходя из п. 5 Порядка заполнения налоговой декларации по НДС следует, что налогоплательщики (налоговые агенты) должны представлять в налоговый орган декларацию по НДС вместе с документами, если их представление предусмотрено законодательством о налогах и сборах:

1) в электронной форме по установленному формату в случаях, предусмотренных абз. 1 п. 5 ст. 174 НК РФ, если иной порядок представления информации, отнесенной к государственной тайне, не предусмотрен законодательством Российской Федерации. В электронной форме по установленному формату по телекоммуникационным каналам связи через оператора электронного документооборота должны представлять в налоговый орган декларацию:

а) налогоплательщики (в том числе являющиеся налоговыми агентами);

б) лица, указанные в п. 5 ст. 173 НК РФ;

в) а также лица, указанные в абз. 3 п. 5 ст. 174 НК РФ;

2) на бумажном носителе по установленной форме или в электронной форме по установленному формату в случаях, предусмотренных абз. 2 п. 5 ст. 174 НК РФ. На бумажном носителе по установленной форме или в электронной форме по установленному формату декларация представляется в налоговые органы по месту своего учета налоговыми агентами, не являющимися налогоплательщиками или являющимися налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога.

При представлении налоговой декларации на бумажном носителе в случае, если п. 5 ст. 174 НК РФ предусмотрена обязанность представления налоговой декларации (расчета) в электронной форме, такая декларация не считается представленной (абз. 4 п. 5 ст. 174 НК РФ).

Раздел 1 декларации по НДС включает в себя показатели сумм НДС, подлежащих уплате в бюджет (возмещению из бюджета), по данным налогоплательщика с отражением КБК, на который подлежат зачислению суммы налога, рассчитанные в декларации за налоговый период, или возмещению из бюджета, рассчитанные в декларации за налоговый период.

Титульный лист и разд. 1 декларации по НДС при выставлении покупателю счета-фактуры с выделением суммы НДС представляют организации и индивидуальные предприниматели, не являющиеся плательщиками НДС, в связи с переходом:

Помимо вышеуказанных лиц титульный лист и разд. 1 декларации по НДС в случае выставления покупателю счета-фактуры с выделением суммы НДС представляют организации и индивидуальные предприниматели, освобожденные от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой НДС в соответствии со ст. ст. 145 и 145.1 НК РФ.

Кроме того, титульный лист и разд. 1 декларации по НДС представляют организации и индивидуальные предприниматели, являющиеся плательщиками НДС, в случае:

а) выставления ими покупателю счета-фактуры с выделением суммы НДС при осуществлении операций, не подлежащих налогообложению;

б) или при осуществлении видов деятельности, облагаемых в соответствии с гл. 26.3 НК РФ единым налогом на вмененный доход, при отсутствии иных операций.

Титульный лист, разд. 1 и, помимо них, разд. 7 декларации по НДС заполняют налогоплательщики, которые в течение квартала:

а) осуществляют только операции, не подлежащие обложению (освобождаемые от налогообложения) НДС;

б) либо осуществляют операции, не признаваемые объектом обложения НДС;

в) либо осуществляют операции по реализации товаров (работ, услуг), местом реализации которых не признается территория РФ;

г) или получили оплату, частичную оплату в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше 6 месяцев, по Перечню, определяемому Правительством Российской Федерации, и определяют момент определения налоговой базы в соответствии с п. 13 ст. 167 НК РФ.

При этом при заполнении разд. 1 декларации по НДС в строках указанного раздела декларации ими проставляются прочерки.

Раздел 2 "Сумма налога, подлежащая уплате в бюджет, по данным налогового агента" должны представлять лица, исполняющие обязанности налоговых агентов при совершении операций, предусмотренных ст. 161 НК РФ.

Если налогоплательщики признаются налоговыми агентами и в налоговом периоде осуществляют только операции, предусмотренные ст. 161 НК РФ, ими заполняются титульный лист и разд. 2 декларации по НДС. При заполнении разд. 1 декларации по НДС в строках указанного раздела декларации ими проставляются прочерки.

Если налогоплательщик осуществляет в налоговом периоде операции, не подлежащие налогообложению (освобождаемые от налогообложения), и операции, предусмотренные ст. 161 НК РФ, то он должен заполнить:

а) титульный лист;

б) разд. 2 "Сумма налога, подлежащая уплате в бюджет, по данным налогового агента" декларации по НДС;

в) разд. 7 "Операции, не подлежащие налогообложению (освобождаемые от налогообложения); операции, не признаваемые объектом налогообложения; операции по реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации; а также суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев" декларации по НДС.

При этом при заполнении разд. 1 декларации по НДС в строках указанного раздела декларации ставятся прочерки.

Раздел 2 декларации по НДС налоговые агенты заполняют отдельно по каждому:

а) иностранному лицу, не состоящему на учете в налоговых органах в качестве налогоплательщика;

б) арендодателю (органу государственной власти и управления и органу местного самоуправления, предоставляющему в аренду федеральное имущество, имущество субъектов РФ и муниципальное имущество);

в) продавцу в соответствии с договором, предусматривающим реализацию (передачу) государственного имущества, не закрепленного за государственными предприятиями и учреждениями, составляющего государственную казну РФ, казну республики в составе РФ, казну края, области, города федерального значения, автономной области, автономного округа, а также муниципального имущества, не закрепленного за муниципальными предприятиями и учреждениями, составляющего муниципальную казну соответствующего городского, сельского поселения или другого муниципального образования.

При наличии нескольких договоров с одним налогоплательщиком, в частности с одним арендодателем (органом государственной власти и управления и органом местного самоуправления), разд. 2 декларации по НДС заполняется налоговым агентом на одной странице. Налоговый агент, реализующий на территории РФ товары (работы, услуги, имущественные права) иностранных лиц, не состоящих на учете в налоговых органах в качестве налогоплательщиков, с участием в расчетах на основе договоров поручения, договоров комиссии или агентских договоров с указанными иностранными лицами, разд. 2 декларации по НДС заполняет отдельно по каждому продавцу (иностранному лицу, не состоящему на учете в налоговых органах в качестве налогоплательщика).

Титульный лист и разд. 2 декларации по НДС при исполнении обязанности налогового агента должны заполнять организации и индивидуальные предприниматели, которые не являются плательщиками НДС, в связи с переходом:

а) на систему налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН) в соответствии с гл. 26.1 НК РФ;

б) или на УСН в соответствии с гл. 26.2 НК РФ;

в) или на систему налогообложения в виде ЕНВД в соответствии с гл. 26.3 НК РФ;

г) или на патентную систему налогообложения в соответствии с гл. 26.5 НК РФ.

При отсутствии показателей для заполнения разд. 1 декларации по НДС в строках указанного раздела необходимо проставить прочерки. При этом в титульном листе по реквизиту "по месту нахождения (учета)" нужно указать код "231".

Раздел 3 "Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным п. п. 2 - 4 ст. 164 НК РФ" декларации по НДС заполняется и включается в состав представляемой в налоговые органы декларации при осуществлении налогоплательщиком операций, налогообложение которых производится по налоговым ставкам, предусмотренным п. п. 2 - 4 ст. 164 НК РФ.

К разд. 3 предусмотрено наличие 2 Приложений, при этом:

а) Приложение 1 к разд. 3 декларации по НДС необходимо заполнять в случаях, установленных абз. 4 п. 6 ст. 171 НК РФ, налогоплательщиком за последний налоговый период календарного года.

То есть Приложение 1 к разд. 3 декларации по НДС плательщики НДС должны заполнять при восстановлении в случаях и порядке, предусмотренных ст. 171.1 НК РФ, сумм НДС, принятых к вычету в отношении приобретенных или построенных объектов основных средств.

Приложение 1 к разд. 3 декларации по НДС плательщики НДС должны составлять 1 раз в год (одновременно с декларацией за IV квартал календарного года) в течение 10 лет начиная с года, в котором наступил момент, указанный в п. 4 ст. 259 НК РФ, с указанием данных за предыдущие календарные годы в связи с порядком, установленным абз. 4 - 8 п. 6 ст. 171 НК РФ;

б) Приложение 2 к разд. 3 декларации по НДС необходимо заполнять налогоплательщиком - отделением иностранной организации, состоящей на учете в налоговых органах в качестве налогоплательщика, уполномоченным данной иностранной организацией представлять декларацию и уплачивать налог в целом по операциям всех находящихся на территории РФ отделений этой иностранной организации.

При заполнении разд. 3 декларации по НДС отделением иностранной организации, состоящей на учете в налоговых органах, имеющей на территории Российской Федерации несколько отделений, в обязательном порядке заполняется и включается в состав представляемой декларации Приложение 2 к разд. 3 декларации по НДС. При этом в титульном листе по реквизиту "по месту нахождения (учета)" указывается код "331".

Разделы 4 - 6 декларации по НДС представляются при наличии в них соответствующих сведений по операциям по реализации товаров (работ, услуг), налогообложение которых, в соответствии с п. 1 ст. 164 НК РФ, производится по налоговой ставке 0%.

По операциям по реализации товаров (работ, услуг), налогообложение которых, в соответствии с п. 1 ст. 164 НК РФ, производится по налоговой ставке 0% и при наличии соответствующих сведений, представляются разд. 4 - 6 декларации по НДС:

а) разд. 4 "Расчет суммы налога по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0% по которым документально подтверждена";

б) разд. 5 "Расчет суммы налоговых вычетов по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0% по которым ранее документально подтверждена (не подтверждена)";

в) разд. 6 "Расчет суммы налога по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0% по которым документально не подтверждена".

При этом одновременно с разд. 4 декларации по НДС представляются документы, предусмотренные ст. 165 НК РФ, для подтверждения обоснованности применения налоговой ставки 0% и налоговых вычетов при реализации товаров (работ, услуг), предусмотренных пп. 1, 2.1 - 2.9, 3, 3.1, 4 - 6, 8, 9, 9.1, 10 и 12 п. 1 ст. 164 НК РФ.

Если документы, обосновывающие применение налоговой ставки 0%, в установленный срок не собраны, операции по реализации товаров (работ, услуг), предусмотренные п. 1 ст. 164 НК РФ, подлежат включению в разд. 6 декларации за соответствующий налоговый период и облагаются по ставкам, предусмотренным п. п. 2 и 3 ст. 164 НК РФ. При этом налогоплательщик имеет право на налоговые вычеты, предусмотренные ст. 171 НК РФ.

Если впоследствии налогоплательщик представляет в налоговые органы документы (их копии), обосновывающие применение налоговой ставки 0%, операции по реализации товаров (работ, услуг), предусмотренных пп. 1, 2.1 - 2.9, 3, 3.1, 4 - 6, 8, 9, 9.1, 10 и 12 п. 1 ст. 164 НК РФ, подлежат включению в разд. 4 декларации по НДС за тот налоговый период, в котором собран полный пакет документов, предусмотренных ст. 165 НК РФ, и налогообложению по налоговой ставке 0%. Уплаченные суммы налога подлежат возврату налогоплательщику в порядке и на условиях, которые предусмотрены ст. ст. 176 и 176.1 НК РФ.

Обратите внимание! В абз. 16, 21 - 23, 25 п. 3 Порядка заполнения налоговой декларации по НДС идет речь об утративших силу с 1 января 2015 г. документах: Соглашении между Правительством Российской Федерации, Правительством Республики Беларусь и Правительством Республики Казахстан от 25 января 2008 г. "О принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг в Таможенном союзе", Протоколе между Правительством Российской Федерации, Правительством Республики Беларусь и Правительством Республики Казахстан от 11 декабря 2009 г. "О порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров в Таможенном союзе".

Указанные документы не применяются в связи с вступлением в силу Договора о Евразийском экономическом союзе, который был подписан в г. Астане 29.05.2014 и ратифицирован Федеральным законом от 03.10.2014 N 279-ФЗ.

Для обоснования применения налоговой ставки 0% при реализации товаров, вывезенных с территории РФ на территорию государства - члена ЕАЭС, одновременно с разд. 4 декларации по НДС представляются документы, предусмотренные п. 4 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Приложение N 18 к Договору о Евразийском экономическом союзе).

Для обоснования применения налоговой ставки 0% при реализации работ по переработке давальческого сырья, ввезенного на территорию одного государства - члена ЕАЭС с территории другого государства - члена ЕАЭС, с последующим вывозом продуктов переработки на территорию другого государства представляются документы, указанные в п. 32 вышеуказанного Протокола.

При непредставлении в течение 180 календарных дней с даты отгрузки (передачи) товаров в налоговый орган документов, о которых шла речь выше, операции по реализации товаров подлежат включению в разд. 6 декларации по НДС за налоговый период, на который приходится дата отгрузки товаров. При этом налогоплательщик имеет право на налоговые вычеты сумм налога, относящихся к товарам (работам, услугам), имущественным правам, приобретенным для производства и (или) реализации товаров (работ, услуг), операции по реализации которых облагаются по налоговой ставке 0% в порядке и на условиях, установленных гл. 21 НК РФ.

Если впоследствии налогоплательщик представит в налоговые органы документы, обосновывающие применение налоговой ставки 0%, операции по реализации товаров, вывезенных с территории Российской Федерации на территорию государств - членов ЕАЭС, подлежат включению в разд. 4 декларации по НДС за тот налоговый период, в котором собран полный пакет документов, подтверждающих правомерность применения налоговой ставки 0%. Уплаченные суммы налога подлежат возврату налогоплательщику в порядке и на условиях, предусмотренных положениями гл. 21 НК РФ.

Раздел 5 декларации по НДС заполняется и включается в состав представляемой декларации в случае, если право на включение сумм налога в состав налоговых вычетов по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0% по которым документально подтверждена (не подтверждена) ранее, возникло у налогоплательщика в данном налоговом периоде.

Раздел 8 "Сведения из книги покупок об операциях, отражаемых за истекший налоговый период" декларации по НДС должны заполнять налогоплательщики (налоговые агенты, за исключением налоговых агентов, указанных в п. п. 4 и 5 ст. 161 НК РФ) в случаях возникновения права на налоговые вычеты за истекший налоговый период в порядке, установленном ст. 172 НК РФ.

К разд. 8 декларации по НДС предусмотрено Приложение 1 "Сведения из дополнительных листов книги покупок".

Приложение 1 к разд. 8 декларации по НДС заполняется налогоплательщиками (налоговыми агентами, за исключением налоговых агентов, указанных в п. п. 4 и 5 ст. 161 НК РФ) в случаях внесения изменений в книгу покупок по истечении налогового периода, за который представляется декларация.

Раздел 9 "Сведения из книги продаж об операциях, отражаемых за истекший налоговый период" декларации по НДС заполняется налогоплательщиками (налоговыми агентами) во всех случаях, когда возникает обязанность по исчислению НДС в соответствии с НК РФ.

К разд. 9 декларации по НДС предусмотрено Приложение 1 "Сведения из дополнительных листов книги продаж".

Приложение 1 к разд. 9 декларации по НДС заполняется налогоплательщиками (налоговыми агентами) в случаях внесения изменений в книгу продаж за истекший налоговый период.

Раздел 10 "Сведения из журнала учета выставленных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший налоговый период" декларации по НДС заполняется в случае выставления счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции следующими лицами:

а) плательщиками НДС, включая застройщиков, а также плательщиков налога на добавленную стоимость, освобожденных от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога;

Раздел 11 "Сведения из журнала учета полученных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший налоговый период" декларации по НДС заполняется в случае получения счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции следующими лицами:

а) плательщиками НДС, включая застройщиков, а также плательщиков НДС, освобожденных от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога;

б) налоговыми агентами, не являющимися плательщиками НДС.

Раздел 12 "Сведения из счетов-фактур, выставленных лицами, указанными в п. 5 ст. 173 НК РФ" декларации по НДС заполняется только в случае выставления покупателю счета-фактуры с выделением суммы налога следующими лицами:

а) налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой НДС;

б) налогоплательщиками при отгрузке товаров (работ, услуг), операции по реализации которых не подлежат обложению НДС;

в) лицами, не являющимися плательщиками НДС.

Общие требования к порядку заполнения декларации

Общие требования к порядку заполнения декларации установлены в разд. II Порядка заполнения налоговой декларации по НДС.

Налогоплательщики (в том числе являющиеся налоговыми агентами), а также лица, указанные в п. 5 ст. 173 НК РФ, должны представлять в налоговый орган декларацию по НДС по телекоммуникационным каналам связи в электронной форме по установленным форматам с усиленной квалифицированной электронной подписью в соответствии с Порядком представления налоговой декларации в электронном виде по телекоммуникационным каналам связи, утвержденным Приказом Министерства Российской Федерации по налогам и сборам от 02.04.2002 N БГ-3-32/169.

Налоговые агенты, которые не являются плательщиками НДС или являются налогоплательщиками, освобожденными от исполнения обязанностей плательщика НДС, в случаях, предусмотренных абз. 2 п. 5 ст. 174 НК РФ, имеют право представить декларацию в налоговый орган лично или в виде почтового отправления с описью вложения способами и по видам, указанным в Приложении N 4 к Порядку заполнения налоговой декларации по НДС. Декларация по НДС на бумажном носителе должна быть представлена только в виде утвержденной машинно ориентированной формы, заполненной от руки либо распечатанной на принтере.

Порядок заполнения налоговой декларации по НДС не допускает:

а) исправления ошибок с помощью корректирующего или иного аналогичного средства;

б) двусторонней печати декларации на бумажном носителе;

в) скрепления листов декларации, приводящего к порче бумажного носителя.

Каждому показателю декларации по НДС должно соответствовать одно поле, состоящее из определенного количества знако-мест. В каждом поле должен быть указан только один показатель. Исключение могут составлять показатели, значением которых являются дата или десятичная дробь.

Для указания даты используются по порядку три поля: день (поле из двух знако-мест), месяц (поле из двух знако-мест) и год (поле из четырех знако-мест), разделенные знаком "." ("точка").

Для десятичной дроби используются два поля, разделенные знаком "точка". Первое поле соответствует целой части десятичной дроби, второе - дробной части десятичной дроби. Страницы декларации по НДС имеют сквозную нумерацию, начиная с титульного листа, вне зависимости от наличия (отсутствия) и количества заполняемых разделов. Порядковый номер страницы проставляется в определенном для нумерации поле.

Показатель номера страницы (поле "Стр."), имеющий три знако-места, записывается, например, для первой страницы - "001"; для тридцать третьей - "033".

Заполнение полей декларации по НДС значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знако-места.

При заполнении показателя "Код по ОКТМО", под который отводится одиннадцать знако-мест, свободные знако-места справа от значения кода, если код ОКТМО имеет восемь знаков, не подлежат заполнению дополнительными символами (заполняются прочерками). Например, для восьмизначного кода ОКТМО - "12445698" в поле "Код по ОКТМО" записывается одиннадцатизначное значение "12445698---".

Все значения стоимостных показателей, отражаемых в разд. 1 - 7 декларации по НДС, указываются в полных рублях. Значения показателей менее 50 коп. отбрасываются, а 50 коп. и более округляются до полного рубля.

При заполнении полей формы декларации по НДС должны использоваться чернила черного, фиолетового или синего цвета.

Заполнение текстовых полей формы декларации осуществляется заглавными печатными символами. В случае отсутствия какого-либо показателя во всех знако-местах соответствующего поля проставляется прочерк. Прочерк представляет собой прямую линию, проведенную посередине знако-мест по всей длине показателя.

Если для указания какого-либо показателя не требуется заполнения всех знако-мест соответствующего поля, в незаполненных знако-местах в правой части поля проставляется прочерк. Например: при указании десятизначного ИНН организации "5024002119" в поле ИНН из двенадцати знако-мест показатель заполняется следующим образом: "5024002119--".

Дробные числовые показатели заполняются аналогично правилам заполнения целых числовых показателей. В случае если знако-мест для указания дробной части больше, чем цифр, то в свободных знако-местах соответствующего поля ставится прочерк. Например: если показатель имеет значение "1234356.234", то он записывается в двух полях по десять знако-мест каждое следующим образом: "1234356-" в первом поле, знак "." или "/" между полями и "234-" во втором поле.

При представлении декларации по НДС, подготовленной с использованием программного обеспечения, при распечатке на принтере допускается отсутствие обрамления знако-мест и прочерков для незаполненных знако-мест. Расположение и размеры не должны изменяться. Печать знаков должна выполняться шрифтом Courier New высотой 16 - 18 пунктов.

При представлении в налоговый орган по месту учета организацией-правопреемником декларации по НДС за последний налоговый период и уточненных деклараций за реорганизованную организацию (в форме присоединения к другому юридическому лицу, слияния нескольких юридических лиц, разделения юридического лица, преобразования одного юридического лица в другое) в титульном листе по реквизиту "по месту нахождения (учета)" указывается код "215" или "216", а в верхней его части указываются ИНН и КПП организации-правопреемника. В реквизите "налогоплательщик" указывается наименование реорганизованной организации.

В реквизите "ИНН/КПП реорганизованной организации" указываются соответственно ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту ее нахождения (по налогоплательщикам, отнесенным к категории крупнейших, - налоговым органом по месту учета в качестве крупнейшего налогоплательщика).

В разд. 1 декларации по НДС указывается код ОКТМО муниципального образования, межселенной территории, населенного пункта, входящего в состав муниципального образования, на территории которого находилась реорганизованная организация.

Коды форм реорганизации и код ликвидации приведены в Приложении N 3 к Порядку заполнения налоговой декларации по НДС.

Порядок представления уточненной декларации по НДС

Плательщик НДС обязан внести необходимые изменения в декларацию и представить в налоговый орган уточненную декларацию по НДС в порядке, установленном ст. 81 НК РФ:

а) при обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации по НДС факта неотражения или неполноты отражения сведений;

б) при обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации по НДС ошибок, приводящих к занижению суммы НДС, подлежащей уплате.

При обнаружении налогоплательщиком в поданной им в налоговый орган декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в декларацию и представить в налоговый орган уточненную декларацию в порядке, установленном ст. 81 НК РФ. При этом уточненная декларация по НДС, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока.

В уточненную декларацию по НДС подлежат включению те разделы декларации и Приложения к ним, которые ранее были представлены налогоплательщиком в налоговый орган, с учетом внесенных в них изменений, а также иные разделы декларации и Приложения к ним в случае внесения в них изменений (дополнений).

Декларация НДС - раздельный учет которого ведется в разрезе операций, облагаемых НДС и необлагаемых, - формируется не только по стандартным для всех налогоплательщиков разделам 1-3. К ним добавляются и новые разделы: 4-7. Об их заполнении и пойдет речь в нашей статье.

Как заполнить декларацию НДС при ведении раздельного учета

Чтобы было проще ориентироваться в пояснениях, заполним декларацию по НДС на основе определенного примера.

Пример

ООО «ТрансЭксперт» занимается различными видами перевозок:

- пассажирские:

- общественным транспортом — не облагается НДС (подп. 7 п. 2 ст. 149 НК РФ);

- воздушным транспортом внутри России (за исключением Крыма и Севастополя) — ставка НДС 10% (подп. 6 п. 2 ст. 164 НК РФ.

ОБРАТИТЕ ВНИМАНИЕ: Ставка 10% по внутренним воздушным перевозкам и багажа (за исключением Крыма и Севастополя), предусмотренная подп. 6 п. 2 ст. 164 НК РФ, применяется только до 01.01.2018. С указанной даты ставка НДС по этому виду услуг будет составлять 18% в соответствии с п. 3 ст. 164 НК РФ.

- грузовые:

- международного класса — ставка НДС 0% (подп. 2.1 п. 1 ст. 164 НК РФ);

- внутрироссийского класса — ставка НДС 18% (п. 3 ст. 164 НК РФ).

За 3 квартал 2017 года по данным раздельного учета НДС выведены следующие значения:

|

Вид деятельности |

Выручка от реализации услуг (без учета НДС), руб. |

Расходы, связанные с реализацией услуг (с предъявленным НДС), руб. |

Расходы, связанные с реализацией услуг, по которым НДС не предъявлен продавцом, руб. |

||

|

Расходы без НДС |

|||||

|

Общественный пассажирский транспорт (не облагается) |

375 920,00 |

248 060,00 |

44 650,80 |

10 540,00 |

|

|

Воздушный пассажирский транспорт (10%) |

895 540,00 |

684 670,00 |

123 240,60 |

15 940,00 |

|

|

Международный грузовой транспорт (0%) |

984 930,00 |

712 340,00 |

128 221,20 |

25 720,00 |

|

|

Внутрироссийский грузовой транспорт (18%) |

795 610,00 |

594 090,00 |

106 936,20 |

20 670,00 |

|

|

Итого |

3 052 000,00 |

2 239 160,00 |

403 048,80 |

72 870,00 |

|

О том, по каким правилам должен осуществляться раздельный учет НДС, читайте в нашей статье .

Раздел 3

В разделе 3 декларации по НДС указываются суммы, относящиеся к деятельности, облагаемой НДС по ставкам 10 и 18% (абз. 2 п. 38.1 приказа ФНС «Об утверждении формы налоговой декларации по НДС…» от 29.10.2014 № ММВ-7-3/558@).

ВАЖНО! В декларациях за периоды до 2 квартала 2016 года (включительно) суммы по деятельности, необлагаемой НДС и/или облагаемой по ставке 0% в раздел 3 отражать не надо. А вот начиная с 3 квартала 2016 в строки 120-190 раздела 3 дополнительно нужно включать суммы налога к вычету по операциям, связанным с:

- экспортом товаров (кроме сырьевых);

- продажей драгоценных металлов российским фондам драгметаллов, Центробанку РФ и банкам (п. 10 ст. 165 НК РФ, абз. 3 п. 3 ст. 172 НК РФ).

На рисунке ниже можно наглядно увидеть, как в разделе 3 декларации НДС должны быть отражены суммы, указанные в нашем примере.

Раздел 4

В разделе 4 отражаются суммы по деятельности, облагаемой по ставке 0%. Этот раздел заполняется в том квартале, когда уже полностью собран пакет документов, подтверждающий факт того, что нулевая ставка применена обоснованно (абз. 1 п. 9 ст. 167 НК РФ). Для нашего примера перечень необходимых подтверждающих документов представлен в п. 3.1 ст. 165 НК РФ.

ВАЖНО! Срок сбора документов не должен превышать 180 дней начиная с того дня, когда на перевозочных документах появится штамп таможенного контроля (п. 9 ст. 165 НК РФ). При заполнении деклараций за периоды с 3 квартала 2016 года в строках 030 и 050 не надо отражать налог к вычету по операциям, связанным с экспортной реализацией несырьевых товаров и продажей драгметаллов фондам, банкам. Сведения по ним должны отражаться в строках 120-190 раздела 3.

Если по итогам очередного периода документы, подтверждающие нулевую ставку, не собраны, а срок сбора документов еще не превысил 180 дней, то суммы по операциям, облагаемым по ставке 0%, нигде в декларации НДС не указываются.

Предположим, что по нашему примеру оказание международных услуг по перевозке товаров и сбор полного пакета документов, дающих право на применение нулевой ставки по НДС, произведены в одном и том же периоде — 3 квартале 2017 года. Тогда раздел 4 будет заполнен в следующем виде:

Более подробно о подтверждении права на нулевую ставку по НДС читайте в нашем материале .

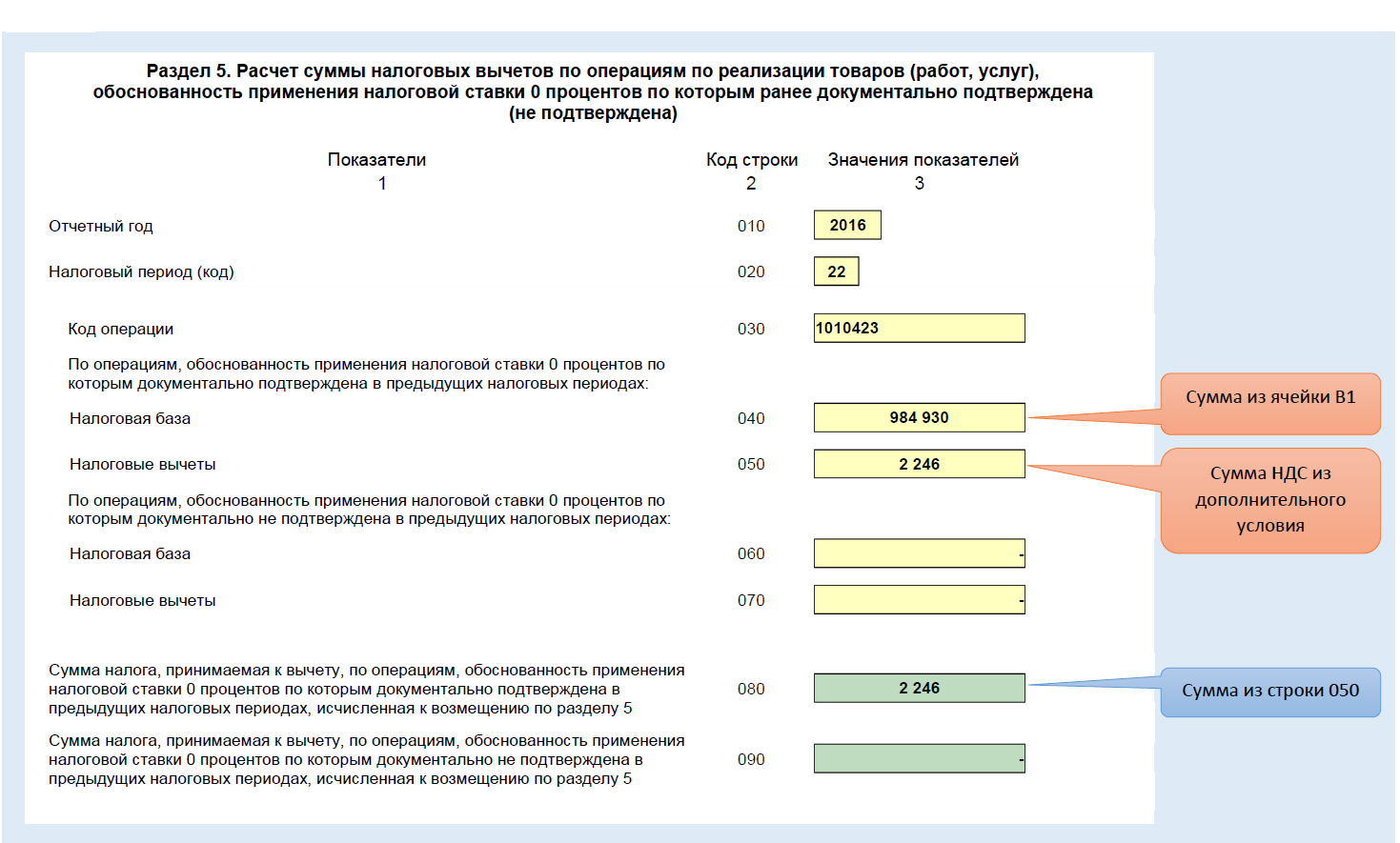

Раздел 5

Этот раздел предназначен для отражения вычетов, относящихся к деятельности, по которой можно применять нулевую ставку НДС, и в уже прошедших периодах произошло одно из событий:

- сдан полный пакет подтверждающих документов;

- истек 180-дневный срок предоставления документов, а подтверждающие документы налогоплательщик собрать не успел (т. е. потерял право на применение нулевой ставки).

Добавим к нашему примеру условие:

ООО «ТрансЭксперт», оказывая международные транспортные услуги, воспользовалось услугами аренды склада для кратковременного хранения перевозимого товара на сумму 12 480 руб. + НДС 2 246,4 руб. Документы, подтверждающие произведенные расходы, и счет-фактура по ним были получены только во 4 квартале 2017 года, т. е. после того как компания по итогам 3 квартала 2017 года уже представила в ФНС пакет документов, подтверждающих право на нулевую ставку.

Как будет выглядеть заполненный в таком случае раздел 5 декларации НДС за 4 квартал 2017 года, видно на рисунке ниже.

Раздел 6

Раздел 6 заполняется в том случае, если по каким-то причинам налогоплательщик не смог собрать в 180-дневный срок полный пакет документов, связанных с деятельностью, по которой могла быть применена нулевая ставка НДС. И таким образом лишился права на эту ставку.

ВАЖНО! Сведения в раздел 6 декларации НДС вносятся за тот период, в котором была осуществлена отгрузка товара (оказание услуг) (абз. 2 п. 9 ст. 167 НК РФ). Т. е. надо сдавать уточненную декларацию за период фактической отгрузки товара (оказания услуг) с доначисленным к уплате НДС.

Напоминаем, что начиная с 3 квартала 2016 года в строках 040 и 060 раздела 6 не надо вписывать суммы налога к вычету по экспортным реализациям несырьевых товаров, а также продажам драгметаллов фондам, ЦБ и банкам, осуществляемым после 01.07.2016 года.

Предположим, что в нашем примере по операциям, относящимся к международной транспортировке товаров, не был собран в 180-дневный срок необходимый пакет документов. В таком случае раздел 4 останется незаполненным. А раздел 6 будет заполнен в определенном порядке, который наглядно представлен на рисунке:

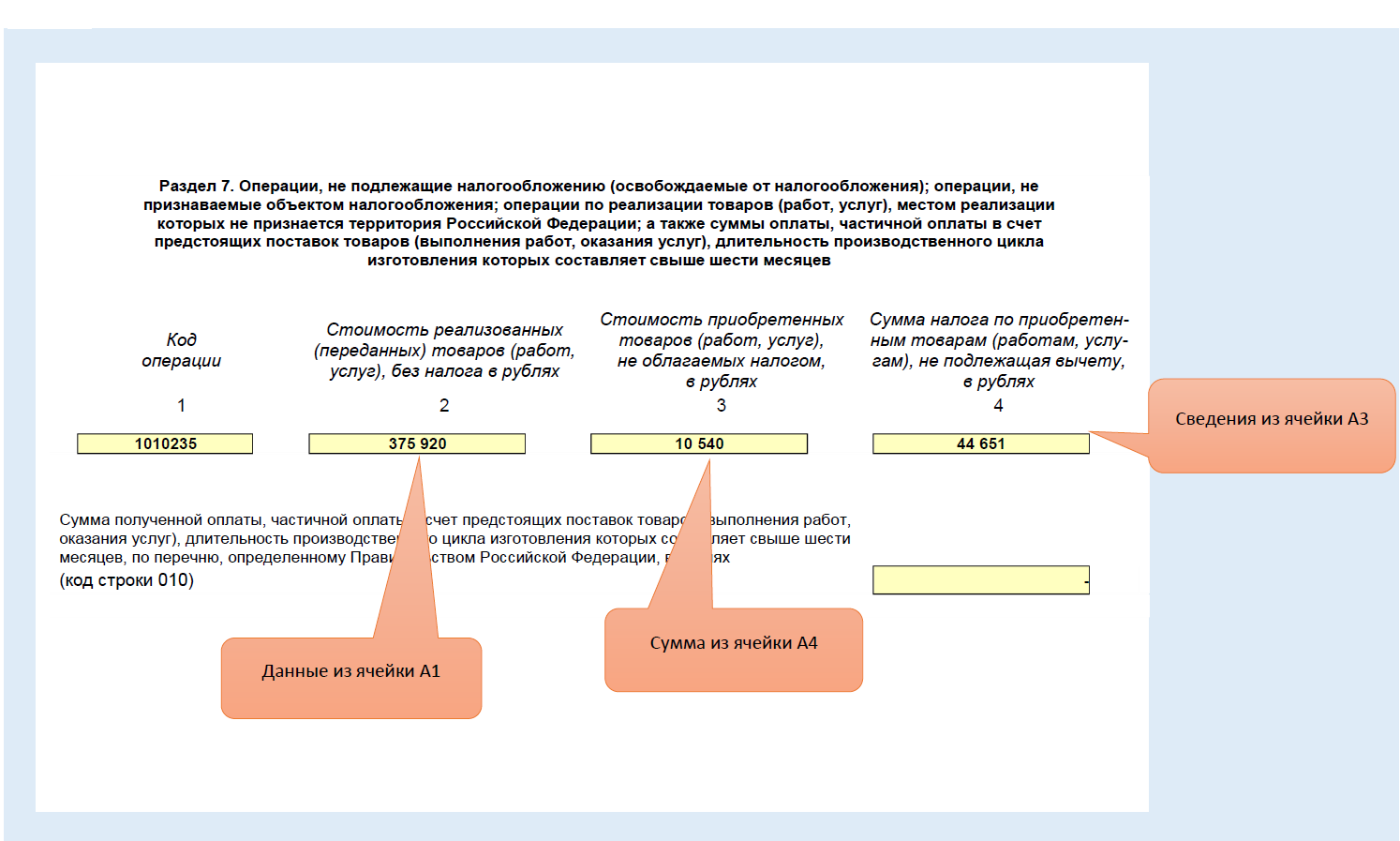

Раздел 7

Сведения по деятельности, не облагаемой НДС, вносятся в раздел 7. Разъяснения по заполнению этого раздела в наглядном виде представлены на этом рисунке:

Итоги

Раздельный учет НДС предполагает ведение учета операций, связанных с реализацией товаров, услуг в разрезе 3 групп: облагаемые НДС по ставке 10 и 18%; облагаемые по нулевой ставке и необлагаемые. При заполнении декларации НДС суммы по указанным группам операций должны быть отражены в определенных разделах. В частности, суммы по деятельности, облагаемой по ставке 10 и 18%, отражаются в разделе 3. Суммы по деятельности, облагаемой по ставке 0%, указываются в разделах 4-6. А суммы по деятельности, не облагаемой НДС, проставляются в разделе 7.

В случаях, когда в сданной декларации были обнаружены ошибки в коде периода или отраженных суммах, необходимо подавать . Различают два типа ошибочных сведений:

- Занижающие сумму налога. По абз. 1 п. 1 ст. 81 НК РФ требуется подача уточненной налоговой декларации в случае выявления ошибок в расчетах налога;

- Операционные. Ошибочно указанный период в целом не влияет на сумму налога, однако может побудить начисление штрафа за несвоевременно поданную декларацию.

Различают также три разных случая подачи уточненной декларации:

- налогоплательщик обнаружил ошибку самостоятельно и подал верную декларацию до истечения ;

- налогоплательщик обнаружил ошибку после срока сдачи, но до конца срока уплаты налога и выплатил недостающую сумму вместе с начисленными пенями в бюджет;

- ошибка была обнаружена после того, как срок сдачи декларации и уплаты по ней налога прошел.

В первых двух случаях ответственность налогоплательщика за искажение данных не предусмотрена. Количество подаваемых уточненных деклараций не ограничено.

Подача в налоговую

Существует два варианта подачи налоговой декларации: и на бумажном носителе. Вторым могут воспользоваться только , не являющиеся плательщиками НДС, которым требуется отразить полученные суммы.

Электронную декларацию через операторов подают все остальные организации, при этом за подачу отчетности на бумажном носителе грозит штраф 1000 рублей . Декларация при этом будет считаться не сданной до отправки электронного варианта.

Сдать декларацию в электронном виде можно двумя способами:

- Лично. Для этого потребуется приобрести цифровую подпись, установить программное обеспечение от ФНС, заполнить декларацию и отправить.

- Через операторов ЭДО. Данный вариант позволяет обойтись без покупки электронной подписи и установки сложного программного обеспечения. Достаточно принести заполненную декларацию или первичную документацию в центр и составить доверенность на выбранную компанию. Отправку специалисты осуществляют в тот же день, представив справку о сдаче.

Камеральная проверка

Фактически она проводится после каждой сдачи декларации путем выявления соответствий указанных начислений с данными контрагента. Может быть назначена при получении декларации на возмещение налога (п. 8 ст. 88 НК РФ), наличии ошибок и несоответствий (п. 3 ст. 88 НК РФ) и в других случаях, предусмотренных в статье 88 НК РФ. Проводится в течение 3-х месяцев после сдачи налоговой декларации.

Для проведения камеральной проверки ИФНС не обязана получать дополнительных разрешений. Порядок проведения состоит из следующих этапов:![]()

- Запрос документов у плательщика и его контрагентов;

- Проведение допроса возможных свидетелей;

- Установка необходимости экспертизы с участием специалиста;

- Выемка документов.

Если в процессе проведения налогоплательщиком была подана уточненная декларация, продолжается на основании новых данных с целью выявления их достоверности. В случае, когда налогоплательщик не реагирует на требования ИФНС, по статье 100 НК РФ в течение 10 дней по завершении проведения проверки составляется акт.

Решение по возмещению налога, если камеральная проверка не обнаружила несоответствий, принимается в течение семи дней по завершении работы проверяющего инспектора (ст. 176 НК.)