Audit fiscal fiscal este o formă. Ce este un control de birou

Audit fiscal fiscal

1. Cameral audit fiscal ca esență a controlului fiscal

.1 Esența auditului fiscal cameral

Potrivit art. 82 Controlul fiscal al NK este efectuat de către funcționarii autorității fiscale din competența sa prin audituri fiscale, obținerea explicațiilor entităților controlate, verificarea datelor contabile și de raportare, inspecția spațiilor și teritoriilor utilizate pentru obținerea de venituri (profit), precum și în alte forme prevăzute de Codul fiscal FD .

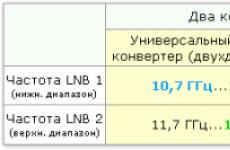

Codul fiscal Federația Rusă nu conține o definiție oficială a unui audit fiscal în birou.

Articolul 88 din Codul Fiscal al Federației Ruse conține doar o listă a semnelor calificate care permit determinarea conținutului unui audit de birou.

În primul rând, verificarea camerei efectuate la sediul autorității fiscale.

În al doilea rând, se efectuează pe baza declarațiilor fiscale și a documentelor prezentate de contribuabil și care servesc ca bază pentru calcularea și plata impozitului în termen de trei luni de la data depunerii.

În al treilea rând, auditul de birou este efectuat de către funcționari autorizați ai autorității fiscale în conformitate cu îndatoririle lor oficiale fără o decizie specială a autorității fiscale.

În al patrulea rând, se efectuează pe baza analizei documentelor - atât cele prezentate de contribuabil, cât și a altor documente privind activitățile contribuabilului deținute de autoritatea fiscală.

În al cincilea rând, dreptul de a efectua măsuri de control fiscal, care includ audituri fiscale de tip cameral, sunt atribuite numai acelor organisme cărora le este conferită această autoritate prin legislația privind taxele și onorariile.

Esența auditului fiscal cameral este după cum urmează:

a) monitorizarea conformității cu contribuabilii legislația fiscală;

) detectarea și prevenirea infracțiunilor fiscale;

a) colectarea impozitelor neplătite sau incomplete pentru încălcările constatate;

) aducând autorilor răspunderea fiscală și administrativă pentru comiterea infracțiunilor;

a) pregătirea informațiilor pentru asigurarea selecției raționale a contribuabililor pentru efectuarea auditurilor fiscale pe teren.

Potrivit art. 87 din Codul Fiscal al Federației Ruse, următoarele categorii de contribuabili fac obiectul unei inspecții:

organizaţii;

Persoanele fizice;

Persoanele înregistrate ca individ

antreprenorii fără o entitate juridică.

În conformitate cu articolul 88 primul paragraf din Codul Fiscal al Federației Ruse, obiectul auditului este declarațiile fiscale și documentele prezentate de contribuabil și care servesc drept bază pentru calcularea și plata impozitului, precum și alte documente privind activitățile contribuabilului deținute de autoritatea fiscală.

Legislația fiscală stabilește o perioadă în activitățile contribuabililor, care pot face obiectul unor audituri fiscale cameral. Acesta include trei anul calendaristicînainte de anul de inspecție. Contribuabilii trebuie să asigure integritatea datelor timp de patru ani. de contabilitate și alte documente necesare pentru calcularea și plata impozitelor.

Documentele care confirmă primirea veniturilor, cheltuielile suportate și plata impozitelor (reținerii) trebuie de asemenea păstrate. În cazuri excepționale, autoritățile fiscale pot solicita documente referitoare la un audit fiscal pentru perioadele care nu sunt acoperite de acesta.

Articolul 88 din Codul Fiscal al Federației Ruse acordă angajaților unei autorități fiscale care efectuează un audit fiscal cameral dreptul de a solicita informații și documente suplimentare de la un contribuabil numai în cazuri excepționale.

În general, trebuie remarcat faptul că noțiunea de audit fiscal cameral nu este prezentată în Codul Fiscal al Federației Ruse, însă articolul 88 din Codul Fiscal conține o listă a caracteristicilor calitative ale acestei categorii care permit determinarea conținutului acesteia. Auditul cameral este verificarea efectuată de contribuabil în anul 2006 autoritatea fiscală declarațiile fiscale, situațiile financiare și alte documente necesare pentru calcularea și plata impozitelor, efectuate la sediul autorității fiscale.

1.2 Funcțiile și valoarea auditului de birou

În ciuda gamei tot mai mari de sarcini stabilite de stat către autoritățile fiscale, cea mai importantă este controlul corectitudinii calculării și plății impozitelor, care se realizează în cadrul măsurilor de control fiscal, definite clar de Codul Fiscal al Federației Ruse (articolul 82 din Codul Fiscal).

Auditurile fiscal fiscale sunt una dintre formele cele mai eficiente de control fiscal.

Auditul fiscal cameral are un dublu sens: în primul rând, este un mijloc de monitorizare a exactității și exactității declarațiilor fiscale și, în al doilea rând, principalul mijloc de selectare a contribuabililor pentru efectuarea auditurilor de teren. Cercetarea pe teren ca formă cea mai consumatoare de timp de control fiscal ar trebui să fie desemnată numai în cazurile în care oportunitățile pentru auditurile birou sunt epuizate, adică în ceea ce privește contribuabilul, ar trebui luate măsuri de control care să impună prezența unui inspector direct la obiectul inspectat.

În prezent, auditurile de birou rămân un instrument esențial pentru completarea bugetului. Erori constatate în cursul auditurilor la fața locului în declarațiile fiscale în sine în sprijinul beneficiilor oferă o creștere semnificativă a plăților către buget.

În conformitate cu actualele acte legislative de reglementare, principalele sarcini ale unui audit de birou sunt:

a) verificarea vizuală a corectitudinii situațiilor financiare, adică verificarea completării tuturor detaliilor necesare raportului, prezența semnăturilor oficialilor autorizați;

a) verificarea corectitudinii calculelor fiscale, care include calcularea aritmetică a sumei totale a impozitelor plătibile către buget, verificarea valabilității utilizării cotelor de impozitare și a beneficiilor fiscale, corectitudinea reflectării indicatorilor necesari pentru calcularea bazei impozabile, verificarea corectitudinii calculelor fiscale;

controlul logic asupra prezenței distorsiunilor în informațiile de raportare;

a) să verifice relația logică dintre indicatorii de raportare și cei calculați de comparabilitatea indicatorilor de raportare cu indicatorii perioadei anterioare de raportare;

a) verificarea consecvenței indicatorilor care se repetă în situațiile financiare și în calcule fiscale;

a) o evaluare preliminară a situațiilor financiare și a calculelor fiscale în ceea ce privește fiabilitatea indicatorilor individuali de raportare, prezența punctelor îndoielnice sau inconsecvențele care indică posibile încălcări ale disciplinei fiscale.

Scopul unui audit de birou este de a monitoriza conformitatea contribuabililor cu impozitele și taxele, de a identifica și de a preveni infracțiunile fiscale și de a pregăti informațiile necesare pentru a asigura selecția rațională a contribuabililor pentru efectuarea auditurilor fiscale pe teren.

2. Regulamentele pentru un audit fiscal cameral

.1 Procedura și calendarul inspecției la fața locului

Inspecția camerală se efectuează la sediul autorității fiscale pe baza documentelor privind activitatea contribuabilului (declarația, documentele prezentate de contribuabil pentru calcularea și plata impozitului și alte documente deținute de autoritatea fiscală, de exemplu, calcule privind impozitele, certificate de plată în avans).

Procedura de efectuare a unui audit de birou este stabilită de art. 88 NK RF. Există, de asemenea, o reglementare internă a auditurilor fiscale de tip cameral, aprobată prin ordinul Serviciului Federal Federal al Federației Ruse din 25 septembrie 2008 nr. MM-4-2 / ZZ dsp. Acesta este un document pentru uz oficial, prin urmare, nu a fost publicat în mass-media și nu a fost plasat în bazele de date informatice. Prezentul regulament oferă instrucțiuni inspectorilor cu privire la modul de desfășurare a inspecțiilor și la ce trebuie să se acorde o atenție deosebită în timpul inspecțiilor.

Inspecția camerală se efectuează de către funcționari autorizați ai autorității fiscale în conformitate cu îndatoririle lor oficiale fără o decizie specială a șefului autorității fiscale. Contribuabilul nu este informat despre începutul auditului de birou.

Autoritatea fiscală poate proceda direct la inspecție în orice zi după ce contribuabilul a prezentat rapoarte. Cu toate acestea, indiferent de momentul în care verificarea a început efectiv, termenul limită pentru verificarea sa începe să curgă din ziua următoare zilei de raportare.

Termenul limită pentru auditul biroului este stabilit în luni. Aceasta expiră la sfârșitul celei de-a treia luni de verificare. În cazul în care contribuabilul prezintă o declarație (calcul) actualizată, auditul de birou al rapoartelor primare (primare) trimise anterior este încheiat. În același timp, autoritatea fiscală trebuie să înceteze toate acțiunile cu privire la raportarea primară (paragraful 9.1 al articolului 88 din Codul Fiscal al Federației Ruse). După aceasta, un audit de birou începe cu declarația (calculul) actualizată direct. Termenul limită pentru comportarea sa se calculează începând din ziua următoare datei în care a fost prezentată declarația revizuită (decontare).

Obiectul auditului fiscal cameral este de a identifica încălcările legislației privind impozitele și onorariile.

Verificarea cameralelor se efectuează pe baza resurselor informaționale, care pot fi împărțite în 3 grupe:

Raportare regulată (declarații fiscale, bilanț, contul de profit și pierdere, situația modificărilor capitalurilor proprii, situația fluxurilor de trezorerie, anexa la bilanț, nota explicativă, raportul de audit etc.).

Informații din surse externe (informații referitoare la contabilitatea organizațiilor și persoanelor fizice).

Informații suplimentare (informații obținute în timpul auditurilor fiscale de teren).

Principalele etape ale auditului de birou sunt:

Analiza preliminară;

Analiză intradocumentară;

Analiza interdocumentului;

Verificarea preliminară;

Analiza aprofundată.

Etapele verificării camerale.

Etapa preliminară (etapa zero).

Acceptarea rapoartelor fiscale și a altor documente de către autoritatea fiscală. Se efectuează o inspecție vizuală a documentelor depuse cu privire la caracterul complet al rapoartelor fiscale, prezența numelui contribuabilului, numărul de identificare a acestuia, semnătura și alte detalii. Partea primitoare nu are dreptul să refuze să accepte documentele dacă lipsește unul dintre documentele furnizate.

Pe baza documentelor primite de către departamentul inspecțiilor camerale se formează un registru pentru tipurile de impozite, indicând data livrării acestora și data inspecției. Apoi, această informație este transmisă departamentului contabil, unde este procesată, apoi returnată înapoi departamentului de audituri de birou.

În acest stadiu, autoritatea fiscală verifică primirea fondurilor în contul bugetar corespunzător.

În prima zi a lunii, se întocmesc date privind arieratele și plățile excedentare pentru toate taxele și contribuabilii, care sunt înregistrate în cardurile conturilor personale. Există trei opțiuni pentru compensarea impozitelor plătite în plus:

a) rambursarea arieratelor la alte impozite;

b) trimiterea la viitoarele plăți către buget;

c) restituirea sumelor plătite în plus.

De asemenea, se controlează rapoartele de control - se compară datele declarațiilor și calculelor care sunt atașate acestora, se face calculul aritmetic al sumelor finale (de control). Toate datele sunt introduse în baza de date a AIS "Tax".

Următoarele sancțiuni pot fi aplicate contribuabilului care a prezentat rapoarte în termen de două săptămâni de la data scadenței:

o amendă de 5% din cuantumul impozitului neplătit;

penalități pentru fiecare zi de întârziere

În cazul în care contribuabilul nu furnizează rapoarte după două săptămâni de la data scadenței, autoritatea fiscală are dreptul să suspende operațiunile sale în conturi bancare.

Sunt o scenă.

Autoritatea fiscală efectuează o analiză interdocumentară a declarațiilor fiscale și a altor documente. Se efectuează compararea și compararea informațiilor pe baza unui set de documente fiscale și contabile. Analiza este efectuată baze fiscale pe tipuri de impozite, prin care se analizează dinamica bazelor de impozitare timp de 3 ani, se analizează dinamica deducerilor, se analizează valabilitatea utilizării stimulentelor fiscale. Autoritatea fiscală monitorizează dacă rata de impozitare sa modificat pentru întreprindere și verifică, de asemenea, situația fluxurilor de trezorerie și raportul de utilizare țintă pentru fondurile primite.

În cazul în care, ca urmare a comparației, există inconsecvențe în documentele prezentate, în termen de cinci zile contribuabilul este informat despre necesitatea de a oferi explicații sau de a face corecții la declarația fiscală. Forma cererii de notificare a contribuabilului pentru a da explicații a fost aprobată prin ordinul Serviciului Federației Fiscale Federale din Rusia din 31 mai 2007 nr. MM-3-06 / 338.

Procedura de reconciliere a calculelor. Verificarea este necesară:

trimestrial cu contribuabili majori;

în timpul procedurii de scoatere a contribuabilului din cont atunci când se deplasează de la un inspector fiscal la altul;

atunci când contribuabilul este scos din registru (lichidare, reorganizare, etc.);

la inițiativa contribuabilului și alte cazuri.

Reconcilierea este efectuată de departamentul de lucru cu contribuabilii. Formează acte de reconciliere a așezărilor - Actul de reconciliere nr. 23 (integral), Actul de reconciliere nr. 23-a (scurt).

Termenul de reconciliere nu trebuie să depășească 10 zile. Dacă există discrepanțe, această perioadă poate fi extinsă la 15 zile.

Dacă, potrivit rezultatelor auditului de la birou, nu s-au constatat încălcări, actul nu este întocmit, foile de întoarcere sunt semnate.

Sunt o scenă.

Inspectorul are dreptul de a solicita informații suplimentare de la contribuabil (extrase din registrele fiscale, alte date care confirmă exactitatea datelor din declarația fiscală). Contribuabilul furnizează aceste informații în termen de 10 zile.

Poate că recuperarea documentelor de la contrapartide (verificarea contractelor):

informații privind contrapartidele transmise de bănci;

informații despre tranzacții specifice;

informații despre agenți fiscali.

Informațiile sunt furnizate în termen de 10 zile.

A efectuat o analiză financiară și economică aprofundată a organizației.

În cazul în care se constată o încălcare a legislației privind impozitele și taxele, funcționarul trebuie să întocmească, în termen de 10 zile, o declarație privind rezultatele unui audit fiscal și să o trimită contribuabilului în termen de 5 zile. După primirea raportului de inspecție, contribuabilul va pregăti, în termen de 15 zile, o obiecție scrisă asupra materialelor sale.

Faza 5 (verificarea detaliată a camerei).

Managerul examinează obiecția primită de la contribuabil în termen de 5 zile.

Contribuabilul are dreptul să participe la procesul de examinare a materialelor de audit produse de autoritatea fiscală (articolul 101 din Codul Fiscal al Federației Ruse).

Șeful autorității fiscale poate prelungi, dar nu mai mult de o lună, perioada de revizuire a materialelor de inspecție. În această etapă, pot fi luate măsuri suplimentare de control fiscal.

Pe baza rezultatelor acestei analize, se ia o decizie care se înmânează contribuabilului în termen de 5 zile de la data adoptării. Decizia intră în vigoare în termen de 10 zile de la livrarea acesteia către contribuabil. Contribuabilul are dreptul de a contesta decizia.

După decizia de a aduce contribuabilului răspunderea, șeful / adjunctul poate decide cu privire la măsurile provizorii pentru a executa decizia.

O astfel de decizie poate fi atacată de contribuabil. În instanță, decizia poate fi atacată după o examinare de către o autoritate superioară. Decizia intră în vigoare la data aprobării de către organismul-mamă.

După examinarea reclamației, autoritatea fiscală superioară trimite decizia către autoritatea fiscală și se trimite un recurs în termen de trei zile.

Dacă autoritatea fiscală depune o cerere, taxa se plătește de către instanță, dacă la cererea autorității fiscale contribuabilul nu plătește în mod voluntar impozitul.

2.2 Măsuri de control fiscal în timpul auditului fiscal cameral

În practică, în cursul unui audit de birou în profunzime, ofițerii fiscali efectuează deseori următoarele măsuri de control fiscal (articolul 86, articolul 90 - 97 din Codul Fiscal al Federației Ruse):

solicitarea documentelor de la contribuabil, precum și de la contractorii săi și alte persoane care dețin documente sau informații privind activitățile contribuabilului;

interogarea martorilor;

examenul de numire;

atragerea unui specialist, traducător.

Rețineți că natura verificării la fața locului, precum și unele formulări Codul fiscal Federația Rusă dă motive să se îndoiască că toate activitățile enumerate pot fi efectuate în timpul unui audit de birou. Vorbim despre astfel de evenimente, cum ar fi confiscarea documentelor, inspecția locațiilor etc.

În timpul auditului de birou, autoritățile fiscale au dreptul de a solicita documente de la contribuabil doar dacă declarația următoare este declarată în declarația prezentată:

folosirea beneficiilor (clauza 6 din articolul 88 din Codul Fiscal al Federației Ruse);

valoarea TVA recuperabilă (paragraful 8 al articolului 88 din Codul Fiscal al Federației Ruse);

calcularea taxelor aferente extracției mineralelor (Secțiunea 9, articolul 88 din Codul Fiscal al Federației Ruse).

În plus, aceștia pot solicita documente pe care contribuabilul ar fi trebuit să le anexeze la declarații în conformitate cu legea aplicabilă, dar nu au fost atașate.

Dacă nu sunt disponibile motivele de mai sus pentru solicitarea documentelor, autoritățile fiscale nu au dreptul să le solicite (articolul 88 din Codul Fiscal al Federației Ruse).

În timpul auditului biroului, autoritățile fiscale pot efectua interogatoriile martorilor. Această concluzie rezultă din art. 90 din Codul Fiscal al Federației Ruse.

În același timp, unii experți consideră că interogarea martorilor în timpul unui audit de birou nu corespunde naturii sale.

În Codul Fiscal al Federației Ruse nu există nici o interdicție privind astfel de acțiuni ale autorităților fiscale. Din aceasta vine practica judiciară.

Astfel, instanțele acceptă protocoalele de interogare a martorilor ca dovadă pe care autoritățile fiscale ar putea să le ia în considerare atunci când iau decizii de inspecție în afara amplasamentului.

Conform paragrafului 3 al art. 95 din Codul fiscal al examenului Federației Ruse este numit numai prin decizia funcționarului care efectuează inspecția la fața locului.

În consecință, există motive să se creadă că un astfel de eveniment nu poate fi ținut în timpul unui audit la birou.

Cu toate acestea, din paragraful 1 al art. 95 din Codul Fiscal al Federației Ruse, rezultă că un expert poate fi angajat să participe la orice acțiune de exercitare a controlului fiscal (clauza 1 din articolul 95 din Codul Fiscal al Federației Ruse). Verificarea cameralului este una dintre formele unui astfel de control (clauza 1 din articolul 82 din Codul Fiscal al Federației Ruse).

Practica arată că autoritățile fiscale atrag experți în modul prevăzut de art. 95 din Codul Fiscal și atunci când efectuează audituri de birou. Iar instanțele le susțin adesea în acest sens.

În plus, potrivit unor instanțe, textul paragrafului 3 al art. 95 din Codul Fiscal al Federației Ruse oferă motive să creadă că un examen este numit printr-un decret numai în timpul inspecției la fața locului. În alte cazuri, inclusiv în cazul efectuării unui audit fiscal cameral, autoritatea fiscală nu este obligată să respecte această procedură pentru atragerea unui expert.

Dacă este necesar, autoritățile fiscale au dreptul să angajeze specialiști (articolul 96 din Codul Fiscal al Federației Ruse) și traducători (articolul 97 din Codul Fiscal al Federației Ruse) pentru controlul fiscal. Deoarece auditul de birou este o formă de control fiscal (clauza 1 din articolul 82 din Codul fiscal al Federației Ruse), specialiștii și traducătorii pot fi invitați în timpul unei astfel de inspecții.

În ceea ce privește serviciile unui traducător, ele sunt deosebit de relevante pentru verificarea TVA "la export". În special, instanțele au ajuns la concluzia că autoritățile fiscale nu au dreptul de a refuza verificarea TVA-ului privind restituirea TVA doar pe baza faptului că documentele care confirmă utilizarea ratei de 0% (articolul 165 din RF Tax Code) nu sunt traduse în limba rusă.

În acest caz, instanțele se referă la dreptul autorității fiscale de a solicita un astfel de transfer de la contribuabil sau de a folosi serviciile unui interpret pe cont propriu.

2.3 Înregistrarea rezultatelor auditului de birou

În cazul încălcării legislației privind impozitele și onorariile în cursul auditului fiscal cameral, funcționarii autorității fiscale care efectuează inspecția menționată trebuie să întocmească un raport de audit fiscal în forma prescrisă în termen de 10 zile de la încheierea auditului fiscal.

Forma actului de audit al biroului este stabilită prin Ordinul Serviciului Federației Federației Federale din Rusia din 25 decembrie 2006, nr. SAE-3-06 / 892.

Raportul de audit fiscal este semnat de persoanele care au efectuat auditul relevant și de contribuabilul împotriva căruia sa efectuat acest audit (de către reprezentantul său). În cazul refuzului contribuabilului sau al reprezentantului său de a semna actul, se face o înregistrare corespunzătoare în raportul de audit fiscal.

Raportul de audit fiscal include:

a) data raportului de audit fiscal. Data indicată este data semnării actului de către persoanele care au efectuat acest control;

a) numele și prenumele, numele și prenumele persoanei inspectate. În cazul unui audit al organizației în locul subdiviziunii sale separate, pe lângă denumirea organizației, se indică denumirea completă și abreviată a subdiviziunii separate izolate și locația acesteia;

a) numele, prenumele și patronimul persoanelor care au efectuat inspecția, pozițiile acestora, indicând numele autorității fiscale pe care o reprezintă;

a) data și numărul deciziei conducătorului (șefului adjunct) al autorității fiscale de a efectua un audit fiscal (pentru un audit fiscal);

a) data depunerii la autoritatea fiscală a declarației fiscale și a altor documente (pentru auditul fiscal cameral);

o listă a documentelor transmise de persoana auditate în timpul auditului fiscal;

a) perioada pentru care a fost efectuat auditul;

a) numele impozitului pentru care sa efectuat auditul fiscal;

a) datele de începere și de sfârșit ale auditului fiscal;

) adresa locației organizației sau a locului de reședință persoană fizică;

a) informații despre măsurile de control fiscal adoptate în cadrul auditului fiscal;

a) fapte documentate privind încălcările legislației privind taxele și onorariile, identificate în timpul auditului, sau o evidență a absenței acestora;

responsabilitatea pentru aceste încălcări ale legislației privind taxele și onorariile.

Raportul de audit fiscal este înmânat contribuabilului în termen de cinci zile de la data semnării lui de către persoana care a efectuat inspecția, împotriva primirii sau transferului prin alte mijloace, indicând data primirii de către persoana respectivă. În cazul în care contribuabilul se abate de la primirea unui raport de audit fiscal, acest fapt se reflectă în raportul de audit fiscal, iar raportul de audit fiscal este trimis prin poștă prin scrisoare recomandată la sediul organizației sau al domiciliului persoanei. În cazul trimiterii unui raport de audit fiscal prin scrisoare recomandată, data livrării acestui act este considerată a șasea zi de la data trimiterii scrisorii recomandate.

3. Perspective de îmbunătățire a organizării și desfășurării unui audit fiscal cameral

.1 Probleme juridice și organizatorice ale efectuării unui audit de birou

Cadrul juridic care reglementează relațiile juridice în implementarea auditurilor fiscale de tip cameral a suferit schimbări semnificative în ultimii ani, dar multe probleme în domeniul suportului juridic și organizațional pentru auditurile fiscale camerale rămân nerezolvate, după cum o demonstrează atât practica de aplicare a legii a autorităților fiscale, cât și instanțele de arbitraj.

În prezent, auditurile de birou rămân un factor important în completarea bugetului. O direcție deosebit de importantă a auditului de birou este verificarea valabilității TVA declarate de plătitor, precum și aplicarea stimulentelor fiscale în ceea ce privește calculul TVA. În prezent, problema restituirii TVA de la bugetul federal rămâne un obstacol serios în calea dezvoltării exporturilor rusești, deoarece autoritățile fiscale nu pot verifica, în majoritatea cazurilor, realitatea operațiunilor de export în mai puțin de 1 an. Datorită faptului că legislația fiscală în domeniul organizării și activităților de audit de birou care urmează să fie finalizat, multe aspecte ale auditului de birou nu este reglementată în prezent prin lege, în practică, există un număr mare de conflicte între contribuabili și Inspectoratul Serviciului Fiscal Federal, și există adesea contradicții între diferitele instanțe judecătorești. De exemplu, după cum rezultă din definiția Curții Supreme de Arbitraj din Federația Rusă din 03.10.2007 nr. 15038/05, în conformitate cu rezultatele unui audit de birou, Inspecția Serviciului Federației Federale a refuzat contribuabilului să restituie suma solicitată de TVA, invocând refuzul său că prin cooperare internațională autorităților fiscale informații privind procedura de achiziție și de decontare a beneficiarilor străini pentru mărfurile expediate spre export organizație rusă privind contracte specifice de comerț exterior; cu toate acestea, aceste informații au fost obținute după perioada de trei luni. A fost îndeplinită obligația contribuabilului de a recunoaște decizia inspectoratului fiscal drept ilegală prin decizia Curții de Arbitraj. Prin decizia curții de apel, decizia instanței de primă instanță a rămas neschimbată. Printr-o decizie a Curții Federale de Arbitraj din Districtul Central, hotărârea și hotărârea Curții de Arbitraj sunt admise. Definiția Curții Supreme de Arbitraj a Federației Ruse a respins aplicarea controlului asupra revizuirii acestor acte judiciare în ordinea supravegherii. Instanțele menționate au explicat deciziile lor prin faptul că informațiile privind circumstanțele nou descoperite obținute de autoritățile fiscale străine au fost furnizate de Serviciul Federației Federale pe o perioadă de trei luni. Din exemplul de mai sus, constatăm că cadrul legislativ în reglementarea auditurilor fiscale cameral ale organizațiilor implicate în operațiuni de export este imperfect.

În legătură cu cele de mai sus, este posibil să se considere necesar să se modifice legislația fiscală actuală și să se prevadă admisibilitatea înregistrării informațiilor despre contribuabil primite după perioada de trei luni (numai în cazul operațiunilor de export).

Astfel, pentru a îndeplini cerințele articolului 88 din Codul fiscal sunt necesare în primul rând o activitate legislativă activă a organismelor legislative competente, pe baza practicilor de aplicare a legii, precum și dezvoltarea și punerea în aplicare a mecanismelor pentru a transporta mai eficient sarcinile noilor tehnici de inspecție fiscală și autoritățile de colectare a taxelor existente, să furnizeze inspecții operative cu acoperirea maximă a contribuabililor, sporind obiectivitatea informațiilor conținute în bazele de date de informare analizarea informațiilor privind contribuabilii pentru selectarea rațională a contribuabililor pentru auditul fiscal la fața locului, efectuarea unei pregătiri optime de audit înainte de audit înaintea auditului.

Una dintre principalele aspecte controversate legate de desfășurarea auditului fiscal cameral este și obținerea documentelor relevante. Legea federală 137-FZ din 27 iulie 2006 a stabilit că autoritatea fiscală nu are dreptul să solicite informații și documente suplimentare, cu excepția cazurilor în care documentele (în conformitate cu normele Codului Fiscal al Federației Ruse) trebuie prezentate împreună cu declarația fiscală. Punctul 6 din art. 88 din Codul Fiscal al Federației Ruse stabilește dreptul autorităților fiscale de a solicita utilizarea de către contribuabili pauze fiscale, documente care confirmă legalitatea utilizării acestora. La restituirea sau rambursarea taxei pe valoarea adăugată, contribuabililor li se solicită, de asemenea, la cererea autorității fiscale, să depună documente care confirmă dreptul de rambursare sau rambursare a TVA-ului (clauza 8 din articolul 88 din RF Tax Code).

Trebuie remarcat faptul că legislația Federației Ruse care reglementează auditurile fiscale de tip cameral suferă de vagătatea și incertitudinea unor norme ale Codului Fiscal al Federației Ruse. Un exemplu este paragraful 3 al art. 88 din Codul fiscal fiscal: "În cazul în care auditul fiscal cameral a relevat erori în declarația fiscală (calcul) și (sau) contradicții între informațiile conținute în documentele prezentate sau au fost constatate discrepanțe în informațiile furnizate de contribuabil cu privire la informațiile conținute în documentele deținute de autoritatea fiscală și primite de acesta în cursul controlului fiscal, aceasta este raportată contribuabilului cu obligația de a prezenta, în termen de cinci zile, explicațiile necesare sau de a face corecțiile adecvate în termenul prevăzut. " Din norma de mai sus este destul de logic să apară întrebarea: este mesajul dat dreptul autorității fiscale sau obligația acesteia? La urma urmei, dacă legiuitorul implică dreptul autorității fiscale, înseamnă că inspectorul poate, la discreția sa, să raporteze sau nu contradicția declarației fiscale. Dacă această normă este interpretată ca o obligație a autorității fiscale, atunci în cazul în care inspectorul fiscal nu respectă această procedură, va exista o încălcare a procedurii de efectuare a unui control de birou. Trebuie remarcat faptul că cerința contribuabililor de a elimina încălcările identificate ale legislației privind impozitele și onorariile, un caz special al căruia este cerința de la alin. Art. 88 din Codul Fiscal al Federației Ruse, numit ca parte a drepturilor autorităților fiscale (paragraful 8, paragraful 1, articolul 31 al NKRF). Aceasta este un argument în favoarea recunoașterii acțiunii analizate drept drept. Cu toate acestea, autoritatea în sine, menționată în paragrafe. 8 p. 1 Art. 31 din Codul Fiscal al Federației Ruse, destul de ciudat, inclus în mod structural în obligația generală de a monitoriza conformitatea cu legislația în materie de impozite și taxe [articolul 2 alineatul (2) din articolul 32 din Codul Fiscal al Federației Ruse]. Astfel, analiza art. 31 și 32 din Codul fiscal, dedicate drepturilor și obligațiilor autorităților fiscale, nu permite să se ajungă la o concluzie fără echivoc cu privire la faptul că dreptul sau obligația este de a trimite o cerere de corecții la documentele prezentate în raport. În plus, în ultimul paragraf al art. 88 din Codul Fiscal al Federației Ruse, care se referă la obligația de a plăti sumele și penalitățile fiscale, utilizează de asemenea un "direcționat" neutru, în timp ce alineatele. 7 p. 1 Art. 32 din Codul Fiscal al Federației Ruse se referă direct la procedura fiscală specificată ca o obligație a autorității fiscale. Practica arbitrajului arată că această prevedere din Codul Fiscal al Federației Ruse ar trebui considerată o obligație a autorității fiscale. Prin urmare, prin nerespectarea obligației de notificare a contribuabilului cu privire la discrepanțele dintre informațiile conținute în documentele prezentate biroului fiscal, autoritatea fiscală este de fapt lipsită de posibilitatea de a implica organizația în răspunderea fiscală. Nerespectarea obligației autorității fiscale de a efectua în timp util corecțiile adecvate nu constituie o infracțiune fiscală independentă și nu implică în sine răspunderea fiscală. Pentru a elimina astfel de contradicții, ar fi recomandabil să se efectueze modificări corespunzătoare în paragraful 3 al art. 88 NK RF.

Având în vedere cele de mai sus, se poate concluziona că lacunele din legislația fiscală pot fi depășite prin activitățile legale ale autorităților competente de statcare ar trebui să se bazeze pe practici de aplicare a legii și arbitraj.

3.2 Modalități de îmbunătățire a auditului de birou

Pentru a asigura îndeplinirea sarcinii sale principale - monitorizarea conformității cu legislația fiscală - inspectoratele fiscale intenționează în mod intenționat și permanent să întreprindă măsuri de consolidare a controlului fiscal, și anume îmbunătățirea continuă a formelor și metodelor de control fiscal.

Cel mai important factor în creșterea eficienței activității de inspecție fiscală este îmbunătățirea procedurilor existente de control al controlului.

Caracteristicile necesare ale oricărui sistem eficient de control fiscal sunt:

existența unui sistem eficient de selecție a contribuabililor pentru efectuarea auditurilor documentare, care să permită alegerea celei mai optime direcții de utilizare a personalului și resurselor materiale limitate ale inspectoratului fiscal pentru a maximiza eficacitatea auditurilor fiscale cu efort minim și banii cheltuit pe comportamentul lor prin selectarea pentru auditul unor astfel de contribuabili, probabilitatea de a găsi încălcări fiscale care par a fi cele mai mari;

utilizarea de forme și metode de metode de control fiscal eficient, bazat atât pe administrația fiscală a dezvoltat o singură procedură standard integrat organizarea inspecțiilor, precum și pe un cadru legislativ solid, care oferă puteri largi autorităților fiscale în domeniul controlului fiscal de a influența contribuabililor fără scrupule;

utilizarea unui sistem de evaluare a performanțelor inspectorilor fiscali, care permite luarea în considerare în mod obiectiv a rezultatelor activităților fiecăruia, pentru a distribui în mod eficient sarcina atunci când planificați un test.

Îmbunătățirea fiecăruia dintre aceste elemente va îmbunătăți organizarea controlului fiscal în general.

Referindu-se în special la auditurile de birou, trebuie remarcat faptul că una dintre cele mai importante sarcini în această chestiune este îmbunătățirea procedurilor software existente pentru astfel de audituri și selectarea contribuabililor pentru efectuarea auditurilor de teren.

Sistemele software și de informații utilizate de autoritățile fiscale permit nu numai inspecția automată a cameralelor și analiza camerală, ci și, pe baza rezultatelor acestora, selectarea contribuabililor pentru efectuarea auditurilor fiscale la fața locului. Cu toate acestea, un dezavantaj al inspecțiilor și procedurile software-site-existente Analiza cameral este că ea implică numai cele mai complete procedurile de audit birou automatizare și selectarea contribuabililor pentru auditurile de teren, efectuate în mod avantajos, în modul de interogare, adică criteriile de selecție sunt introduse independent de inspectorii fiscali. În același timp, rolul factorului subiectiv este foarte mare.

În plus, software-ul existent a fost dezvoltat fără a ține seama de specificul industriei contribuabililor și nu se concentrează pe compararea nivelurilor indicatorilor individuali conținute în declarații cu valorile limită ale acestor indicatori pentru industria respectivă.

În mod evident, principala modalitate de a îmbunătăți sistemul de control fiscal este tranziția către tehnologiile informaționale, care permite automatizarea procesului de selectare a contribuabililor cu cele mai caracteristice deviații ale nivelurilor, dinamicii, raporturilor diferitelor indicatori de raportare din valorile acceptabile pentru organizațiile industriilor relevante, pentru a evalua datoriile fiscale reale ale contribuabilului.

Autoritățile fiscale lucrează pentru a pregăti o procedură de selecție automată bazată pe construirea unui model economic și matematic al unui contribuabil pentru a determina valoarea potențială a datoriilor sale fiscale. În plus, pe baza dimensiunii deviației potențialelor valori ale datoriilor fiscale față de valoarea reală a impozitelor plătite către buget, se va determina lista obiectelor pentru inspecția la fața locului. Dezvoltarea și implementarea unui astfel de sistem va permite creșterea eficienței sistemului de control fiscal la un nivel calitativ nou.

În concluzie, aș dori să menționez că nici o îmbunătățire a formularelor nu va da rezultate pozitive dacă inspectorul fiscal nu își îmbunătățește constant cunoștințele în domeniul fiscalității.

concluzie

Astfel, pe baza analizei efectuate, se poate trage concluzia că controlul activității fiscale este o metodă de îndrumare a autorității guvernamentale competente privind conformitatea contribuabilului cu legislația fiscală, una dintre formele principale ale cărora este un audit cameral.

Ca rezultat al acestei lucrări, putem concluziona că valoarea acestui tip de audit pentru întregul sistem de control fiscal este mare. În primul rând, auditul de birou este o metodă care pune în aplicare controlul preliminar, iar punerea sa efectivă în aplicare permite detectarea încălcărilor legislației fiscale în faza de planificare a măsurilor de control. În al doilea rând, conform rezultatelor inspecției camerale, contribuabilii sunt selectați pentru efectuarea de inspecții la fața locului, iar această procedură este foarte importantă. În al treilea rând, importanța analizei de birou ca bază metodologică a activității de testare este în creștere.

Enumerând dovezile cu privire la rolul important pe care îl joacă verificarea camerală în sistemul de control fiscal, nu trebuie să uităm de necesitatea îmbunătățirii procesului. Într-adevăr, eficacitatea întregului sistem depinde de starea fiecăruia dintre elementele sale. Și numai în cazul rezultatelor pozitive ale muncii tuturor sistemul fiscal se va realiza un echilibru al bugetului, iar economia Rusiei va putea ajunge la un nivel mai înalt. În consecință, se va atinge stabilitatea sistemului financiar.

Referințe

audit fiscal

1.Constituția Federației Ruse (adoptată prin vot popular la 12 decembrie 1993) // Ziar rusesc. - 12/25/1993. - №237 (cu modificări din 30.12.2008, №6-FKZ) // Ziarul rusesc. - 31.12.2008. - №267.

2.Codul Fiscal al Federației Ruse: prima parte a Legii federale din 31 iulie 1998 nr. 146-FZ (modificată de la modificarea din 4 martie 2013 nr. 22-FZ) // Legislația colectată din Federația Rusă. - 1998. - №31. - Art. 3824; Partea a doua - Legea federală din 5 august 2000 nr. 117-FZ (modificată la 4 martie 2013 nr. 22-FZ).

.Bryzgalin A.V. Practica judiciară în litigiile fiscale și financiare. 2011 / Editat de A.V. Bryzgalina. - M .: Taxe și legislație financiară, 2012. - 212

.Bryzgalin A.V., Golovkin A.N. și altele. Contractul și controlul fiscal (metodele și tehnicile autorităților fiscale de a verifica condițiile contractului, verificarea contractului în scopuri fiscale) / Ed. AV Bryzgalina. - M .: Impozite și legea financiară 2012. - 311 p.

.Vasilyeva Yu.V. Temeiul juridic pentru auditul fiscal / Yu.V. Vasiliev // Taxe (jurnal). - 2012. - №2. - pp. 22-30.

.Gvozdkova K.V. Impozitarea veniturilor firmelor străine fără birouri reprezentative în Rusia // Curier fiscal rusesc. - 2012. - №11.

.Gvozdkova K.N. Impozitarea veniturilor reprezentantelor companiilor straine // Curier fiscal rusesc. - 2011.

.Gorshkova LL, Borisov Yu.K., Kudryavtseva AL, Godunova N.S. Comentariu la Codul Fiscal al Federației Ruse (părțile unu și doi) / Editat de L.L. Gorscov. - M .: Sistemul GARANT, 2013. - 354 p.

.Linia telefonică rapidă: respectarea procedurilor pentru măsurile de control fiscal / K.V. Novoselov // Curier fiscal rusesc. - №1-2. - 2012.

.Guev, A.N. Comentariu de la un articol la Codul Fiscal al Federației Ruse: Partea I: Secțiunile I-VII: Capitolele 1-20 / А.N. Guev. - Sistemul GARANT, 2012.

.Evdokimov A.A. Taxa pe valoarea adăugată în comerțul internațional: Uniunea Europeană // Colecția de lucrări științifice: relații financiare și de credit în Rusia modernă. Ed. VV Stepanenko. - Saratov: Izdat. Centrul SSSEU, 2011.

.Enaleeva I.D., Salnikova L.V. Legea fiscală a Rusiei: Manualbook / L.V. Salnikov. - M .: Yustitsinform, 2013. - 423 p.

.Karakhanyan S.G., Batalova I.S. Audituri fiscale: probleme, analize, decizii / S.G. Karakhanian. - M .: Berator-Publishing, 2012. - 189 pag.

.Kiskin V.V. Audit fiscal fiscal / V.V. Kiskin // Taxe (ziar). - 2011. - №21. - p. 4.

.Lermontov Yu.M. Comentariu practic privind prima parte a Codului Fiscal al Federației Ruse. Doar despre complicat. - M .: Sistemul GARANT, 2012. - 189 p.

.Nagornaya E.N. Dispute fiscale / E, N. Nagornaya. - ediția a II-a, Pererab. și adăugați. - "Justicinform", 2012. - 295 p.

.Controlul fiscal în sistemul de impozitare efectivă / OF.F. Pasko // Buletin fiscal. - №6. - 2013.

.Cu privire la utilizarea și eficacitatea controlului fiscal cameral / TA. Betina // Buletin fiscal. - №7. - 2013.

.Cu privire la organizarea controlului fiscal / VB Akayev // Buletin fiscal. - №2. - 2013.

În ultimii ani, au apărut în mod repetat informații cu privire la redactarea facturilor, al căror autori au vrut să forțeze angajatorii să plătească impozitul pe venitul personal din veniturile angajaților lor nu la locul de înregistrare a agentului patronal-fiscal, ci la locul de reședință al fiecărui angajat. Recent, FTS a vorbit brusc împotriva unor astfel de idei.

Audit fiscal cameral

Unul dintre tipurile de control fiscal este inspecția camerală, care este reglementată de art. 88 NK RF. O inspecție se efectuează fără participarea contribuabilului, documentele pe care acesta le-a prezentat sunt verificate, iar contribuabilul poate nici măcar nu este conștient de inspecție. În același timp, în cazul în care se constată erori în rapoartele transmise, autoritatea fiscală este obligată să informeze despre aceasta.

Reguli de inspecție

După ce contribuabilul a furnizat raportul stabilit, perioada de auditare în birou începe în termen de 3 luni. În același timp, nu este necesară o decizie oficială de efectuare a unei inspecții și nu se trimite nicio notificare a inspecției către contribuabil.

Dacă nu sunt detectate erori, documentele nu sunt trimise contribuabilului. Dacă se constată erori, se trimite cererea de clarificare sau de corecții.

Funcția verificării la fața locului nu este numai verificarea plății impozitelor, ci și analiza informațiilor. reguli și reglementări detaliate de validare a stabilit FTS scrisoare de cooperare cu Rusia de la 16.07.2013 N-AS 4-2 / 12705 „Pe recomandări pentru inspectiilor fiscale cameral“ (în continuare - Recomandările).

Deci, dacă există motive să creadă că contribuabilul nu plătește integral taxa și este imposibil să verifice acest lucru în cadrul auditului de birou din cauza restricțiilor stabilite de Codul Fiscal RF, datele sunt introduse în resursele informaționale pentru planificarea auditurilor fiscale pe teren (clauza 1.13 din Recomandări) .

Dacă raportarea nu este trimisă

Particularitatea este că auditul fiscal cameral se efectuează numai pe baza documentelor care sunt prezentate autorității fiscale. Dar dacă nu există rapoarte, este posibil să se efectueze un audit pe teren? Faptul este că, în timpul verificării la fața locului, este verificată și furnizarea rapoartelor. Baza autorității fiscale indică în ce interval de timp și ce raportări ar trebui să fie transmise de fiecare contribuabil.

Ce se verifică în timpul auditului fiscal cameral

În primul rând, datele sunt introduse și se efectuează monitorizarea automată a indicatorilor. În plus, sunt comparate indicatorii actuali de raportare:

- cu indicatori de raportare a perioadei anterioare de raportare (fiscală);

- cu indicatori de raportare privind alte tipuri de impozite și situații financiare.

De asemenea, verifică exactitatea tuturor informațiilor disponibile, analizează povara fiscală, veniturile, rentabilitatea, compară indicatorii cu contribuabili similari și cu indicatorii medii în industrie, în cazul unei devieri semnificative, se stabilește motivul pentru discrepanțe.

Dacă se constată contradicții sau erori, direcția cerinței de a prezenta explicații este datoria autorităților fiscale (clauza 3 din articolul 88 din Codul Fiscal al Federației Ruse).

În acest caz, contribuabilul este îndreptățit să prezinte documente care confirmă corectitudinea raportării (clauza 4 din articolul 88 din Codul Fiscal al Federației Ruse). Trebuie remarcat faptul că, chiar și în cazul în care contribuabilul este încrezător în corectitudinea datelor sale sau crede să prezinte o explicație nu este necesară, ar trebui să fie făcut, deoarece în caz contrar poate fi aplicată o amendă de 5000 de ruble (p. 1, art. 129.1 din Codul fiscal) .

De exemplu, în ciuda faptului că antreprenorul individual a încetat să funcționeze, autoritatea fiscală are dreptul de a inspecta rapoartele transmise și nerespectarea explicațiilor și prezentarea documentelor poate avea consecințe negative.

Dacă este trimisă o declarație actualizată

Contribuabilul are dreptul, condus de Art. 81 din Codul Fiscal al Federației Ruse să depună o declarație în care obligațiile fiscale pot fi fie majorate, fie diminuate. Aceasta poate fi o reducere a impozitelor din buget datorită utilizării deducerile fiscale sau creșterea costurilor. Pot exista corecții de eroare și reducerea deducerilor, respectiv o creștere a sumei plătite către buget. Restricția privind depunerea declarațiilor modificate ale Codului Fiscal al Federației Ruse nu stabilește, precum și numărul de declarații modificate pentru o perioadă.

Dar trebuie să se țină seama de faptul că, după depunerea fiecărei declarații revizuite, începe din nou numărătoarea inversă pentru un audit de birou (articolul 9.1 din articolul 88 din Codul Fiscal al Federației Ruse).

Atunci când efectuează un audit fiscal, organizațiile și antreprenorii individuali prezintă adesea clarificări, corectând erorile identificate de autoritatea fiscală sau, invers, intenționând să ia în considerare cheltuielile și deducerile care nu au fost luate în considerare anterior. În acest caz, declarația este verificată în cadrul inspecției la fața locului, iar rezultatul inspecției este emis și ca parte a inspecției la fața locului (punctul 3.5 din Recomandări). Excepție - dacă declarația declară o rambursare a TVA sau a accizelor.

Conform legislației ruse, autoritățile fiscale sunt obligate să efectueze un audit al activităților persoanelor fizice persoane juridice la timp. Un tip de control este un audit fiscal. Ea se efectuează pe baza rapoartelor furnizate de contribuabil.

Principala diferență față de alte tipuri de control - declarațiile unei persoane juridice sau fizice sunt verificate la sediul autorității fiscale. Întregul proces durează până la trei luni de la data raportării. În acest timp, autoritățile fiscale analizează declarațiile și caută posibile încălcări ale actelor legislative din Codul Fiscal al Federației Ruse. Verificarea cameralelor este reglementată de articolul 88 din Codul fiscal.

Verificarea cameralelor este unul dintre cele mai frecvente tipuri de control. Acest lucru se datorează costurilor reduse pentru implementarea sa și un grad ridicat de automatizare. Cu aceasta, puteți ajunge la aproape toți contribuabilii, în timp ce verificări pe teren a deținut doar un sfert de persoane juridice. Eficacitatea generală a acestui tip de control este îmbunătățită printr-o analiză cuprinzătoare a tuturor indicatorilor de raportare fiscală.

Verificarea cameralului este împărțită în patru tipuri în următoarele direcții:

- formal. Contabilizarea prezenței tuturor documentelor legislative din domeniul fiscal. Este obligatoriu să aveți semnăturile și notele impozitului necesar privind primirea declarațiilor;

- aritmetic. Calculul sumelor aritmetice totale din declarație este controlat;

- reglementare. Analiza corectitudinii conținutului documentelor în conformitate cu legislația. Acest tip vă permite să găsiți posibile încălcări sub forma costurilor nerezonabile ale întreprinderii;

- direct cameral. Verificarea finală a corespondenței și cuantumul impozitului pentru includerea în bugetul de stat.

Date și locație

Termenul limită pentru finalizarea auditului este de trei luni de la data următoare depunerii declarațiilor.

Taxa nu trimite contribuabililor notificări cu privire la începutul procesului.

Dacă, în timpul analizei declarațiilor, inspectoratul descoperă erori sau inexactități în declarație, are dreptul să solicite clarificări sau să facă modificări în documentul însuși.

Dacă, în timpul analizei declarațiilor, inspectoratul descoperă erori sau inexactități în declarație, are dreptul să solicite clarificări sau să facă modificări în documentul însuși.

Eșecul contribuabilului de a apărea la cererea comisiei va avea ca rezultat o amendă de până la 2.000 de ruble. O persoană juridică sau fizică poate oferi explicații în scris, prin poștă sau prin e-mail. În acest din urmă caz, trebuie să puneți o semnătură electronică specială. Explicațiile trebuie prezentate în termen de 5 zile lucrătoare de la data familiarizării cu cerințele fiscale.

În cazul unor modificări în pachetul de documente, contribuabilul depunerea unei declarații revizuite. Inspecția are dreptul de a solicita acest document în patru cazuri:

- A declarat o nouă valoare a TVA-ului pentru plată;

- Procedura de acordare a prestațiilor sa modificat;

- Activitățile economice ale contribuabilului sunt legate de utilizarea resurselor naturale;

- Declarația privind impozitul pe venitul personal este depusă de parteneriatul de investiții.

Autoritățile fiscale nu au dreptul să depășească sfera de aplicare a acestor rezoluții, cerința de a furniza ilegal alte documente. Astfel de cazuri trebuie luate în considerare în instanța de arbitraj, unde verdictul este, de obicei, în favoarea contribuabilului.

Dacă o persoană juridică sau o persoană fizică nu poate, pentru un motiv întemeiat, să furnizeze o declarație revizuită, acesta trimite o notificare scrisă către autoritatea fiscală. În termen de 2 zile, acesta este revizuit de către conducerea inspecției. În această perioadă, se ia decizia de a prelungi termenul limită pentru depunerea unei declarații modificate.

Ofițerii fiscali au dreptul să verifice activitatea economică a unei întreprinderi sau a unei persoane fizice numai pentru perioada de timp specificată. Cerințele pentru documente suplimentare nu sunt justificate prin lege. Cu toate acestea, pe baza rezultatelor unui audit de birou, se poate lua o decizie pentru a efectua o analiză mai aprofundată a activităților companiei. Apoi se efectuează o verificare de ieșire.

În timpul unui audit fiscal, inspectoratul are dreptul de a solicita documentele necesare de la partea a doua. În același timp, este interzisă repetarea cererii pentru declarațiile deja depuse, cu excepția a două cazuri:

- Contribuabilul a furnizat originalele, care i-au revenit în curând;

- Documentele transferate au fost distruse din cauza unor circumstanțe neprevăzute și insurmontabile (dezastru natural, incendiu, atac terorist etc.).

Această procedură este reglementată de articolul 93 din Codul fiscal. Cerințele pentru partea inspectată trebuie transmise în scris, prin e-mail sau prin poștă.. O scrisoare recomandată trimisă prin poștă este considerată acceptată la șase zile după trimiterea acesteia.

O altă măsură de control - interogarea martorilor. Procesul și condițiile prealabile pentru acesta sunt descrise în articolul 90 din Codul Fiscal al Federației Ruse. Înainte de a efectua un interogatoriu, un ofițer autorizat notifică martorul responsabilității de a da mărturie false. Neîndeplinirea mărturiei reprezintă, de asemenea, o încălcare a legii ruse. Consimțământul martorului este aprobat prin semnătura sa. Informațiile primite sunt înregistrate în raportul de interogare. În caz de încălcare a cerințelor, martorul poartă răspunderea fiscală, în conformitate cu articolul 128 din Codul Fiscal al Federației Ruse.

După identificarea încălcărilor grave, taxa poate efectua un examen. Decizia de ao deține se face după decizia autorității fiscale. Apoi, se întocmește un protocol privind familiarizarea persoanei inspectate cu drepturile sale pe parcursul examinării. Contribuabilul are dreptul:

- Aplicați pentru alegerea independentă a unui expert;

- Solicitați clarificarea rezultatelor examinării;

- Prezentați în persoană în timpul inspecției și dați explicații expertului;

În unele cazuri, autoritățile fiscale pot implica un traducător pentru a înțelege o limbă străină sau semne ale unei persoane surde și proaste. Pentru traducerea sau denaturarea incorectă a informațiilor, traducătorul are răspunderea fiscală prevăzută la articolul 129 din Codul Fiscal al Federației Ruse.

Ultima măsură de control este inspecția clădirilor, a spațiilor și a obiectelor de activitate economică ale persoanei inspectate. Pentru legalitatea procesului au fost implicați martorii, contribuabilul sau reprezentantul său autorizat și specialiștii. Dacă este necesar, un videoclip cu privire la acțiunile inspecției fiscale.

Procedura pentru

Verificarea începe după depunerea unei declarații fiscale de către partea inspectată. Documentul afișează informații despre suma și sursele de venit, cheltuieli, beneficii și suma impozitului plătibil la bugetul de stat. Declarație fiscală pot fi depuse:

- Personal sau prin intermediul unui reprezentant oficial;

- Prin scrisoare recomandată;

- Canale electronice de comunicare (fax, e-mail).

urma verificarea se efectuează în mai multe etape:

- Controlul asupra exhaustivității și calendarului furnizării documentelor la sediul autorității fiscale;

- Verificarea corectitudinii detaliilor;

- Analiză aritmetică a sumelor specificate în declarație;

- Analiza cuantumului impozitului plătit.

Conform rezultatelor auditului fiscal cameral de către conducerea autorității fiscale un verdict privind respectarea legislației de către contribuabil. Dacă în timpul lucrărilor comisiei nu au fost dezvăluite încălcări, cecul este încheiat. Ofițerii fiscali nu sunt obligați să notifice celeilalte părți despre absența încălcărilor în activitatea sa.

Conform rezultatelor auditului fiscal cameral de către conducerea autorității fiscale un verdict privind respectarea legislației de către contribuabil. Dacă în timpul lucrărilor comisiei nu au fost dezvăluite încălcări, cecul este încheiat. Ofițerii fiscali nu sunt obligați să notifice celeilalte părți despre absența încălcărilor în activitatea sa.

A doua opțiune este mai puțin favorabilă. Dacă găsiți încălcări ale legilor fiscale timp de zece ziledupă finalizarea controlului, se întocmește un act de audit post-audit Structura sa este specificată în articolul 100 din Codul Fiscal al Federației Ruse. Actul specifică concluziile procedurii și încălcările specifice ale acțiunilor părții supuse inspecției. În termen de cinci zile, documentul este transmis persoanei juridice sau persoanei care este auditat.

În cazul în care contribuabilul se opune faptelor prezentate în act, are dreptul de a prezenta obiecții scrise autorității fiscale. În acest caz, el este obligat să anexeze documentele care justifică obiecțiile. Acest lucru ar trebui efectuat în cel mult cincisprezece zile de la primirea rezultatelor testelor.

Este important!În ciuda lipsei legislației de extindere a controlului biroului, Ministerul de Finanțe al Rusiei a subliniat posibilitatea extinderii procesului cu încă o lună.

Aducerea la răspundere pentru încălcarea legilor fiscale are loc la zece zile după transmiterea actului relevant către partea a doua. Poate fi atacată prin depunerea unui recurs.

Verificarea situațiilor financiare și a informațiilor din declarație, precum și a altor documente fiscale - se numește audit de birou. Inspectia este efectuata de catre inspectorii fiscali, verificand in mod cert autenticitatea documentelor de inregistrare. Vă interesează conceptul de "Inspecție Cameral"? Ce este, acest articol vă va spune.

Procedura post-testare

Pentru a efectua un audit de birou, nu este necesară nicio permisiune specială. Aceasta va începe deja în momentul raportării. În primul rând, inspectorul va verifica dacă detaliile sunt corecte:

- Numele companiei și nr.

- Semnăturile și perioada pentru care documentele pot fi supuse.

- Verificați aritmetica și interconectarea diferitelor forme.

- Corectitudinea aplicării cotelor de impozitare și a beneficiilor.

- Compararea datelor de raportare cu datele de anul trecut, informațiile despre dvs. sunt verificate.

Pentru ca procedura de inspecție la fața locului să fie efectuată în mod corect, inspectorii au dreptul să solicite documente și informații suplimentare de la dvs. Dacă au fost găsite erori, inspecție fiscală trebuie să recalculeze taxa, să nu o pedepsească.

Pentru a clarifica unele probleme, poate provoca o firmă contabilă. Dar nu există nici o responsabilitate pentru eșecul de a apărea.

Termen limită pentru inspecția post

Există reguli generale (articolul 88 din Codul Fiscal al Federației Ruse), care prevăd că inspectorilor li se acordă timp pentru a verifica rapoartele transmise pentru o perioadă de trei luni. Inspectorii fiscali au șase luni pentru a merge la tribunal.

Numărătoarea inversă a acestei perioade nu este din perioada în care a fost întocmit actul, ci din momentul în care au fost descoperite încălcările. Dacă perioada de șase luni este ratată, atunci nu vă puteți impune sancțiuni.

Modul de emitere a rezultatelor inspecției la fața locului

Dacă în timpul verificării erorilor au fost constatate erori, atunci autoritatea fiscală este obligată să vă anunțe acest lucru în termen de trei zile lucrătoare. În plus, vă va cere să corectați documentele. Timpul pentru amendamente nu se acordă mai mult de cinci zile lucrătoare.

Cele de mai sus se referă numai la acele erori care nu au condus la plata subvențiilor. Dacă, totuși, se dezvăluie o subpayment, inspectorii, în termen de zece zile, decid să dețină răspunderea întreprinderii. Alte 10 zile sunt date inspectorilor pentru a vă trimite cereri de plată a amenzilor, penalităților și modificarea documentelor.

Nu există un răspuns exact la întrebarea: "În cazul în care inspectorii întocmesc un raport de inspecție sau nu?". Curtea Supremă a Federației Ruse consideră că nu este necesară elaborarea unui act. Dar alte instanțe de arbitraj au o opinie diferită. Aceștia consideră că inspectorii ar trebui să prezinte rezultatele inspecției la fața locului, precum și cele de pe teren. În caz contrar, există o încălcare a drepturilor contribuabililor. Din aceasta rezultă că, dacă nu cunoșteați actul de verificare, este posibil să nu vă grăbiți să plătiți amenda.

Puteți face referire la anumite articole ale Codului Fiscal al Federației Ruse, în care se indică faptul că inspecția trebuie să trimită o copie a declarației întocmite contribuabililor.

Inspectoratul fiscal are dreptul de a cere antreprenori individuali astfel de documente:

- Documente privind utilizarea avantajelor fiscale

- Atașare obligatorie la declarație, care nu a fost prezentată (punctul 7).

- Documente care indică dreptul de deducere a TVA

- Documente care certifică baza pentru plata impozitelor legate de utilizarea resurselor naturale.

Răspunzând la întrebarea cu privire la ce este un control de birou, luați în considerare următoarele:

Consecințele unui audit de birou

Se poate impune o amendă din următoarele motive:

- Nu ați trimis o declarație fiscală.

- Nu au fost furnizate înregistrări contabile.

- Dimensiunea încălcării administrative este de 300-500 ruble.

- Plata neachitată sau neachitarea taxelor - 20% din suma neplătită.

După ce ați citit articolul, ați învățat ce audit fiscal cameral. Sperăm că aceste informații vă vor fi utile în abordarea problemelor fiscale. Deoarece în acest caz este necesar să fii înarmat cu cunoștințe pentru a nu intra într-o situație neplăcută. La urma urmei, pentru a trăi și a lucra este necesar în conformitate cu legea, atunci totul va fi în ordine și fără incidente diferite. Vă dorim mult noroc în afaceri!