Налоги, включаемые в себестоимость продукции: виды, расчеты. Налоги и сборы, включаемые в себестоимость реализованной продукции

К налогам, платежам, включаемым в себестоимость продукции, относятся:

за предельно допустимые выбросы загрязняющих веществ;

в дорожные фонды;

транспортный налог;

плата за землю и другие платежи за пользование природными ресурсами (за право пользования недрами, на воспроизводство минерально-сырьевой базы и другие).

Все виды налогов и платежей, включаемых в себестоимость продукции, относятся в элемент и статью "Прочие затраты". В форме № 5-3- статотчетности "Отчет о затратах на производство и реализацию продукции (работ, услуг) предприятия (организации) выделяется специальная строка в "Прочих затратах" - "Налоги, включаемые в себестоимость продукции (работ, услуг)". Поскольку этот вопрос имеет косвенное отношение к ценообразованию, кратко рассмотрим некоторые из них.

Платежи за предельно допустимые выбросы загрязняющих веществ в установленных пределах определяются по ставке платы (Н^) умноженной на объем выброса (Qi), согласованный с органами охраны природы, по формуле:

Пз1 = Н ¦ Qi. (8.1)

Как известно из темы 2 (п. 4), плата за выбросы, превышающие установленные объемы, устанавливается в пятикратном размере и осуществляется не из себестоимости, а из прибыли предприятия.

Для финансирования затрат, связанных со строительством и ремонтом авто-мобильных дорог, установлены налоги, направляемые в дорожные фонды. Они включают в себя следующие налоги:

налог на реализацию горюче-смазочных материалов (ГСМ) (федеральный);

акцизы с продажи легковых автомобилей в личное пользование граждан (федеральный);

налог на пользователей автомобильных дорог (региональный);

налог с владельцев транспортных средств (региональный);

налог на приобретение транспортных средств (региональный).

Налог на реализацию ГСМ устанавливается в процентной ставке от оборота по реализации ГСМ.

Акцизы с продажи автомобилей в личное пользование определяются по ставке в процентах к стоимости в отпускных ценах.

Налог на пользователей автодорог устанавливается по процентной ставке от суммы реализации или оборота.

Налог с владельцев траспортных средств определяется в фиксированном размере в зависимости от мощности двигателя автомобиля.

Налог на приобретение транспортных средств выплачивается предпринимателями в размере 10-20% от продажной цены (без торговой надбавки, НДС и акциза).

Транспортный налог установлен в определенном проценте от фонда оплаты труда и направляется в региональные бюджеты для развития пассажирского транспорта.

Плата за землю выступает в трех формах: земельный налог, арендная плата, нормативная цена земли.

Собственники земли, землевладельцы и землепользователи облагаются еже-годным земельным налогом. За земли, сданные в аренду, взимается арендная плата. Для купли-продажи земли в случаях, предусмотренных законодательством РФ, а также для получения банковского кредита устанавливается нормативная цена земли.

Величина земельного налога определяется как произведение утвержденных ставок налога и площади земельного участка. Нормативная цена земли определяется в размере пятидесятикратной ставки земельного налога в рублях на единицу площади участка. Она может быть увеличена, но не более чем на 50%.

Платежи за другие природные ресурсы развиты недостаточно. Они представлены в настоящее время платой за право пользования недрами, отчислениями на воспроизводство минерально-сырьевой базы, налогом на лесной доход, платой за воду, забираемую предприятиями из водохозяйственных систем.

Еще по теме 2. Виды налогов, включаемых в себестоимость продукции:

- 1.2 Классификация и состав затрат, включаемых в себестоимость продукции

- СОСТАВ ЗАТРАТ НА ОПЛАТУ ТРУДА, ВКЛЮЧАЕМЫХ В СЕБЕСТОИМОСТЬ ПРОДУКЦИИ

- Налоги, относимые на себестоимость продукции (работ, услуг)

- 1.3 Калькулирование себестоимости продукции. Виды и методы калькуляции

- 1.1 Понятие, сущность и функции себестоимости продукции, и ее виды

В соответствиис действующими законодательными актами производители продукции вправе включать ряд налогов и отчислений в себестоимость производимой продукции:

1) отчисления в фонд социальной защиты населения, составляет 35% от фонда зарплаты (налогооблагаемая база). Социальная защита включает: пенсионное страхование на случай достижения пенсионного возраста и потери кормильца; социальное страхование на случай временной нетрудоспособности, беременности и родов, рождения ребенка, трехлетнего ухода за ним, смерти застрахованного или члена его семьи.

2) страховые взносы по видам обязательного страхования, т.е. отчисления в Белгосстрах, от 0,6%-3% от фонда заработной платы;

3) земельный налог, налогооблагаемая база – земельный участок, ставка налога – в рублях за гектар. Уплата ю.л. осуществляется равными долями в следующие сроки: не позднее 15 апреля, 15 июля, 15 сентября, 15 ноября;

4) налог за пользование природными ресурсами (экологический налог);

5) плата за размещение отходов производства в окружающей среде;

6) отчисления в инновационный фонд;

7) налог на приобретение бензина и дизельного топлива;

8) таможенные сборы за таможенное оформление товаров, ввозимых на таможенную территорию РБ;

9) таможенные пошлины по товарам, ввозимым на таможенную территорию РБ;

10) акцизы на товары, ввозимые на таможенную территорию РБ;

11) налог на добавленную стоимость НДС (входной).

Ставки налогов и отчислений устанавливаются Советом Министров по представлению на то уполномоченных государственных органов.

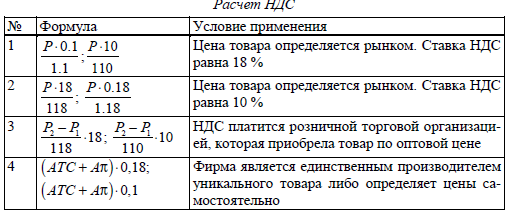

В соответствии с действующими нормами производители продукции, которые являются ее продавцами, ответственны за перечисление в бюджет косвенных налогов, взимаемых с покупателей. Поэтому при формировании цены должны быть рассчитаны следующие налоги :

Налоги и отчисления, включаемые в цены и выплачиваемые из выручки от реализации продукции

|

Вид налогов и отчислений |

Налогооблагаемая база |

Ставки налогов в 2010 т. |

|

Акцизы (для подакцизных товаров) |

У товаропроизводителей - выручка от реализации продукции. У импортеров - таможенная стоимость товаров | |

|

Налог на добавленную стоимость (НДС) |

Стоимость сделки купли-продажи* | |

|

Таможенные сборы и пошлины ** |

* Причитающаяся к уплате в бюджет сумма налога определяется как разность между НДС на реализуемую продукцию и НДС на приобретаемые для ее производства ресурсы.

** Для товаров, ввозимых для реализации на территорию РБ. В пособии не рассматривается.

Акцизы (для подакцизных товаров)

Акцизы относятся к разряду специальных косвенных налогов. Устойчивый спрос на отдельные виды продукции и высокие цены позволяют государству применять акцизы в отношении определенных товаров. Этот налог играет важную роль фискальной политике государства.

В настоящее время в перечень подакцизной продукции входят: спирт технический, спиртосодержащие растворы, алкогольная продукция, пиво, табачная продукция, сырая нефть, автомобильные бензины и дизельное топливо, ювелирные изделия и легковые автомобили с определенным размером pабочего объема двигателя.

Размер ставок дифференцирован от 10 % по легковым автомобилям до 80 % по отдельным видам алкогольной продукции.

Плательщиками акцизов являются все юридические и физические лица, независимо от форм собственности, производящие, ввозящие и реализующие ввозимые подакцизные товар.

Объектом обложения акцизами у товаропроизводителей является стоимость подакцизных товаров, определяемая исходя из цен без учета акцизов.

Формирование цен в случае, если предприятие выпускает только продукцию, облагаемую НДС по ставке 18% (10%), или только продукцию, освобожденную от обложения НДС, не должно вызывать осложнений: в первом случае НДС не включается в цену, во втором — НДС следует включать в размере 18% от плановых затрат на сырье и материалы. Однако в случае, если предприятие выпускает одновременно продукцию, облагаемую НДС по ставке 18% (10%), и продукцию, освобожденную от обложения НДС, то возникают определенные трудности при формировании цен.

Некоторые вопросы уплаты налога на прибыль при аренде имущества

Законом к недвижимым вещам может быть отнесено и иное имущество. Согласно п.1 ст.164 ГК РФ сделки с землей и другим недвижимым имуществом подлежат государственной регистрации в случаях и в порядке, предусмотренных ст.131 ГК РФ и законом о регистрации прав на недвижимое имущество и сделок с ним (Федеральный закон от 21 июля 1997 г. N 122-ФЗ«О государственной регистрации прав на недвижимое имущество и сделок с ним», далее.

Теоретические основы расчета издержек и себестоимости продукции предприятия

Переменные затраты при нулевом количестве равны нулю, а общие равны постоянным издержкам. У обоих графиков есть точки перегиба (D, E). Это точки показывают переход от постоянного эффекта масштаба к отрицательному. График FC - прямая линия, параллельная оси Q. Однако в долгосрочном периоде постоянные затраты изменяются. При долгосрочном периоде можно расширить производство за счет изменения условий (например, при строительстве новых зданий на новом участке земли).2.3. Особенности определения расходов, признаваемых для целей налогообложения, для отдельных категорий налогоплательщиков либо расходов, произведенных в связи с особыми обстоятельствами, устанавливаются положениями настоящих «Методических положений». 2.4. Если некоторые затраты с равными основаниями могут быть отнесены одновременно к нескольким группам расходов, налогоплательщик вправе самостоятельно определить, к какой именно группе он отнесет такие расходы.

Себестоимость товара

Для полноты картины перечислим ниже нормы Налогового кодекса, которые до 2015 года регулировали данную тему (для использования при проверках прошлых периодов). Налоговый кодекс определяет себестоимость реализованных товаров как расходы, прямо связанные с приобретением товаров, реализованных в течение отчетного периода.Такие расходы определяются согласно положениям бухгалтерского учета в части, нe противоречащей положениям раздела III НКУ (пп. 14.1.228 ст. 14)

В затраты на оплату труда включаются любые выплаты работникам предприятия (организации) в денежной и (или) натуральной формах, стимулирующие доплаты и надбавки, компенсационные выплаты, связанные с режимом работы или условиями труда, премии и единовременные поощрительные выплаты, а также затраты, связанные с содержанием этих работников, предусмотренные трудовыми договорами. Отчисления на социальные нужды включают взносы в Пенсионный фонд РФ, в Фонд социального страхования РФ, в Фонд обязательного медицинского страхования и в Государственный фонд занятости населения.

Тема 8 СОСТАВ И СТРУКТУРА ЦЕНЫ

Налоги местные взимаются местными органами управления на соответствующей территории и поступают в местные бюджеты (земельный налог, налог на строительство объектов производственного назначения в курортной зоне, целевые сборы с предприятий на благоустройство территории, налог на прибыль предприятий и т. п.). Налоги, реализуемые ценой, позволяют ей выполнять значительную социально-экономическую роль.Косвенные затраты

Основная часть косвенных затрат при расчете точки безубыточности является постоянными затратами. т.е. не зависит от объема производства. Например: Административно-управленческие расходы, Содержание аппарата управления производственными подразделениями, Затраты, связанные с подготовкой и организацией производства. Затраты, которые являются прямыми для одной организации, могут быть косвенными для другой.Распределение затрат предприятия по учетному признаку определяется действующим законодательством и является основой для определения законодательной базы. В элементе «Материальные затраты» отражается стоимость сырья, материалов, покупных комплектующих изделий и полуфабрикатов, работ и услуг производственного характера, выполненных сторонними организациями или производствами предприятия, не относящихся к основному виду деятельности, стоимость топлива, энергии, затрат предприятия на приобретение тары и упаковки (рис. 4.8)

СОСТАВ СЕБЕСТОИМОСТИ ПРОДУКЦИИ это

В пределах норм, установленных в законодательном порядке, на себестоимость относятся: расходы на командировки, представительские расходы, расходы на содержание служебного автотранспорта, компенсации за использование для служебных поездок личных легковых автомобилей; затраты. связанные с подготовкой и переподготовкой кадров (выплата средней заработной платы работникам в период обучения, оплата отпусков, оплата проезда к месту учебы и обратно, выплата стипендий, оплата учебы по договорам — в определенном порядке, установленном законодательством РФ): затраты.Правила регистрации п.5.4.

Право подачи заявки на продление регистрации доменного имени сохраняется за прежним администратором до истечения периода преимущественного продления.

Регистратор вправе принимать заявки на регистрацию доменных имен, находящихся в периоде преимущественного продления (регистрация освобождающихся доменных имен).

Полная себестоимость включает в себя производственную себестоимость и внепроизводственные (коммерческие) расходы. Выделение таких видов себестоимости как индивидуальная и среднеотраслевая позволяет создать базу для определения отпускных цен (оптовых). Совокупность затрат отдельного предприятия на производство и реализацию продукции составляет индивидуальную себестоимость. Среднеотраслевая себестоимость характеризует затраты на производство данной продукции в среднем по отрасли. По экономической сущности затраты на производство и реализацию продукции подразделяются на расходы по экономическим элементам и калькуляционным статьям. материальные затраты (за вычетом возвратных отходов); затраты на оплату труда; отчисление на социальные нужды; амортизация основных фондов; прочие затраты. стоимость приобретаемого со стороны сырья и материалов; стоимость покупных материалов; стоимость покупных комплектующих изделий и полуфабрикатов; стоимость работ и услуг производственного характера, выплачиваемых сторонним организациям; стоимость природного сырья; стоимость приобретаемого со стороны топлива всех видов, расходуемого на технологические цели, выработку всех видов энергии, отопления зданий, транспортные работы; стоимость покупной энергии всех видов, расходуемой на технологические, энергетические, двигательные и прочие нужды. Под отходами производства понимаются остатки сырья, материалов, полуфабрикатов, теплоносителей и других видов материальных ресурсов, образовавшиеся в процессе производства продукции, утратившие полностью или частично потребительские качества исходного ресурса.

Д. В затраты на оплату труда входят: выплаты заработной платы за фактически выполненную работу, исчисленные исходя из сдельных расценок, тарифных ставок, должностных окладов, премии, надбавки и доплаты за работу в ночное время, сверхурочную работу, оплата очередных и дополнительных отпусков и т. д. Отчисления на социальные нужды отражают обязательные отчисления по установленным нормам органам государственного социального страхования, Пенсионного фонда, фонда занятости, обязательного медицинского страхования. К прочим затратам относятся: налоги и сборы, затраты на командировки, отчисления в социальные внебюджетные фонды, вознаграждения за рационализаторство и изобретательство, платежи по кредитам в пределах ставок, плата сторонним организациям за пожарную и сторожевую охрану, за подготовку и переподготовку кадров, плата за аренду отдельных объектов основных фондов, износ по нематериальным активам и т.

Как видим, лица, у которых годовой доход не превышает 20 млн.

грн. . могут самостоятельно решить, проводить корректировки финрезультата или нет. Есть также некоторые способы обхода «20-миллионного» ограничения, о которых мы расскажем ниже. Во-первых, «корректировочный» вариант ограничивает часть расходов, поэтому в большинстве случаев сумма налогооблагаемой прибыли, а значит и налога на прибыль, в нем получается больше.

Сумма производственных и коммерческих расходов - это полная себестоимость продукции. Различают прямые и косвенные расходы. Прямые расходы относятся непосредственно на себестоимость конкретного изделия. Согласно приведенному перечню прямые расходы представлены статьями 1-3, что характерно для большинства производств. Косвенные расходы обычно связаны с производством всей продукции или нескольких ее видов и относятся на себестоимость конкретных изделий косвенно - с помощью коэффициентов или процентов.

| № п/п | Наименование налога (сбора) | Законодательная база |

| Транспортный налог | Налоговый кодекс РФ, гл. 28 | |

| Акцизы <1> | Налоговый кодекс РФ, гл. 22 | |

| Единый социальный налог | Налоговый кодекс РФ, гл. 24 | |

| Земельный налог | Закон РФ «Оплате за землю» Федерального закона от 30.12.2001 г. № 194-ФЗ) | |

| Налог на добычу полезных ископаемых | Налоговый кодекс РФ, гл. 26 | |

| Плата за пользование водными объектами | Федеральный закон «О плате за пользование водными объектами» от 15 апреля 1998 года (в ред. Федерального закона от 24.12.2002 г. № 176-ФЗ) | |

| Плата за лесные ресурсы; в соответствии с Федеральным законом от 31.03.1995 г. №39-Ф3 с 01.04.1995 г. отменены отчисления (сбор) на воспроизводство, охрану и защиту лесов | Лесной кодекс РФ (в ред. Федерального закона от 24.12.2002 г. № 176-ФЗ) | |

| Сборы за выдачу лицензий и право на производство и оборот этилового спирта, спиртосодержащей и алкогольной продукции | Федеральный закон «О сборах за выдачу лицензий и право на производство и оборот этилового спирта, спиртосодержащей и алкогольной продукции» от 08.01.1998 г. № 5-ФЗ | |

| Платежи за загрязнение окружающей среды <2>, <3> | Порядок определения платы и ее предельных размеров за загрязнение окружающей природной среды, размещение отходов, другие виды вредного воздействия (утв. постановлением Правительства РФ от 28.08.1992 г. №632). Инструктивно-методические указания по взиманию платы за загрязнение окружающей природной среды (утв. Минприроды РФ от 26.01.1993 г.) | |

| Импортная таможенная пошлина | Закон РФ «О таможенном тарифе» (в ред. Федерального закона от 24.12.2002 г. № 176-ФЗ) | |

| Государственная пошлина <4> | Закон РФ «О государственной пошлине» (в ред. Федерального закона от 21.03.2002 г. № 31-ФЗ) |

<1> При использовании подакцизной продукции для собственных нужд в основном производстве.

<2> Платежи за загрязнение окружающей среды сверх норм налогооблагаемую прибыль предприятия не уменьшают (ст. 270 НК РФ).

<3> Отсутствует в перечне налогов и сборов Закону РФ "Об основах налоговой системы" (в ред. от 11 ноября 2003 г. № 139-ФЗ с изменениями, внесенными постановлениями Конституционного Суда РФ от 12 октября 1998 г. № 24-П, от 15 июля 1999 г. № 11-П, от 30 января 2001 г. № 2-П).

<4> Если уплата государственной пошлины связана с текущей деятельностью предприятия.

Таблица 3.4

Налоги и сборы, относимые на операционные расходы (начисляемые по дебету счета "Прочие доходы и расходы")

| № п/п | Наименование налога (сбора) | Законодательная база |

| Целевые сборы с граждан и предприятий, учреждений, организаций независимо от их организационно-правовых форм на содержание милиции, на благоустройство территорий, на нужды образования и другие цели | ||

| Налог на рекламу | Закон РФ «Об основах налоговой системы», Официальные материалы по местным налогам и сборам | |

| Налог на имущество организаций | Налоговый кодекс РФ, гл. 30 <1> Закон РФ «О налоге на имущество предприятий» (в ред. Федерального закона от 06.06.2003 № 65-ФЗ) <2> | |

| Налог на операции с ценными бумагами; | Закон РФ «О налоге на операции с ценными бумагами» (в ред. Федерального закона от 30.05.2001 № 69-ФЗ) | |

| Государственная пошлина <3> | Закон РФ «О государственной пошлине» (в ред. Федерального закона от 21.03.2002 № 31-ФЗ) | |

| Сбор за использование наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний | Закон РФ «О сборе за использование наименований «РОССИЯ»,«Российская Федерация» и образованных на их основе слов и словосочетаний» (в ред. Федерального закона от 28.04.1997 № 71-ФЗ) |

<3> Если уплата государственной пошлины связана с участием предприятия в судебных разбирательствах.

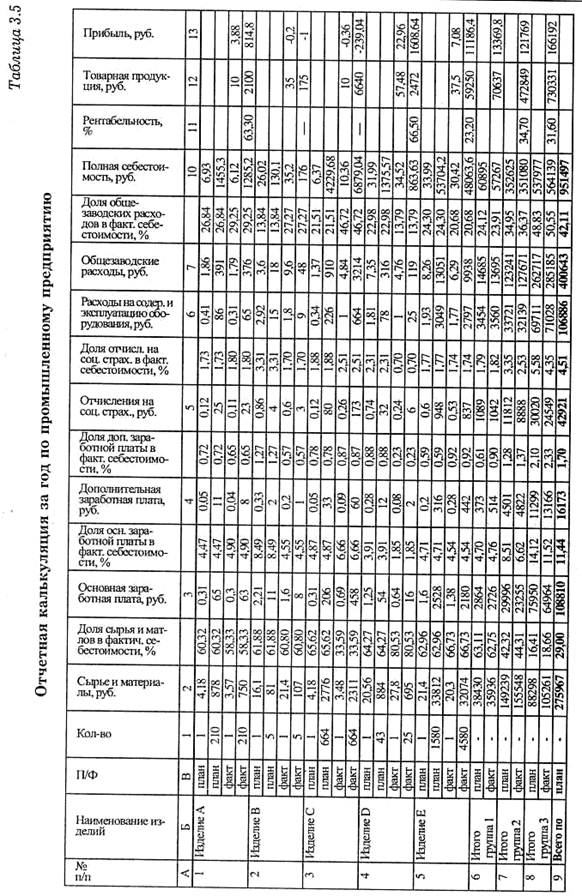

3.4. Калькулирование себестоимости продукции

Калькулирование себестоимости представляет способ выделения и накопления затрат, понесенных для создания продукта, на определенных калькуляционных счетах с целью определения производственной и полной себестоимости отдельных видов продукции и всего товарного выпуска.

В качестве объекта калькулирования выступают отдельные виды продукции, работ, услуг, продукция подразделений основного и вспомогательного производства, продукция разной степени готовности и вся товарная продукция предприятия. Главной задачей калькулирования является определение плановой себестоимости отдельных видов изделий по статьям расходов. На основе себестоимости отдельных изделий устанавливается плановая себестоимость всего товарного выпуска предприятия (объединения) на год с поквартальной и месячной разбивкой затрат. Плановые калькуляции используются для установления оптовых цен, разработки мероприятий по снижению себестоимости продукции.

На предприятиях составляются плановые и отчетные калькуляции. Плановые калькуляции разрабатываются по планируемым на период затратам, тогда как отчетные калькуляции составляются на основе фактических затрат на производство и реализацию продукции (табл. 3.3). В качестве калькуляционных единиц в практике планирования и учета затрат используются физические единицы измерения производственной программы предприятия (штуки, тонны, метры и т. п.).

На важнейшие виды продукции составляются развернутые калькуляции, в которых расшифровываются затраты на сырье, материалы, покупные полуфабрикаты, комплектующие изделия, оплату труда и др. В случаях, когда отдельные изделия изготавливаются в различных модификациях, калькуляции составляются, как правило, на каждую модификацию. При широкой номенклатуре выпускаемой продукции калькуляции могут составляться на группу однородных изделий с последующим исчислением с помощью экономически обоснованных методов себестоимости отдельных видов (типосорторазмеров) продукции, входящих в соответствующую группу.

Составление отчетной (фактической) калькуляции себестоимости продукции имеет цель выявить действительную величину затрат на производство продукции за соответствующий период времени. Отчетная себестоимость калькулируется на основе учета фактических затрат на производство, осуществляемого по первичным бухгалтерским документам. На основе отчетных калькуляций выявляются отклонения фактических затрат от плановых норм (экономия, перерасход).

Исходя из характера продукции, технологии и организации производства, а также способов отнесения затрат (издержек) к определенному объекту калькуляции, применяются различные модели и методы калькулирования себестоимости. В настоящее время общепринятой классификации методов калькулирования не существует. В международной практике учета чаще всего принято выделять такие критерии их обособления, как полнота включения затрат, в соответствии с чем модно выделить две основные модели калькулирования себестоимости продукции:

1) модель полного распределения затрат (absortion costing);

2) модель частичного распределения затрат (direct costing).

Модель полного распределения затрат служит для целей производственного учета, тогда как модель частичного распределения затрат предназначена главным образом для целей управленческого учета на предприятии.

В рамках перечисленных моделей калькулирования себестоимости целесообразно классифицировать методы калькулирования в зависимости от определяющих признаков (рис. 3.2).

Рис. 3.2. Классификация методов калькулирования себестоимости продукции

Способ калькулирования или комбинация способов калькулирования определяется в зависимости от выбранного пообъектного метода калькулирования. Общая схема калькулирования себестоимости должна предполагать определение целей и задач калькулирования и на их основе выбора соответствующей модели. При этом следует заметить, что в условиях рыночной экономики представляется целесообразным использование на предприятии обеих моделей калькулирования, так как, отвечая различным локальным целям и задачам, стоящим перед предприятием, в целом они направлены на решение глобальной цели предприятия - получение прибыли.

Одним из основных методов калькулирования является составление калькуляции по изделиям. Объектом учета и калькулирования является единица продукции. При этом методе калькулирования возможно использования всех способов составления калькуляций. Применение того или иного способа зависит от вида производимой продукции, особенностей технологического процесса и перерабатываемого сырья.

3.4.1. Калькулирование полной себестоимости продукции

Традиционным методом калькулирования на отечественных предприятиях является метод полной стоимости, который в международной учетной практике принято называть эмпирическим. Суть его заключается в том, что прямые затраты непосредственно относят на себестоимость, а косвенные - пропорционально выбранной базе распределения, которая при свободе выбора определяется, как правило, опытным путем.

Методы учета полной стоимости позволяют исчислять величину себестоимости, которая способствует правильному стратегическому выбору ценовой политики и оценке конкурентоспособности предприятия в своей отрасли, дает возможность более объективно анализировать рентабельность и степень доходности продаж определенных видов продукции, работ, услуг. Методы измерения полной стоимости основаны на применении ряда способов исчисления всех затрат предприятия, имевших место в течение отчетного периода. К ним относятся метод центров анализа, или однородных секций, метод рационального обобщения издержек, метод нормативного распределения постоянных затрат.

Выделим основные методы расчета себестоимости, используемые при калькуляции полной себестоимости.

1.1. Метод прямого счета предполагает определение себестоимости единицы продукции путем деления общей суммы издержек на количество выработанной продукции. Этот метод применяется в основном на предприятиях, производящих однородную продукцию. В западной практике этот метод имеет название "калькуляция удельных издержек" (average cost calculation).

Сфера применения этого способа ограничена, так как число предприятий, производящих продукцию одного вида весьма незначительно. Чаще на практике применяется его модификация - расчетно-аналитический способ калькулирования,

1.2. Расчетно-аналитический метод калькулирования себестоимости предполагает определение прямых затрат на единицу продукции на основе норм расхода, а косвенных затрат - пропорционально признаку, установленному в отрасли. К таким признакам относятся следующие:

Количество основного производственного материала - используется, главным образом, в материалоемких отраслях;

Стоимость основного производственного материала - применяется в отраслях, где производство требует применения дорогостоящих сырьевых ресурсов;

Прямые затраты рабочего времени - используется в трудоемких отраслях;

Основная заработная плата производственных рабочих;

Машиночасы работы оборудования - применяется в фондоемких отраслях.

В зарубежной практике принято распределять косвенные затраты на следующие группы:

Накладные затраты на материал (МН), например, затраты на содержание складских площадей, заработную плату работникам склада и отдела закупок;

Производственные накладные затраты (ПН), например, зарплата персоналу планового и конструкторского отдела, амортизация оборудования и зданий, затраты на отопление помещений цехов;

Административные накладные затраты (АН), например, заработная плата руководства предприятия;

Торговые накладные затраты (ТН), например, затраты на рекламу, заработная плата работников отдела сбыта.

АН и ТН, как правило, объединяются и называются общефирменными накладными затратами (ОФН).

При распределении этих затрат предприятия придерживаются следующего основного правила: база надбавки должна отражать меру потребления косвенных издержек определенным продуктом.

В соответствии с этим правилом в качестве основы распределения накладных затрат используются следующие критерии:

1.2.1. При распределении накладных затрат на материал:

Количество основного производственного материала - используется для материалоемкой продукции, требующей больших сырьевых затрат в единицах веса или объема. Например, критерий может быть применен для предприятий хлебопекарной промышленности;

Стоимость основного производственного материала - применяется для продукции, при изготовлении которой используется дорогостоящее сырье.

Например, может использоваться в ювелирной промышленности.

1.2.2. При распределении производственных накладных расходов:

- прямые затраты рабочего времени - используется для трудоемких изделий.

Прямые затраты труда - применяются для изделий с высокой долей заработной платы в затратах.

Машинное время - используется для изделий, требующих значительных затрат времени работы оборудования.

1.2.3. При распределении общефирменных накладных расходов:

Производственная себестоимость продукции;

Объем реализации продукции.

При распределении накладных затрат учитывается следующая особенность: МН и ПН распределяются на объем произведенной продукции, так как появляются в основном в связи с производственной деятельностью, ОФН распределяются на объем реализованной продукции, так как возникают, главным образом, в связи с процессом реализации.

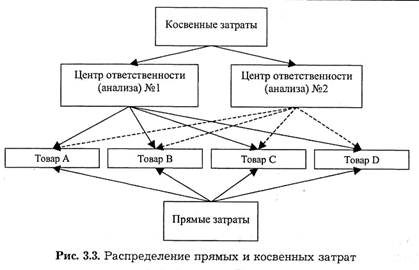

В качестве другого варианта распределения косвенных издержек используется так называемая ABC-калькуляция (activity-based costing), основанная на связи этих издержек с производственной и организационной структурой предприятия. Сущность калькулирования по методу центров ответственности (анализа) заключается в том, что прямые затраты включаются в себестоимость напрямую, а косвенные - через распределение между центрами анализа (рис. 3.3).

Центр затрат (анализа), или однородная секция - это подразделение предприятия, где затраты сгруппированы предварительно до их включения в себестоимость соответствующих изделий, при условии невозможности их непосредственного отнесения на эти изделия. В более широком смысле центр анализа можно отождествить с центром ответственности.

Чтобы секции могли быть признаны однородными, их деятельность должна измеряться единой единицей работы, которая, во-первых, характеризует деятельность секции, и следовательно, изменяется пропорционально затратам соответствующего подразделения, а во-вторых, позволяет распределять затраты секции.

Однородные секции подразделяются на основные и вспомогательные. В основных секциях (центрах) затраты могут быть прямо включены в себестоимость, это снабженческие, производственные, сбытовые подразделения, отдел рекламы и др. К вспомогательным секциям (центрам) относятся транспортные, энергетические, ремонтные подразделения, административные и финансовые службы.

Калькулирование по методу центров анализа включает четыре основных этапа:

1) отнесение прямых затрат на себестоимость изделий;

2) включение косвенных затрат в себестоимость или распределение их между центрами;

3) списание затрат вспомогательных центров на основные с использованием соответствующих баз распределения;

4) определение косвенных затрат основных подразделений. С этой целью в учете отражают: количество единиц работы однородной секции; себестоимость единицы работы однородной секции; количество единиц работы секции, относящихся к проданной (произведенной) продукции каждого типа; сумму косвенных затрат данной секции, включаемую в себестоимость конечной продукции.

Косвенные затраты по секциям распределяются пропорционально соответствующим базам распределения. Чаще всего в промышленных компаниях используют следующие варианты распределения:

Административные затраты - исходя из коэффициентов, при помощи которых учитывается численность персонала в основных и вспомогательных производствах и подразделениях;

Затраты ремонтного производства - в зависимости от учетного времени, затраченного на выполненные работы по основным секциям;

Затраты отдела снабжения - пропорционально удельному весу потребленных сырья и материалов;

Затраты на содержание и эксплуатацию оборудования основных производств - пропорционально числу машиночасов или времени труда основных рабочих;

Затраты отдела сбыта - пропорционально объему реализации.

Данный метод калькулирования полной стоимости способствует решению следующих задач:

Достижению наибольшей точности калькулирования при помощи более совершенных способов распределения косвенных затрат;

Обеспечению контроля за прямыми и косвенными затратами;

Использованию большой гаммы баз распределения косвенных затрат в зависимости от условий деятельности центров анализа;

Анализу результатов деятельности центров ответственности и организации на этой основе контроля эффективности управления.

Рассмотрим применение данного метода калькулирования на конкретном примере.

Пример 3.1. Предприятие розничной торговли реализует два вида товаров А и Б. Распределение накладных затрат осуществляется пропорционально оптовым закупочным ценам на эти товары. За текущий месяц накладные затраты (арендная плата, заработная плата персонала и т. д.) составили 2340 тыс. руб. Объем реализации: товар А - 1000 ед., товар Б - 1000 ед. Оптовые закупочные цены: А - 2 тыс. руб., Б - 0,9 тыс. руб.

Накладные затраты на единицу товара: по товару А - 2 х 0,8 = = 1,6 тыс. руб., по товару Б - 0,9 х 0,8 = 0,72 тыс. руб.

Расчеты позволяют составить калькуляцию продукции и определить величину прибыли (табл. 3.6).

Таблица 3.6

Можно сделать вывод, что товар Б более рентабелен и ассортиментная политика должна быть направлена на увеличение его закупки и реализации. Однако при составлении калькуляции не был учтен срок оборачиваемости товарных запасов - один из важнейших показателей для торговых предприятий. По товару А в рассматриваемый период он составлял 12 дней, по товару Б - 18 дней.

При распределении накладных затрат пропорционально обороту товарных запасов ставка накладных затрат составит:

![]()

Накладные затраты на единицу товара: по изделию А - 12 х 0,077 = 0,93 тыс. руб., по изделию Б - 18 х 0,077 = 1,39 тыс. руб.

Как и в предыдущем случае составим калькуляцию продукции и определим величину прибыли (табл. 3.7).

Таблица 3.7

Как следует из расчета, рентабельность иная, таким образом предприятию следует переориентироваться на расширение закупки и реализации товара А.

Приведенный пример иллюстрирует важность определения основного фактора, влияющего на величину расходов. Это положение необходимо учитывать при установлении причинно-следственных связей между доходами и расходами по отдельным видам продукции и, следовательно, при планировании ассортимента (номенклатуры).

Пример 3.2. Предприятие выпускает два вида продукции -X и Y, каждый из которых должен в процессе производства пройти через отделы обработки и упаковки. В отношении этих отделов имеется следующая информация.

Таблица 3.8

Продукты X и Y производятся в количестве 20 000 тыс. ед. каждый. Произвести расчет ставок распределения накладных затрат для X и Y для каждого центра затрат, если в первом случае основой для их распределения являются трудозатраты, а во втором - стоимость упаковочных материалов.

Решение. Центр затрат № 1 (отдел обработки). Суммарные трудозатраты составляют 1000 часов (200 х 2 + 200 х 3). Если затраты труда используются в качестве базы (основы) для распределения накладных расходов, то на каждый час работы приходится ОД тыс. руб. накладных затрат (10 000 тыс. руб., деленные на 100000 часов). Тогда ставка распределения накладных затрат для каждой единицы X и Y: X = 0,20 тыс. руб. на изделие (2 часа по 0,1 тыс. руб.), Y = 0,3 тыс. руб. на изделие (3 часа по 0,1 тыс. руб.)

Центр затрат № 2 (отдел упаковки). Общая стоимость используемых упаковочных материалов равна 680 000 тыс. руб. (200 х х 20 000 + 200 х 14 000). Если в качестве основы для распределения затрат используются материалы, тогда на каждую 1 тыс. руб. материалов, применяемых в процессе производства, приходится 0,025 тыс. руб. накладных затрат (17 000 тыс. руб., деленные на 680 000 тыс. руб.).

Таким образом, ставка распределения накладных затрат для каждой единицы X и Y равна: X = 0,50 тыс. руб. на изделие (20 тыс. руб. материала х 0,025 тыс. руб.), Y = 0,35 тыс. руб. на изделие (14 тыс. руб. материала х 0,025 тыс. руб.).

Пример 3.3. На предприятии организован аналитический учет с выделением центров анализа и подсчетом полной себестоимости в конце каждого месяца. Предприятие производит и продает два основных продукта: изделия А и Б. В конце отчетного периода определяются результаты для каждого продукта. На предприятии выделено пять центров анализа:

Два основных производственных центра: участок 1 и участок 2 ЩЗ р Ц3 2);

Два вспомогательных центра: администрация (Ц3 3) и энергоучасток Щ3 4);

- один основной коммерческий центр (Ц3 5).

Принцип распределения косвенных затрат: первоначально все косвенные затраты распределяются по пяти центрам анализа на основании учетных данных. Вторичное распределение между второстепенными центрами осуществляется по следующей схеме:

Затраты администрации (Ц3 3) - по 1/4 между четырьмя другими центрами;

Затраты энергоучастка (Ц3 3) - между двумя основными производственными участками в зависимости от реально потребленных киловатт-часов (3 к 1 соответственно для Ц3: и Ц3 2).

В качестве рабочих единиц - для ЦЗ г выбраны машинное время работы (маш. /час), дляЦ3 2 - время работы рабочих (раб./час), для коммерческого центра (Ц3 5) - объем продаж. Необходимо определить полную себестоимость изделия по методу центров анализа Экономические показатели предприятия для калькулирования полной стоимости в отчетном периоде представлены в табл. 3.9.

Таблица 3.9

I. Расчет величины прямых затрат (сырье + трудозатраты) по изделиям.

А: 2 000 000: 1000 + 150 000: 1000 = 200 + 150 = 350 руб.;

Б: 400 000: 5000 + 50 000: 5000 = 80 + 10 = 90 руб.

II. Расчет косвенных затрат по элементам и распределение их между центрами (руб.).

Таблица 3.10

III. Распределение косвенных затрат вспомогательных центров затрат между основными (руб.) (см. табл. 3.11).

Таблица 3. 11

IV. Определение по основным центрам анализа косвенных затрат в расчете на 1 рабочую единицу.

Таблица 3.12

V. Расчет полной себестоимости товарной продукции.

Российская налоговая система имеет специфику применительно к физическим и юридическим лицам. Для юридических лиц предусмотрены налоги и сборы, включаемые в себестоимость продукции, прямые и косвенные налоги. Кроме того, именно предприятие является основным плательщиком страховых взносов в государственные внебюджетные фонды. Страховые взносы также включаются в себестоимость продукции. На предприятие возлагаются также обязанности налогового агента. Предприятие начисляет и перечисляет с заработной платы работников страховые взносы, хотя источником этого налога является доход работников.

Налог на добавленную стоимость (НДС). Под добавленной стоимостью понимается та часть стоимости продукта, которая создается в данной организации. Рассчитывается добавленная стоимость как разность между стоимостью товаров и услуг, произведенных компанией, и стоимостью факторов производства, приобретенных компанией у внешних организаций.

Льготные налоговые режимы.

В целях поддержки предпринимательской деятельности, в РФ применяются льготные налоговые режимы. Это, прежде всего, единый налог на вмененный доход (ЕНВД), упрощенная система налогообложения и учета (УСНО), единый сельскохозяйственный налог (ЕСХН). Рассмотрим содержание этих налоговых режимов.

1. Единый налог на вмененный доход (ЕНВД). Налоговая ставка по ЕНВД равна 15 %. При применении ЕНВД налогоплательщики освобождаются от уплаты следующих налогов: налога на прибыль, налога на имущество, налога на добавленную стоимость. За ними сохраняется обязанность платить страховые взносы, земельный, транспортный налог, прочие налоги, входящие в себестоимость продукции.

2. Единый сельскохозяйственный налог. Единый сельскохозяйственный налог (ЕСХН) используется сельскохозяйственными предприятиями, у которых доля сельскохозяйственного производства в общем объеме деятельности составляет не менее 70 %. Сельскохозяйственные предприятия переходят на этот налоговый режим по своему желанию. Он также освобождает от уплаты НДС, налога на имущество и налога на прибыль, которые предприятию приходится платить с деятельности, не являющейся сельскохозяйственной. Ставка налога – 6 %, налоговая база – разность между доходами и расходами (TR – TC ).

3. Упрощенная система налогообложения (УСНО). Применяется в двух вариантах по желанию фирмы:

1) налоговой базой является выручка от реализации продукции (ставка 6 %);

2) в качестве налоговой базы выступает разность между доходами и расходами (налоговая ставка при этом равна 15 %).

Этот налоговый режим используется по желанию фирмы. При этом также предприятие освобождается от НДС, налога на прибыль, на имущество.

Выручка. Распределение выручки.

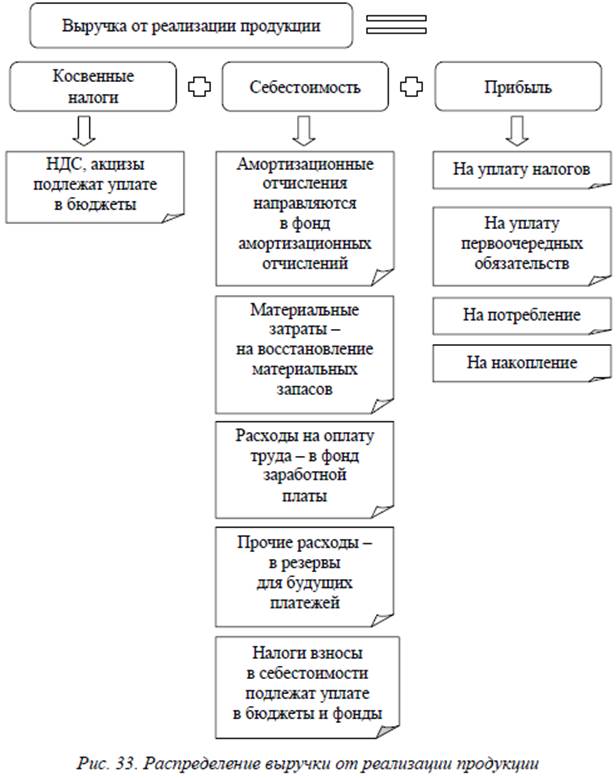

Как следует из рис. 33, полученная выручка распределяется следующим образом:

1. Компенсация произведенных расходов (основных средств и материальных запасов, выплат работникам, прочих расходов). За счет полученных средств, как правило, создаются соответствующие денежные фонды (амортизационных отчислений, заработной платы, прочих текущих расходов, материальных запасов).

2. Расходы на налоги и сборы. Эти расходы обычно осуществляются после того, как продукция реализована.

3. Распределение прибыли после уплаты налогов.

Распределение прибыли.

Прибыль предприятия является важнейшей экономической категорией и основной целью деятельности любой коммерческой организации. Как экономическая категория прибыль отражает чистый доход, созданный в сфере материального производства, и выполняет ряд функций.

Во-первых, прибыль характеризует экономический эффект, полученный в результате деятельности предприятия. Получение прибыли на предприятии означает, что доходы превышают все расходы, связанные с его деятельностью.

Во-вторых, прибыль обладает стимулирующей функцией. Это связано с тем, что прибыль является одновременно не только финансовым результатом, но и основным элементом финансовых ресурсов предприятия. Поэтому предприятие заинтересовано в получении максимальной прибыли, так как это является основой для расширения производственной деятельности, научно-технического и социального развития предприятия, материального поощрения работников.

В-третьих, прибыль является одним из важнейших источников формирования бюджетов разных уровней.

Как было сказано ранее, прибыль на предприятии может быть получена за счет различных видов деятельности (основной, вспомогательной, инвестиционной и пр.). Можно получить прибыль от реализации нефинансовых и финансовых активов. Суммарная величина всех прибылей – балансовая (валовая) прибыль предприятия

Прибыль от реализации имущества – это финансовый результат, не связанный с основными видами деятельности предприятия. Он отражает прибыли (убытки) по прочей реализации, к которой относится продажа на сторону различных видов имущества, числящегося на балансе предприятия.

К расходам и потерям относятся:

Убытки по операциям прошлых лет, выявленные в отчетном году, от уценки товаров, списания безнадежной дебиторской задолженности;

Недостачи материальных ценностей, выявленные при инвентаризации;

Отрицательные курсовые разницы по валютным счетам и операциям в иностранной валюте;

Судебные издержки и арбитражные сборы и др.