Държавната институция трябва да плати данък върху недвижимите имоти. Държавни институции и данък върху доходите

Счетоводителите на публични институции понякога изпитват затруднения, изправени пред данъка върху доходите. Факт е, че основната насока на държавните институции е предоставянето на обществени услуги и изпълнението на други държавни функции. И приходите от предоставянето на държавни и общински услуги не подлежат на данъчно облагане, това е ясно посочено в алинея 33.1 от параграф 1 на чл. 251 от Данъчния кодекс на Руската федерация.

Държавните агенции обаче имат и други източници на доходи. Ето защо някои не могат да разберат каква печалба може да се натрупа данък. Днес ще говорим за това.

Кога държавните институции плащат данък върху доходите?

Държавните институции не са изключени от броя на данъкоплатците на организацията. Всеки доход, който не е посочен в чл. 251 от Данъчния кодекс на Руската федерация, подлежи на облагане с данъци на общо основание. Ако институцията получи определени доходи (без данък), тези средства се включват в облагаемата данъчна основа.

Данък се налага върху печалбите, получени от продажбата на стоки и услуги, съгласно чл. 249 от Данъчния кодекс, както и от печалби от нереализирани приходи, съгласно чл. 250 от Данъчния кодекс. По-специално:

- Когато дадена държавна агенция получава приходи от продажбата на актив, съгласно закона, тази печалба се посочва като доход от продажба на имущество.

- Ако публичната институция получи средства от наемателя за възстановяване на комунални плащания, то такава печалба се счита за неоперативен доход на институцията.

Нека дадем пример: когато институция издава трудов документ или вписване на служител, като общо правило се начислява такса. Размерът на тази такса се определя от размера на разходите за закупуване на книга или вмъкване. Сумата, която служителят възстановява на институцията, се взема предвид при определянето данъчна основа за корпоративния данък.

![]()

Ситуациите са доста обикновени, но въпреки това те често повдигат въпроси относно начисляването на данъци. Трябва да се има предвид, че тези видове доходи не са включени в списъка на гореспоменатия член 251 от Данъчния кодекс на Руската федерация, следователно те се облагат.

За да се разбере ясно въпроса за данъчното облагане на печалбите на публичната институция, винаги се проучва естеството на дохода. Данъчният кодекс и уставът (наредбите) на институцията ще помогнат в това.

Ако имате някакви въпроси, свързани с данъчното облагане, можете да ги зададете в коментарите към тази статия или да се консултирате с нашия експерт. чрез безплатен номер 8-800-250-8837, Абонирайте се за актуализациите на нашия блог, за да не пропуснете нови полезни публикации.

27.01.2017

Всяка държавна агенция е данъчно задължена. Въпреки че държавните институции най-често нямат самия предмет на данъчно облагане, те все още са задължени да подадат декларация за ДДС (данък добавена стойност).

В тази статия ще разгледаме в кои случаи държавната институция трябва да подаде декларация за ДДС и кога те са освободени от нея.

ДДС декларация. Как да представяме доклади без главоболия?

Подайте декларация за ДДС веднъж на тримесечие (25 месеца). На доставката на доклада се дава един месец, в съответствие с параграф 5 на чл. 174 от Данъчния кодекс. Например за първото тримесечие отчетите трябва да бъдат подадени преди 25 април на текущата година. Късното подаване на доклади е данъчно нарушение, за което ще трябва да платите глоба.

Ако след подаване на декларацията за ДДС откриете грешка - не се притеснявайте. Първоначалната декларация може да бъде коригирана (т. 3 на чл. 88 от Данъчния кодекс на РФ), но ако игнорирате грешката, съществува риск от получаване на глоба.

Данъчни облекчения за държавни институции. Опростена декларация за ДДС

Опростената декларация заменя сложни доклади, а подготовката й не отнема много време. Публичните институции имат право да вземат "опростено плащане" за ДДС при спазване на няколко условия.

- Ако няма парични потоци по сметките в банката на данъкоплатеца; ако няма облагаеми позиции по ДДС. Тези изисквания са посочени в чл. 80, ал. 2 от Данъчния кодекс на Руската федерация и писмото на Федералната данъчна служба от 19 декември 2014 г. NGD-4-3 / 26323 @ „За представяне на данъчни декларации по ДДС“.

- Ако организацията не е извършила каквито и да е операции (включително безмитни), които са отразени в справка-декларацията за ДДС (заповед на Федералната данъчна служба на Русия от 29.10.2014 г. № ММВ-7-3 / 558 @).

Ако дадена организация отговаря на всички тези изисквания, тя има пълното право на опростена декларация. Тя трябва да бъде подадена в данъчната администрация по местонахождение на организацията или мястото на пребиваване на физическото лице не по-късно от 20-то число на месеца, следващ последното тримесечие, полугодие, 9 месеца, календарна година (чл. 80, т. 2 от НК и Приложение № 2 към Заповед № 62n).

Пълно освобождаване от ДДС декларация

В допълнение към опростеното докладване, е възможно да се постигне пълно освобождаване от подаване на данъчен отчет. Държавните институции трябва да отговарят на определени изисквания (съгласно чл. 145 от Данъчния кодекс на Руската федерация) и да не изпълняват задълженията на данъчен агент за този данък.

Организация може да получи освобождаване, ако за трите предходни календарни месеца размерът на приходите от продажбата на стоки (работа, услуги) без данък не надвишава общо два милиона рубли.

За да получите пълно освобождаване от ДДС отчет, трябва да подадете до данъчната служба известие за използването на правото на освобождаване от задължения на данъкоплатеца. Преди това е необходимо да се събере пакет от документи: извлечения от книгата за продажби и баланса (клауза 6 от гореспоменатия член 145 от Данъчния кодекс на Руската федерация).

Ако имате някакви въпроси, попитайте ги в коментарите или поръчайте специализирана консултация. чрез безплатен номер 8-800-250-8837, Абонирайте се за нашия блог, за да не пропуснете нови интересни материали.

Като цяло, държавната институция не плаща данък върху доходите. Съществуват обаче ситуации, при които данъкът трябва да се изчислява и прехвърля в бюджета. И това трябва да се направи своевременно, в противен случай данъчните санкции не могат да бъдат избегнати *. Освен това институцията трябва да представи отчети за данъка върху доходите. И дори да няма дължими данъци.

IV Коженкова, одитор

Общи правила за плащане на данъци

Държавната институция може да извършва доходоносни дейности, ако такова право е предвидено в учредителния му документ (чл. 161 от чл. 161 от Бюджетния кодекс на Руската федерация). Приходите от тази дейност отиват в съответния бюджет на бюджетната система на Руската федерация.

Член 251 от Данъчния кодекс на Руската федерация определя списък на доходите, които не се вземат предвид за целите на данъчното облагане на печалбата. Те включват приходи под формата на средства, получени от предоставянето (изпълнението) на държавните институции на държавните (общински) услуги (строителни работи). Както и доходи от изпълнението на други държавни (общински) функции. Това се определя от алинея 33.1 от параграф 1 на член 251 от Данъчния кодекс на Руската федерация.

Също така в чл. 270 от Данъчния кодекс на Руската федерация се посочват разходите, които не се вземат предвид при изчисляването на данъка върху дохода. Към този параграф 48.11 от посочения член се отнасят разходите на държавни институции, свързани с изпълнението на държавни (общински) функции. Включително разходи, свързани с предоставянето (изпълнението) на държавни (общински) услуги (строителни работи). Освен това за удобство ще ги наричаме държавни функции и държавни услуги.

Всичко за данъка върху печалбата в държавните институции T1M29S Данък върху доходите в институциите 2016-10-14 е вярно

Държавните услуги не се облагат с данък.

Позицията на финансовия отдел. Както бе отбелязано от Министерството на финансите на Русия, в устава на институцията следва да се предвиди списък на обществените услуги, извършвани от държавна институция, включително и срещу заплащане. Въпреки това не всички услуги, предвидени в учредителния документ, могат да бъдат класифицирани като държавни услуги (писмо от 03.03.2005 г. 33760 от 19 август 2013 г.).

Платените услуги са включени в списъка на обществените услуги само когато по федералния закон е установено, че тези услуги могат да се предоставят в рамките на държавна (общинска) задача.

В същото време, формирането на държавни поръчки за държавни (общински) държавни институции не е задължително (писмо на Министерството на финансите на Русия от 29 септември 2011 г. № 12-08-25 / 4392).

Разходите, свързани с дейности, генериращи доходи, могат да намалят данъчната основа на дохода, ако са в съответствие с разпоредбите на ал. 1 на чл. 252 от Данъчния кодекс на Руската федерация.

Същото се отнася, както е отбелязано в писмото на UFNS на Русия в Москва от 13 август 2012 г. № 16-15 / 073584 @, за дейности, които не са посочени в уставите на държавната агенция като основни. Например, това са видовете дейности на правителствена институция, генериращи доходи, като:

- отдаване под наем;

- продажба на освободено имущество;

- други подобни дейности, предвидени в устава на държавната институция.

Така в писмо № 03-03-06 / 4/35325 бе разгледан въпросът за облагането на компенсации за общински, оперативни и други подобни услуги, получени от публична институция. Съгласно чл. 248 от Данъчния кодекс на Руската федерация доходите от продажба на стоки (строителство, услуги) и вещни права, определени в съответствие с чл. 249 от Данъчния кодекс на Руската федерация, са приходи за данъчни цели на организациите. Както и нерекламните приходи, предвидени в член 250 от Данъчния кодекс на Руската федерация. Същевременно в член 251 от Данъчния кодекс на Руската федерация е установен изчерпателен списък на доходите, които не са взети предвид при определяне на данъчната основа.

Приходите под формата на средства, получени от наематели като компенсации за комунални услуги, оперативни и други подобни услуги, не са посочени в чл. 251 от Данъчния кодекс на Руската федерация. Следователно те се вземат предвид като част от приходите от продажба, въз основа на разпоредбите на член 250 от Данъчния кодекс на Руската федерация.Данъчно отчитане

Дори ако държавната агенция няма база за облагане на доходите, този факт не го освобождава от необходимостта да представя доклади. Това се обяснява с факта, че институция като руска организация е призната за платец на този данък (клауза 1 от член 246 от Данъчния кодекс на Руската федерация). И данъкоплатците в края на всяко отчитане и данъчен период да се подложи на проверка данъчни декларации, И независимо от това дали те имат задължението да плащат данък (авансови плащания по него), както и особеностите на изчисляването и плащането на данъка (клауза 1 на член 289 от Данъчния кодекс на Руската федерация).

Данъчен период за данъка върху дохода - календарна година, отчетни периоди - I тримесечие, половин година и 9 месеца. Ако в края на отчетния (данъчен) период държавната агенция не е имала задължение за изчисляване и плащане на данъци, тя подава опростена декларация (заглавна страница, страници 02 и 07 и приложението към декларацията (ако е необходимо)).Кой трябва да поеме

Както и търговските организации, данъчната декларация трябва да бъде:

- държавни (общински) институции, включително органи държавна власткоито се прилагат обща система 246 от Данъчния кодекс на Руската федерация (писмо на Министерството на финансите на Руската федерация от 14 септември 2011 г. № 03-03-05 / 91 от 12 декември 2005 г. № 03-03-04 / 4/99);

- институции данъчни агенти данък върху доходите (независимо от приложимата данъчна система).

Кога да се вземе

Като общо правило, данъкоплатците трябва да подават данъчни декларации за доходите в края на всеки отчетен и данъчен период.

- Отчетният период за подоходен данък е първото тримесечие, шест месеца и девет месеца (клауза 2. Член 285 от Данъчния кодекс на Руската федерация).

- Данъчният период за подоходен данък е календарна година (клауза 1. Член 285 от Данъчния кодекс на Руската федерация).

Тоест, подайте декларацията тримесечно. Освен това е необходимо да се подаде декларация, дори ако в един от периодите няма задължение за плащане на данък върху доходите (параграф 1, алинея 1 на чл. 289 от Данъчния кодекс на Руската федерация).

От институциите се изисква да подадат декларация:

- за първото тримесечие - не по-късно от 28 април;

- за половин година - не по-късно от 28 юли;

- за девет месеца - не по-късно от 28 октомври;

- за годината - не по-късно от 28 март на следващата година.

Тази процедура е установена в чл. 289, ал. 3 и 4 от Данъчния кодекс на Руската федерация.

Но има изключения от това правило. Декларацията за данъчния период (т.е. веднъж годишно) се подава:

1. Театри, музеи, библиотеки и концертни организации, които са обществени институции.

2. Институции, които нямат задължението да плащат данък, в опростен вид.

Това се посочва в параграф 2 на член 289 от Данъчния кодекс на Руската федерация.

Късното подаване на декларацията за данък върху доходите е престъпление (чл. 106 от Данъчния кодекс, чл. 2.1 от Административния кодекс на Руската федерация), за което се предвижда данъчна и административна отговорност.

Наказанието по чл. 119 от Данъчния кодекс на Руската федерация е 5 на сто от сумата на данъка, която трябва да бъде платена (внесена) въз основа на декларация, но не е прехвърлена в определения срок. Тази неустойка трябва да бъде заплатена за всеки пълен или непълен месец на закъснение от деня, определен за подаване на декларацията. Общият размер на глобата за целия период на забавяне може да бъде от 1000 рубли. до 30 на сто от неплатения данък върху декларацията. Ако данъкът е изцяло платен навреме, тогава глобата ще бъде 1000 рубли. Ако институцията е платила само част от данъка, тогава наказанието се начислява върху разликата между размера на данъка, който трябва да се плати върху декларацията, и сумата, действително преведена в бюджета в определения срок.

Колко се начислява за късно подаване на годишната данъчна декларация. През годината организацията превежда авансови плащания;

Какъв вид наказание може да наложи данъчната инспекция на организацията за късно подаване на нулева възвръщаемост.

В допълнение, за непредставяне или закъсняло подаване на декларацията по искане на данъчната инспекция, съдът може да се обърне към административните служители на институцията (например към главата си) с административна отговорност под формата на предупреждение или глоба в размер от 300 до 500 рубли. (Чл. 15.5 от Административния кодекс).Някои институции имат въпрос: възможно ли е да се наложи глоба на институция по член 119 от Данъчния кодекс на Руската федерация за късното подаване на декларацията за данъка върху дохода за отчетния период? Данъчно право определя границите на категориите "данък" и " авансово плащане с данък. " Всяка от тези категории съответства на отделен отчетен документ. Според резултатите от отчетните периоди, институциите прехвърлят към бюджета не данъка, а авансовите плащания на данъка върху печалбата (клауза 2 от член 286 от Данъчния кодекс на Руската федерация). Следователно, независимо от начина на извикване на отчетната форма, която трябва да бъде подадена в края на отчетния период (данъчна декларация или изчисляване на авансови плащания), е невъзможно да се наложи глоба на институция, която е подала този формуляр след крайния срок по чл. Такова заключение се съдържа в параграф 17 от решението на Пленума на Висшия арбитражен съд на Руската федерация № 57 от 30 юли 2013 г.

Решенията на Пленума на Висшия арбитражен съд на Руската федерация са задължителни за всички арбитражни съдилища (чл. 2, чл. 13 от Закона от 28 април 1995 г. № 1-ФКЗ). Следователно съдебната практика по този въпрос, която преди това е била разнородна, следва да бъде еднаква. Съдилищата ще престанат да подкрепят решенията на инспекциите за привеждане на данъкоплатците в отговорност по чл. 119 от Данъчния кодекс на Руската федерация в случаите, когато се използват за закъсняло подаване на декларации въз основа на резултатите от отчетните периоди. В тази връзка Федералната данъчна служба на Русия препоръчва на данъчните инспекции в практическата работа да се ръководят от обясненията на Пленума на Върховния арбитражен съд на Руската федерация (писмо от 30 септември 2013 г. № CA-4-7 / 17536).

Следва да се отбележи, че действията на институция, които не са приели своевременно декларацията за данъка върху дохода за отчетния период, могат да се квалифицират като престъпление по ал. 1 на чл. 126 от Данъчния кодекс на Руската федерация. Т.е. като непредставяне на документи, необходими за данъчен контрол. Размерът на глобата - 200 рубли. за всеки документ, който не е бил подаден в определения срок.

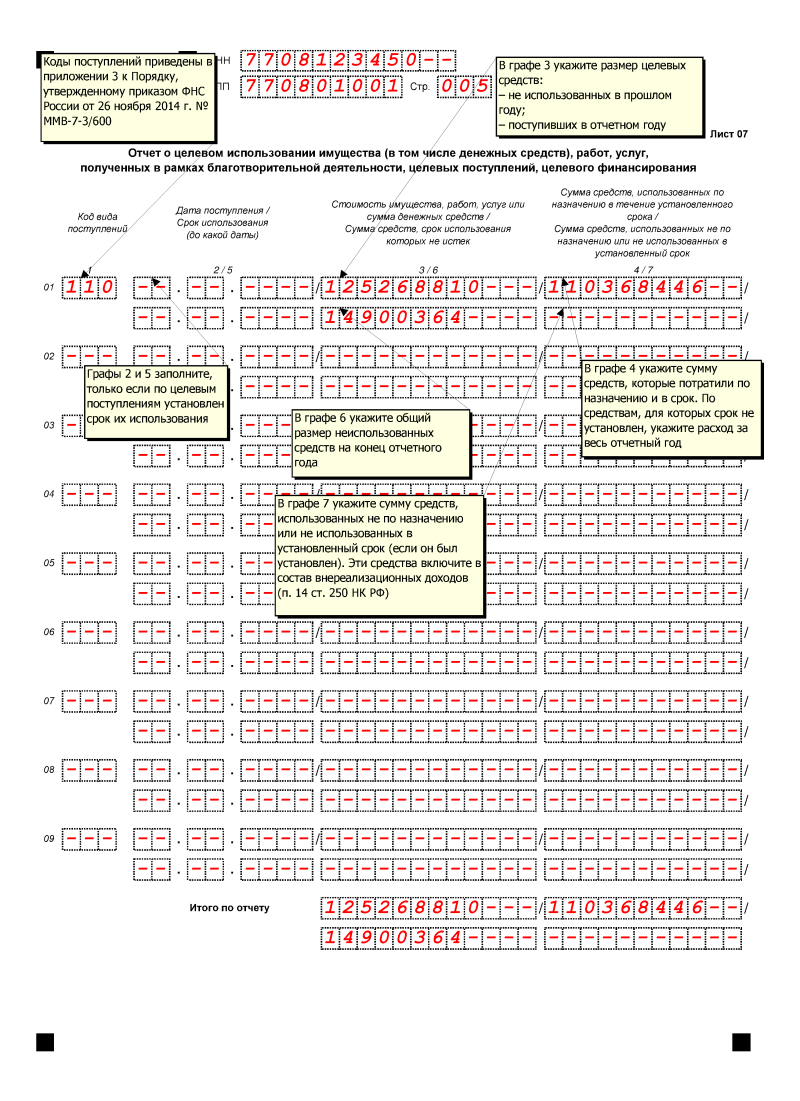

Пример за попълване на лист 07 от декларацията за данъка върху дохода

Процедурата за подаване на преработена декларация за данъка върху дохода за отделно подразделение

Въпроси, които трябва да бъдат решени

Рафинирана декларация за периода преди прехода към централизирано плащане на данъци

Рафинирана декларация за периода след прехода към централизирано плащане на данъци

Текущо отделно разделение *

На каква форма да издава

Кои НПК да посочите

Същото като в първоначалната декларация.

Към регионалния бюджет - с подробности за инспекцията на мястото на регистрация на отговорното звено

Според данните на инспекцията на мястото на регистрация на отговорния отдел

На мястото на отговорното звено

В случай на надплащане в регионалния бюджет - до инспекцията на мястото на регистрация на отговорното звено

На мястото на регистрация на отговорното звено

Ликвидиран отделен отдел **

В която данъчна инспекция да мине

На мястото на седалището на организацията, ако:

- данъкът за ликвидираното подразделение е прехвърлен от централното управление на организацията;

- единственото отделно подразделение (едновременно всички отделни поделения) на организацията е ликвидирано;

- ликвидирано е отделно подразделение, отговорно за прехвърлянето на данъка по въпроса на Руската федерация, неговите правомощия са прехвърлени на родителската организация;На мястото на отделно поделение, отговорно за прехвърлянето на данъка по въпроса на Руската федерация - ако данъкът върху ликвидираното подразделение е бил изплатен централно чрез друго отделно отделение

На мястото на отделно поделение, новоназначено като отговорно лице за прехвърлянето на данък за съставна част на Руската федерация, ако е ликвидирано отделно поделение за прехвърляне на данък за съставна единица на Руската федерация и неговите правомощия се прехвърлят на друго отделно звено.

На каква форма да издава

На същото като първоначалната декларация

Какъв код да се посочи в графата „на мястото (счетоводството)“

Кои НПК да посочите

НПК отделно разделение

Какъв код на OKTMO (OKATO) трябва да бъде посочен в ревизираната декларация

Същото като в основната декларация.

Ако основната декларация съдържа кода OKTMO в съответното поле, тогава посочете същия код в актуализираното.

Ако кодът OKATO е в основната декларация, въведете го в пояснението

Според подробности за това коя инспекция трябва да се прехвърли допълнителната такса

В регионалния бюджет - според данните за инспекцията на мястото на регистрация на главното звено

Какъв код е посочен в OKTMO платежно нареждане срещу допълнително заплащане

Код OKTMO за предишното местоположение на отделно подразделение

С допълнителна такса към регионалния бюджет - код OKTMO на мястото на отговорното звено

Кой данъчен орган да кандидатства за прихващане или връщане

На мястото на регистрация на главното звено

На мястото на регистрация на отговорното звено *

* Процедурата за подаване на ревизирани декларации за данък общ доход за опериране на отделни подразделения произтича от разпоредбите на ал. 5 и 6 на чл. 81, ал. 1 и 5 на чл. 289, ал. 2, чл. 288 от Данъчния кодекс на Руската федерация.

** Правилата за подаване на ревизирани декларации за подоходен данък за ликвидирани отделни подразделения са посочени в точка 2.8 от Процедурата, одобрена със Заповед на Федералната данъчна служба на Русия от 26 ноември 2014 г. № ММВ-7-3 / 600, и обяснена в писма на Федералната данъчна служба на Русия от 30 декември 2009 г. № ШС-22-3 / 990, UFNS на Русия в Москва от 28 май 2009 г. № 16-15 / 053908 от 15 април 2009 г. № 16-15 / 36239 от 15.12.2008 г. № 20 -12/116390.

Данъчно облагане на държавните и бюджетните институции

Данъчни декларации

литература

1. Концепцията за държавни и обществени институции

Напоследък се промени значително законодателството, регламентиращо данъчното счетоводство на институциите, получаващи бюджетно финансиране. В продължение на почти две години такива организации са били задължени да поддържат системата данъчно счетоводство, подобно на това, което ръководи търговските организации. Да разгледа взаимозависимостта на статута на институцията и възможността за получаване на облагаем доход, както и особеностите на данъчното счетоводство за публичните институции.

Спецификата на правния статут и дейността на организациите с нестопанска цел не са отразени в повечето от главите на Данъчния кодекс на РФ. В тази връзка те имат голям брой съмнения, неясноти и противоречия в правилата за изчисляване на данъците - за разлика от организациите, които действат на търговски принципи. Да се разгледат общите условия за данъчно облагане на такива нестопански организации като държавни или общински институции за всеки данък отделно.

Съгласно член 120 от Гражданския кодекс на Руската федерация институцията е организация с нестопанска цел, създадена от собственика за осъществяване на управленски, социално-културни или други функции с нетърговски характер.

В съответствие с Бюджетния кодекс на Руската федерация (член 6), бюджетната институция е държавна (общинска) институция, чиято финансова подкрепа за изпълнение на функциите си, включително предоставяне на държавни (общински) услуги на физически и юридически лица в съответствие с държавната (общинската) задача, извършени за сметка на бюджета въз основа на бюджетните прогнози.

Държавна или общинска институция може да бъде самостоятелна, бюджетна или правителствена институция.

Държавната институция е държавна (общинска) институция, която предоставя държавни (общински) услуги, извършва дейности и (или) изпълнява държавни (общински) функции, за да осигури прилагането на законодателството Руската федерация правомощия на публичните органи ( държавни органи) или местните власти, чиято финансова подкрепа се извършва за сметка на съответния бюджет въз основа на бюджетните прогнози. В същото време операциите с бюджетни средства се извършват чрез лични сметки, открити във Федералната хазна (чл. 161, ал. 2 и 4 от Бюджетния кодекс на Руската федерация). Държавната институция може да има право да извършва стопанска дейност, ако това е предвидено в учредителния документ.

По отношение на дейностите, генериращи доходи, ал. 3 на чл. 161 БК на Руската федерация предвижда правото на държавните институции да извършват такива дейности, но само ако това е заложено в учредителните документи.

В същото време, приходите, получени от държавните институции от предоставянето на платени услуги, подлежат на прехвърляне към бюджета, тъй като те се отнасят до неданъчните приходи на бюджетите на бюджетната система на Руската федерация (член 3, член 41 от Гражданския кодекс на Руската федерация).

На свой ред, Данъчният кодекс на Руската федерация предвижда специална разпоредба, съгласно която при определяне на данъчната основа доходите под формата на средства, получени от предоставянето на държавни (общински) услуги (работа) от държавни институции, както и от изпълнението на други държавни (общински) услуги, не се вземат предвид функции (т. 33.1, т. 1 от чл. 251 от Данъчния кодекс на Руската федерация). Същевременно услугата следва да се разбира като резултат от дейността на институцията в интерес на определено физическо (юридическо) лице - получател на услугата. Например, изпълнението на образователни програми за средно професионално образование, първична здравна помощ, библиотечни услуги за библиотечни потребители.

Струва си да се обърне внимание на параграф 2 от писмото на Министерството на финансите на Русия от 02.08.2012г. процедурата, установена в чл. 251 от Данъчния кодекс.

Норми на суб. 33.1 стр. 1, чл. 251 от Данъчния кодекс на РФ се прилагат конкретно към средствата, получени от държавните институции от предоставяне на държавни (общински) услуги, т.е. както следва от Комплексните препоръки към органите на изпълнителната власт на субектите на Руската федерация, местните власти по прилагането на Федералния закон № 83-ФЗ от 08.05.2010 г. изменения на някои законодателни актове на Руската федерация във връзка с подобряване на правния статут на държавните (общински) институции, разработени въз основа на заповед на Правителството на Руската федерация от 16.10.2010 г. № С C-P16-7135, в рамките на задачите, възложени на тези институции и съгласно списъка на услугите. По този начин не всички услуги, предвидени в учредителния документ, могат да бъдат класифицирани като държавни (общински); съответно, в някои случаи държавните институции ще плащат данък върху доходите.

Характеристики на данъчното облагане на бюджета и държавните институции по ДДС

Данъчно облагане на държавни и общински институции ДДС има следните характеристики.

Номера. 5 стр. 2 Чл. 146 от Данъчния кодекс на Руската федерация установява обща разпоредба за всички видове държавни и общински институции, че даряването на услуги за прехвърляне на дълготрайни активи към държавни и общински институции не подлежи на облагане с ДДС.

Субсидиите, предоставени от бюджета на съответното ниво на бюджетни и автономни институции за изпълнение на държавни (общински) задачи, не подлежат на облагане с ДДС. Това се дължи на факта, че в съответствие с параграф 3 от чл. 39 от Данъчния кодекс на Руската федерация, прехвърлянето на дълготрайни активи, нематериални активи и (или) друга собственост на организации с нестопанска цел за осъществяване на основните законови дейности, които не са свързани с стопанска дейност, не се признава за продажба на стоки, строителни работи, услуги. (Субсидиите са парични, а съгласно параграф 2 от чл. 130 от Гражданския кодекс на Руската федерация, се отнасят до движимо имущество.)

Съгласно ПП.4.1 т.2 чл. 146 от Данъчния кодекс на Руската федерация, обектът на облагане с ДДС не се признава за извършване на работа (услуги) от държавни институции, както и бюджетни и автономни институции в рамките на държавната (общинска) задача, източникът на финансова подкрепа за който е субсидия от съответния бюджет на бюджетната система на Руската федерация. Но услугите (работата), предоставяни (изпълнявани) от автономни и държавни институции на платена основа - независимо дали са в обхвата на задачата или над задачата на основателя - подлежат на облагане с ДДС в съответствие с общата процедура.

Трябва да се отбележи, че чл. 149 от Данъчния кодекс на Руската федерация установява широк спектър от сделки, освободени от ДДС. Те включват по-специално услуги, които предоставят автономни и бюджетни институции в областта на здравеопазването, образованието, културата, социалната защита на населението, архивните дейности и в други области. Специфични операции, освободени от ДДС, са изброени в чл. 149 от Данъчния кодекс на Руската федерация.

Например, няма основания да се налага ДДС върху предоставянето на паркинг (места за паркиране) за ползване на такса на територията на едно единствено място за паркиране, осигурено от държавна публична институция.

Операциите по продажбата на нефинансови активи, хранителни и нехранителни стоки, както и правата на собственост, извършвани от публични институции, подлежат на облагане с ДДС в съответствие с общата процедура.

При извършване на сделки, освободени от данъчно облагане в съответствие с параграфи 1-3 на чл. 149 от Данъчния кодекс на Руската федерация, институциите по ДДС не плащат. Например, изпълнението на договора за продажба недвижими имоти (сгради) физическо лице Управлението на общинската собственост на общинската администрация подлежи на облагане с ДДС, тъй като тази операция не съответства на разпоредбите на ал. 4.1 стр. 2 чл. 146 от Данъчния кодекс на Руската федерация. В тази ситуация ДДС се заплаща от органа на местното самоуправление, осъществяващ операции по изпълнението на такива.

Услугата, предоставяна от федералната обществена институция за прехвърляне към безвъзмездното използване на синдикалната организация на имота (нежилищни помещения) под оперативно управление, не подлежи на облагане с ДДС.

Тъй като операциите по извършване на работа (предоставяне на услуги) от държавни институции не се признават за облагаеми с ДДС, фактурите не се съставят при извършване на тези операции от държавните институции (т. 4.1, т. 2, чл. 146 от НК). В същото време размерът на ДДС не е посочен в договорите. Ако институцията все пак е издала фактура с ДДС, тогава тя е длъжна да плати ДДС към бюджета (Раздел 5, чл. 173 от Данъчния кодекс на Руската федерация). И дори в този случай, правото на приспадане от купувача на такава фактура не възниква.

Характеристики на прилагането на данъка върху дохода

Данъчният кодекс на Руската федерация установява следните особености на прилагането на корпоративния данък върху всички държавни и общински институции.

Изброяваме доходите, от които държавната институция е длъжна да изчислява и изплаща подоходния данък:

размера на обезщетението, дължимо от извършителите, които са причинили вреди на институцията (чл. 250, ал. 3 от Данъчния кодекс на Руската федерация);

размер на глобите, глобите и санкциите за нарушаване на договорни задължения от контрагенти (чл. 250, т. 3 от Данъчния кодекс на Руската федерация);

размер на наема за предоставяне на имущество за ползване и лицензионни такси за предоставяне за ползване на обекти на интелектуална собственост (ал. 4 и 5 на чл. 250 от Данъчния кодекс на Руската федерация);

парични суми, както и стойността на имуществото, получено от институцията безплатно (с изключение на изключенията, предвидени в чл. 251 от Данъчния кодекс на Руската федерация) (ал. 8 на чл. 250 от Данъчния кодекс на Руската федерация);

размер на даренията, използвани за други цели (чл. 14 на чл. 250 от Данъчния кодекс на Руската федерация);

цената на получените материали или друго имущество по време на демонтирането или демонтирането на изведените от употреба дълготрайни активи (с изключение на случаите, предвидени в т. 18, т. 1, чл. 251 от Данъчния кодекс) (чл. 13, чл. 250 от Данъчния кодекс);

размера на застрахователното обезщетение, получено от застрахователната компания по договора за имуществено застраховане във връзка със застрахователното събитие;

размера на обезщетението за разходи, възникнали във връзка с прилагането на Федералния закон от 28.03.1998 г. № 53-ФЗ „За военния дълг и военната служба“, получен от военните комисариати;

суми, получени от наематели като компенсация за комунални услуги, оперативни услуги;

сумите, получени по социалния трудов договор за заплащане за поддръжка, ремонт и отдаване под наем на жилищни помещения;

парични суми, получени като възстановяване за заплащане на държавни и съдебни разноски;

стойността на излишното имущество, идентифицирано в резултат на инвентаризацията (чл. 20 на чл. 250 от НК);

стойността на продадената държавна (общинска) собственост.

За държавните институции от базата на данъка върху дохода се изключват следните:

приходите под формата на средства, получени от предоставянето на държавни (общински) услуги (извършване на работа), както и от извършването на други държавни (общински) функции от тях (подточка 33.1, алинея 1 на чл. 251);

разходи във връзка с изпълнението на държавни (общински) функции, предоставяне на услуги и извършване на работа (параграф 48.11 от чл. 270 от Данъчния кодекс на Руската федерация).

Приходите на автономните и бюджетните институции от дейности, генериращи доходи, се поставят на свое разположение и се отчитат като доход при изчисляване на данъка върху дохода в съответствие с общо установената процедура.

При изчисляване на данъчната основа за подоходен данък не се отчита като доход:

имущество, получено от държавни и общински институции по решение на органите на изпълнителната власт на всички нива (под-8, т. 1 на чл. 251 от Данъчния кодекс на Руската федерация);

имущество, придобито в рамките на целево финансиране (клауза 14, клауза 1, член 251 от Данъчния кодекс на Руската федерация);

целеви приходи, с изключение на целевите приходи под формата на акцизни стоки (чл. 2, чл. 251 от Данъчния кодекс на Руската федерация).

Държавните (общински) институции от всички видове, които са получили имущество или средства в рамките на целевото финансиране, трябва да отговарят на две условия, определени в точка 2, член. 251 от Данъчния кодекс на Руската федерация, така че това имущество или средства да не се признават за доход при определяне на данъчната основа за данъка върху дохода:

да водят отделно регистрирани приходи (разходи), получени (произведени) в рамките на целевото финансиране;

да изразходват целевите средства строго за целта, т.е. за целите, които са посочени от лицето - източник на финансиране или бюджетен списък.

Процедурата за изчисляване на корпоративния данък и авансовите плащания за този данък се определя от чл. 286 от Данъчния кодекс на Руската федерация. В съответствие с параграф 3 от този член, бюджетните институции, автономните институции, организациите с нестопанска цел, които нямат доход от продажбата на стоки (строителство, услуги) - такива неправителствени организации са, по-специално, публични институции - плащат само тримесечни авансови плащания по подоходния данък. според резултатите от отчетния период.

В тази държавна институция в съответствие с параграфи. 1 стр. 1 чл. 333.35 от Данъчния кодекс на Руската федерация и държавните институции, които получават бюджетни средства до 1 юли 2012 г. в съответствие с параграфи. 1, т. 1 от чл. 333.35 от Данъчния кодекс на Руската федерация са освободени от заплащане на държавното мито за правото да използват наименованията “Русия”, “Руската федерация” и думите и фразите, формирани на тяхна основа, в имената на посочените организации или сдружения.

Данъчни декларации

Държавните институции в някои случаи са платци на данъка върху дохода, в резултат на което те са длъжни да подават декларации за данъка върху дохода на Федералната данъчна служба на Русия. Но възниква въпросът за необходимостта да се подаде декларация при липса на доход, подлежащ на данъчно облагане.

Клауза 1, чл. 246 от Данъчния кодекс на Руската федерация установи, че руски организации признати като платец на данъка върху дохода, докато за правителствените агенции няма преференции. По силата на параграф 1. Член. 289 от Данъчния кодекс на Руската федерация, данъкоплатците са задължени да представят в края на всеки отчетен и данъчен период в данъчните власти по местонахождението му и мястото на всяко отделно разделение на съответните данъчни декларации.

Има обаче изключение от това правило. Организации с нестопанска цел (и обществена институция е организация с нестопанска цел), които нямат задължения за плащане на данък върху доходите, подават декларация в опростена форма само след данъчния период (параграф 2 на чл. 289 от Данъчния кодекс на РФ). По този начин, ако дадена институция има облагаем доход, тя е длъжна да подаде данъчни декларации в съответствие с общо установената процедура, обаче, ако не възникне облагаем доход и дори в случая, когато бизнес дейност не са предвидени документи за собственост, декларацията трябва да бъде подадена до данъчните органи.

В същото време, Докладът за целенасоченото използване на имущество (включително парични средства), строителни работи, услуги, получени като част от благотворителни дейности, целеви приходи, целево финансиране (страница 07 от декларацията за данък печалба) не включва средства под формата на бюджетни задължения (бюджетни задължения) бюджетни кредити), в съответствие с установената процедура, на държавните институции.

По същия начин, декларацията за данък върху печалбата, публичните институции са задължени да подават декларации за ДДС (клауза 1 от член 143 от Данъчния кодекс на Руската федерация). Ако държавна институция извършва работа (предоставя услуги) в рамките на държавна (общинска) задача, източникът на финансова подкрепа за която е субсидия от съответния бюджет на бюджетната система на Руската федерация, които не са признати за обект на данъчно облагане (т. 4.1, ал. 2, чл. 146 от НК) операциите трябва да бъдат отразени в сек. 7 ДДС декларации, чиято форма е одобрена със заповед на Министерството на финансите на Русия от 10.15.2009 г. № 104н. В този раздел институцията може да попълни c. 1 и 2 стр. 010.

В съответствие с параграф 6 от чл. 346.2 от Данъчния кодекс на Руската федерация, държавните, автономните и бюджетните институции нямат право да се прехвърлят към плащане на единствен земеделски данък.

Така държавните и общинските институции имат много привилегии в областта на данъчното облагане. Те не плащат ДДС при извършване на работа в рамките на държавната (общинска) задача. Субсидиите, предвидени за тази задача, както и прехвърлянето на дълготрайни активи без такса към такива институции също не подлежат на облагане с ДДС. ДДС следва да се плаща само от автономни и бюджетни институции, които предоставят (извършват) услуги (работи) на платена основа (ако не са посочени в член 149). При изчисляване на данъчната основа за подоходен данък не се отчита като доход: имущество, получено по решение на органите на изпълнителната власт; получени в рамките на целево финансиране; целеви доходи, а също така не отчита приходите и разходите на държавните институции във връзка с изпълнението на публични функции. Всички други приходи, разходи и средства, използвани за цели, различни от предвидената цел, се приемат за изчисляване на данъка върху дохода по общо установения начин. Бюджетните и държавните институции също са освободени от плащане. мита за правото да използват имената "Русия", "Руската федерация" и думите, извлечени от тях в техните имена. Данъчният кодекс постановява, че държавните, автономните и бюджетните институции нямат право да преминат към плащане на единствен земеделски данък. Законите на обектите от този тип в Тюменска област също осигуряват обезщетения за имуществен данък транспортна такса.

данъчно облагане на държавния бюджет

литература

1.Бюджетен кодекс на Руската федерация [Текст]: федерален закон На Руската федерация от 31 юли 1998 г. № 145-FZ (изменен на 21 юли 2014 г.) (с измененията и допълненията, влязъл в сила на 1 септември 2014 г.) // Събрание на законодателството на Руската федерация. - 1998. - № 31. - чл. 3823.

2.Данъчен кодекс на Руската федерация. Първа част [Текст]: Федерален закон на Руската федерация от 31 юли 1998 г. № 146-ФЗ (изменен на 28.07.2012г. № 144-ФЗ) // Заседание на законодателството на Руската федерация. - 1998. - № 31. - чл. 3824.

.Данъчен кодекс на Руската федерация. Част втора [Текст]: Федерален закон на Руската федерация от 5 август 2000 г. № 117-ФЗ (изменен на 02.10.2012 г. № 162-ФЗ) // Заседание на законодателството на Руската федерация. - 2000. - № 32. - чл. 3340.

.Жигалов Д.В. Автономни институции: актуални въпроси на дейността [Текст]: учебно ръководство / Д.В. Жигалов. - М .: Фондация "Институт за градска икономика", 2010. - 118 с.

.Ю. Петров: Бюджетна и данъчна реформа: от фискален натиск до необходимия минимум [Текст] // Руски икономически вестник. - 2013, - № 11.

.Петров Ю., Афонина С., Жукова М., Карапетян А., Сафаулина Дж данъчната система и данъчен код [Текст] // Руски икономически вестник - № 5-6. - 2013 г.

.Романовски М.В., Врублевская О.В. Бюджетна система Руска Федерация [Текст]: учебник. - М .: ЮРАЙТ, 2011.

.Филипова Н.А. Данъчно облагане на организации с нестопанска цел [Текст]: учебник / Н.А. Филипова, Л.П. Koroleva, O.V. Derina, T.V. Ермошина .- М .: KNORUS, 2012.-288 с.

.Финанси на бюджетни организации [Текст]: учебник за студенти, записани по икономически специалности, специалност "Финанси и кредит" / изд. GB Полюс. - 2-ро издание, Перераб. и добавете. - М .: ЮНИТИ-ДАНА, 2012. - 463 с.

.Кристиан В.Ф. За насоките за развитие на данъчната реформа [Текст] // Финанси. - 2012, - № 4. - стр. 29.

.Черник Д.Г. Данъци [Текст]: учебно ръководство. - М .: Финанси и статистика, 2010.

Работен ред

Нашите експерти ще ви помогнат да напишете работа с задължителна проверка за уникалност в системата Antiplagiat.

Изпратете заявка с изискванията точно сега, за да разберем цената и възможността за писане.